Introducción

El objetivo de las empresas es, bajo una visión incluyente, generar beneficios a todos los stakeholders mediante la inversión y el empleo, ofreciendo productos y servicios de calidad, contribuir con la hacienda pública (pago de impuestos), entre otros aspectos. No obstante, el paradigma económico-financiero vigente reduce tal visión a la creación de valor para los accionistas. De esta manera, el papel del administrador financiero, en su afán de cumplir dicho objetivo, es tomar decisiones respecto a tres grandes apartados: inversión, financiamiento y política de dividendos. Aunque el conjunto de tales decisiones afecta el desempeño financiero global, vale la pena destacar la importancia de las de corto plazo, en particular la cantidad de efectivo que las empresas mantienen en su estructura financiera.

Desde los planteamientos pioneros de Keynes donde se proponen cuatro justificaciones para mantener efectivo: gasto, negocios, precautorio y especulativo, diversos esfuerzos han intentado identificar los factores determinantes del nivel de efectivo que mantienen las empresas (Opler et al., 1999; Almeida et al., 2004; Ferreira y Vitela, 2004; Foley et al, 2007; Yepes y Restrepo, 2016). Por otro lado, existen investigaciones que relacionan el nivel de efectivo con algunas características financieras como el valor de la empresa o su rentabilidad (Pinkowitz y Williamson, 2002; Pinkowitz et al., 2006; Martínez et al., 2013; Harford et al, 2008; Le, 2019). Si bien algunos estudios aseguran que existe un nivel óptimo de efectivo (Baumol, 1952; Miller y Orr, 1966), la evidencia empírica señala que las empresas, en general, mantienen niveles de efectivo que no responden a tales criterios de optimización; adicionalmente es necesario reconocer que se han presentado variaciones importantes en los niveles de efectivo a través del tiempo, por ejemplo, en la economía de los Estados Unidos el promedio de los niveles de efectivo que mantenían las empresas en sus balances pasó del 10.5% en el año 1980 al 23.2% durante 2006 (Bates et al., 2009). Las empresas mexicanas también han mostrado un incremento importante en el nivel de efectivo, particularmente entre el año 2001 y el 2022 se aprecia un incremento del 45.4%1.

Como consecuencia de los efectos negativos en la salud y su elevada capacidad de transmisión, el virus SARS-COV-2, descubierto en los albores del 2020, ocasionó que las autoridades sanitarias de la Organización Mundial de la Salud (OMS) declararan la pandemia por Covid-19. Además de las 6,443,306 defunciones y 591,683,619 casos confirmados al 19 de agosto de 2022, los estragos sanitarios de la pandemia incluyen la saturación de hospitales y el desabasto de medicamentos. La enfermedad por Covid-19 también ha afectado negativamente la dinámica económica internacional a través de descalabros significativos en los mercados financieros internacionales, reducción de la producción, interrupción de las cadenas de suministros, entre otros aspectos. Las medidas de contención y confinamiento social implementadas por las autoridades de los distintos países ocasionaron, en muchos casos, importantes descensos en la actividad económica y financiera.

El presente estudio analiza la respuesta del nivel de efectivo de un grupo de empresas que cotizan en la Bolsa Mexicana de Valores (BMV) ante la influencia de un grupo de factores propuestos, contrastando dicha relación con la irrupción de la pandemia por Covid-19. Mediante el estudio de datos en panel se analiza la información de 29 emisoras de la BMV entre el 1T2001 y el 1T2022. Los resultados muestran que la incertidumbre, el flujo y el tamaño de las empresas analizadas son factores que afectan de manera directa y significativa el nivel de efectivo; mientras que el nivel de endeudamiento, gasto de capital -inversión en activo fijo- y el comportamiento del mercado de capitales tienen un efecto indirecto.

En el siguiente apartado se ofrece una revisión de literatura relevante acerca del efectivo que las empresas deciden mantener en su estructura financiera, así como sobre los efectos de Covid-19 en los mercados financieros. En las secciones tres y cuatro se describen los aspectos metodológicos del estudio y los resultados del análisis realizado, respectivamente. Finalmente, en el apartado cinco se esbozan, además de las conclusiones del trabajo, futuras líneas de investigación.

Revisión de literatura

John Maynard Keynes en su trabajo seminal The General Theory of Employment, Interest and Money propone cuatro motivos para mantener recursos líquidos: gasto, negocio, especulativo y precautorio. Los primeros dos responden a las operaciones de intercambio, el motivo especulativo está asociado con la presencia de cambios inesperados en las condiciones económico-financieras que afectan el desempeño de la empresa, como precio de insumos, tasas de interés y tipo de cambio, entre otros. Para explicar las tenencias de efectivo, investigaciones previas se han centrado en los motivos de negocio y precautorio (Tomohito e Iichiro, 2021).

La explicación precautoria de Keynes es menos sensible a los cambios en la tasa de interés ya que responde principalmente a “la actividad general del sistema económico y del nivel de ingreso-dinero”; atiende a la necesidad de disponer de efectivo para hacer frente a posibles contingencias o bien para aprovechar oportunidades de inversión con valor presente neto positivo (Keynes, 1936). Algunas propuestas han sugerido la necesidad de extender la definición del motivo precautorio de Keynes (1936) al considerar que el efectivo no sólo sirve para enfrentar gastos inesperados, sino que también atiende a la incertidumbre de los flujos esperados por lo que en la medida que existan niveles elevados de riesgo en el patrón de ingresos y gastos, se incrementa la probabilidad de que se presente estrés financiero (Whalen, 1966), adicionalmente el motivo precautorio también debería de considerar el efecto de la incertidumbre en las oportunidades de inversión (Duchin, 2010), y se suele presentar en un escenario en el que la liquidez de los mercados financieros se encuentra restringida (Opler et al., 1999).

El motivo precautorio para mantener efectivo ejercerá una mayor influencia sobre las empresas que tengan una mayor participación en el extranjero porque dichas oportunidades de inversión son mayores o bien presentan una mayor volatilidad que las domésticas (Foley et al., 2007). De manera similar las empresas diversificadas tienen menores niveles de efectivo atribuibles al motivo precautorio debido a la ausencia de correlaciones perfectas entre los flujos de efectivo y las necesidades de inversión (Duchin, 2010).

La evidencia de estudios previos señala que el motivo precautorio explica que las empresas, especialmente las que presentan estrés financiero, aumenten sus tenencias de efectivo cuando ven mermada su liquidez interna, por ejemplo, durante la crisis financiera desencadenada a partir de las hipotecas subprime del 2007 en Estados Unidos, los administradores financieros reaccionaron manteniendo mayores niveles de efectivo dado que el acceso al crédito en los mercados de capitales estuvo restringido a la vez que las oportunidades de inversión mermaron (Sun y Wang, 2014). En un caso más reciente, durante la crisis por Covid-19, las empresas se vieron en la necesidad de asegurar niveles adecuados de efectivo para garantizar su operación y mantener un excedente con objeto de amortizar el riesgo asociado a la incertidumbre generada, en un entorno en el que los acreedores adoptaron posturas más conservadoras (Xiuhong et al., 2020).

La determinación del efectivo disponible debe tomar en cuenta el periodo entre pagos e ingresos, la estructura y organización de la industria, el rendimiento de las inversiones actuales, costos de obtención, así como el costo relativo de mantenerlo (Bibow, 1995); también se debe tomar en cuenta el acceso a fuentes de financiamiento externas, dificultades financieras, liquidez de los activos, asimetrías de información y el ambiente legal, entre otros aspectos (Kaplan y Zingales, 1997). Adicionalmente, el efectivo tiende a generar la reducción de la volatilidad en los flujos de la empresa, incrementar la discrecionalidad2 (Opler et al., 1999); ser un mecanismo para financiar inversiones durante periodos de recesión (Harford et al., 2003) y la posibilidad de proteger a la empresa de cambios inesperados en los flujos futuros provenientes de la operación (Acharya et al., 2007), por mencionar algunos.

Estudios previos han analizado la influencia de factores macroeconómicos sobre el nivel de efectivo que mantienen las empresas en su estructura financiera, por ejemplo: incorporando variables dummy en los datos longitudinales para capturar el efecto de tales perturbaciones (Luo y Hachiya, 2005; Bigelli y Sánchez, 2012; Yepes y Restrepo, 2016) e identificando la influencia significativa de los ciclos de los negocios (Almeida et al., 2004). La volatilidad de las condiciones macroeconómicas -producción- también se ha asociado, inversamente al nivel de efectivo (Baum et al., 2006). El riesgo sistemático es otro aspecto con influencia significativa en la demanda de efectivo, en la medida en que las empresas muestran una mayor correlación con shocks macroeconómicos se perciben más riesgosas y tienden a mantener mayores niveles (Palazzo, 2011). La incertidumbre e inestabilidad ocasionadas por elecciones presidenciales y decisiones de política pública también afectan los niveles de efectivo (Brandon y Youngsuk, 2012).

El nivel de efectivo se ha vinculado con el nivel de consolidación de los mercados domésticos en la medida en que dicho nivel garantiza, a partir de condiciones legales, económicas y políticas, el capital de los inversionistas y su correspondiente efecto sobre los niveles de efectivo de las empresas. Por ejemplo, Dittmar et al. (2003) y Hardford et al. (2008) señalan que existe una relación negativa, mientras que Huang et al., (2013) e Iskandar y Jia (2014) documentan una relación directa.

La literatura ofrece tres explicaciones acerca de la forma en que la política financiera determina el nivel de efectivo que las empresas deberían mantener: a) intercambio compensatorio, b) jerarquía de financiamiento y c) flujos libres de efectivo.

Intercambio compensatorio -trade-off

Desarrollada por Modigliani y Miller (1958) como una forma de explicar la estructura financiera de la empresa, este postulado establece que el nivel de efectivo apropiado debe considerar los costos y beneficios marginales. Mantener efectivo representa un costo de oportunidad frente a posibilidades de inversión en activos con mayor rentabilidad, pero de menor liquidez (Ferreira y Vilela, 2004). Las empresas comparan los costos y beneficios del financiamiento al momento de decidir cuanto efectivo mantener (Opler et al., 1999), incluyendo los costos de transacción de la deuda (Foley et al., 2007). También es importante considerar que una empresa con dificultades financieras no puede incursionar en todos los proyectos atractivos, pues mantener efectivo es costoso porque requiere el sacrificio de algunas propuestas valiosas de inversión (D’Mello et al., 2008). En periodos de incertidumbre y volatilidad se espera que las empresas aumenten sus niveles de efectivo según el motivo precautorio, por lo que pueden optar por suspender el pago de dividendos o tener la necesidad de vender activos para obtener liquidez.

Las empresas pequeñas, más riesgosas y con más dificultades financieras, tienden a mantener mayores cantidades de efectivo que las grandes (13.2% versus 7.5%, del total de activos), según la hipótesis de intercambio compensatorio (Bigelli y Sánchez, 2012).

Jerarquía de financiamiento - pecking order

Con el propósito de reducir los costos generados por la información asimétrica y otros costos derivados del financiamiento, Myers y Majluf (1984) aseguran que las empresas tendrán preferencia por financiar proyectos de inversión con recursos propios provenientes de las utilidades retenidas y una vez agotada esta fuente explorarán la posibilidad de contraer deuda y en última instancia, optarán por la emisión de capital. Los defensores del enfoque de pecking order sostienen que asimetrías de información impiden determinar una cantidad óptima de efectivo por lo que las empresas tienden a utilizar efectivo generado internamente antes de buscar recursos en el exterior. Las empresas con mayores oportunidades de inversión deben mantener a la mano tanto efectivo como sea posible, especialmente aquellas que enfrentan mayores retos en obtener financiamiento externo (Chen y Chuang, 2009).

Flujos libres de efectivo - free cash flows -FCF-

Este enfoque considera que un agente económico acumula activos líquidos y los utiliza en su propio interés ocasionando, en algunos casos, perjuicio para el principal (Weidemann, 2018), puesto que la disponibilidad de activos líquidos aumenta la discrecionalidad de los administradores en la toma de decisiones y la presencia potencial de conflictos de agencia (Jensen y Meckling, 1976). A partir de la teoría de FCF se ha estudiado el impacto de los conflictos de agencia en los niveles de efectivo de las empresas a través de aspectos como: i) las características del consejo directivo -un consejo con mayor autoridad e independencia reduce tales conflictos de agencia- (Kusnadi, 2011); ii) la estructura de la propiedad está directamente asociada con los niveles de efectivo (Ozkan y Ozkan, 2004; Kuan et al., 2011), además, los directores generales descendientes de los fundadores de la empresa tienden a mantener mayores niveles de efectivo que la generación sucedida (Steijvers y Niskaenen, 2013); iii) el grado de propiedad de los administradores también se ha vinculado como determinante de los niveles de efectivo, sin embargo, la evidencia empírica no es concluyente.

Covid-19 y los mercados financieros

La enfermedad Covid-19 provocada por el virus SARS-CoV-2 se propagó rápidamente en todo el mundo debido a sus altas tasas de infección y mortalidad (Sahai et al., 2020), por lo que las autoridades de la OMS declararon la pandemia en marzo de 2020. En el terreno sanitario los estragos ocasionados por la enfermedad se sitúan casi en los 6 millones y medio de muertes y 600 millones de casos confirmados por las autoridades sanitarias, al mes de septiembre del 2022. Adicionalmente, las estrategias de contención adoptadas por los gobiernos de los países ante la pandemia por Covid-19 disparó los efectos negativos en el terreno económico financiero, por ejemplo, incrementos importantes en las tasas de desempleo y niveles de pobreza, daños a las cadenas de suministro, fuertes caídas en los mercados bursátiles (Ali et al., 2020), incremento en la volatilidad del precio de los activos financieros (Baker et al., 2020; Zhang et al., 2020), la pérdida de confianza en tales mercados (Daehler et al., 2021), así como reducciones significativas en el comercio internacional (Ramelli y Wagner, 2020).

Es importante señalar que, aunque la enfermedad ocasionada por el virus SARS-CoV-2 afectó a todos los países del mundo, sus manifestaciones fueron más significativas y perniciosas en los considerados emergentes (Cakmakli et al., 2020). Más aún, tales efectos nocivos se aprecian en mayor medida en las economías latinoamericanas que presentan una mayor predisposición y/o exposición a recibir choques originados en mercados extranjeros (De Salles, 2021). Finalmente, en relación con tema de investigación la evidencia empírica señala que durante la pandemia los administradores financieros optaron por incrementar las tenencias de efectivo como una medida para amortiguar la incertidumbre (Xiuhong et al., 2020; Tomohito e Lichiro, 2021; Hoang et al., 2022). Incluso, las empresas que operan en los sectores más afectados por la pandemia, y que por lo tanto se enfrentaron a un mayor déficit de efectivo durante ese periodo, pueden llegar a tener presiones sobre sus flujos de efectivo en el largo plazo (Xiuhong et al., 2020).

Aspectos metodológicos

La información financiera proviene de la base de datos de Economática; los precios de cierre para el cálculo de los rendimientos accionarios fueron obtenidos de Investing. La muestra analizada está integrada por 29 empresas no financieras que cotizan en la Bolsa Mexicana de Valores (BMV). La tabla 1 ofrece el listado de las emisoras junto a su clave de cotización, destacando el sector de actividad económica al que pertenecen, así como el porcentaje que representan dentro de la muestra. El periodo de análisis comprende del 1T2001 al 1T2022.

Tabla 1 Empresas que integran la muestra

| Sector | Empresa | Clave |

|---|---|---|

| Productos de consumo frecuente N =7 24% |

Industrias Bachoco, S.A.B. de C.V. Grupo Bimbo, S.A.B. de C.V. Coca-Cola Femsa, S.A.B. de C.V. Gruma, S.A.B. de C.V. Kimberly - Clark de México S.A.B. de C.V. Organización Soriana, S.A.B. de C.V. Wal-Mart de México, S.A.B. de C.V. |

BACHOCO BIMBO KOF GRUMA KIMBER SORIANA WALMEX |

| Materiales N =10 35% |

Grupo Pochteca, S.A.B. de C.V. Cemex, S.A.B. de C.V. Corporación Moctezuma, S.A.B. de C.V. Cydsa, S.A.B. de C.V. Fomento Económico Mexicano, S.A.B. de C.V. Grupo Simec, S.A.B. de C.V. Industrias Ch, S.A.B. de C.V. Industrias Peñoles, S. A.B. de C. V. Grupo Lamosa, S.A.B. de C.V. Vitro, S.A.B. de C.V. |

POCHTEC CEMEX CMOCTEZ CYDSASA FEMSA SIMEC ICH PEÑOLES LAMOSA VITRO |

| Industrial N = 7 24% |

Alfa, S.A.B. de C.V. Consorcio Ara, S.A. de C.V. Grupo Aeroportuario del Sureste, S.A.B. de C.V. Grupo Carso, S.A.B. De C.V. Grupo Industrial Saltillo, S.A.B. De C.V. Grupo Kuo, S.A.B. De C.V. Orbia Advance Corporation, S.A.B. De C.V. |

ALFA ARA ASUR GCARSO GISSA KUO ORBIA-MEXICHEM |

| Servicios y bienes de consumo no básico N = 2 7% |

Alsea, S.A.B. De C.V. Grupo Elektra, S.A.B. De C.V. |

ALSEA ELEKTRA |

| Servicios de telecomunicaciones N= 3 10% |

América Móvil, S.A.B. De C.V. Grupo Televisa, S.A.B. TV Azteca, S.A.B. De C.V. |

AMX TLEVISA AZTECA |

Fuente: elaboración propia

Tomando en cuenta la metodología propuesta por Opler et al. (1999), uno de los primeros esfuerzos que abordan el tema de los determinantes de los niveles de efectivo a partir de factores empresariales endógenos, el presente estudio incluye las variables: tamaño de la empresa, oportunidades de crecimiento, apalancamiento, flujo de efectivo, gastos de capital, sustitución de efectivo, riesgo de los flujos de efectivo y dividendos.

El tamaño es un indicador de la madurez y estabilidad de las organizaciones, las empresas jóvenes pueden usar el efectivo como una fuente de financiamiento para su crecimiento, por lo que las empresas grandes suelen demandar menores niveles de efectivo.

Las oportunidades de crecimiento se operacionalizan con la razón de valor de mercado a libros, un valor pequeño indica pocas oportunidades de inversión en cuyo caso existen incentivos para que los administradores usen efectivo con discrecionalidad.

Las empresas con acceso a financiamiento externo suelen mantener menores niveles de efectivo, ya que pueden obtener los recursos necesarios en el sistema financiero.

El flujo de efectivo determina la capacidad de generar utilidades por medio de la operación, se esperaría una asociación positiva con los niveles de efectivo.

Los gastos de capital representan las inversiones en activos fijos por lo que se espera una asociación negativa con los niveles de efectivo.

Sustitución de efectivo describe la capacidad para generar efectivo por medio de la conversión de sus activos circulantes, por lo que las empresas con mayores activos circulantes tenderán a mantener menores niveles de efectivo.

De acuerdo con el motivo precautorio, el efectivo puede ser utilizado para contrarrestar los efectos de la incertidumbre, una empresa con alta volatilidad en sus ingresos podrá utilizar al efectivo como un amortiguador del riesgo.

El pago de dividendos reduce los recursos líquidos disponibles por lo que se espera una relación inversa entre el pago de dividendos y el nivel de efectivo.

Con la intención de incluir en la especificación el efecto de las decisiones de los administradores financieros ante el comportamiento del mercado, se introduce al análisis el rendimiento del Índice de Precios y Cotizaciones (IPC) de la BMV. Otra variable que se integra en el análisis es el EMBI3 de México, ya que además de considerar el riesgo desde la perspectiva del capital internacional, aspecto fuertemente relacionado a los niveles de efectivo (Dittmar et al., 2003; Hardford et al., 2008; Huang et al., 2013; Iskandar y Jia, 2014), también permite representar, en cierta medida, elementos asociados al riesgo sistemático doméstico (López et al., 2013). Para ajustar los datos al proceso de obtención de los parámetros para datos en panel se decidió calcular el coeficiente de correlación entre los rendimientos de ambos indicadores (IPC y EMBI) y los respectivos rendimientos accionarios de las emisoras de la muestra. La tabla 2 ofrece información importante de las variables usadas.

Tabla 2 Variables del estudio

| Variable | Código | Operacionalización |

|---|---|---|

| Nivel de efectivo | efectivo |

|

| Riesgo país | embi |

|

| Riesgo de mercado | ipc |

|

| Oportunidades de crecimiento | acción |

|

| Tamaño de la empresa | tamaño | Logaritmo natural del archivo total |

| Flujo de efectivo | flujo |

|

| Sustitución de efectivo | sustitución |

|

| Gastos de capital | capex |

|

| Apalancamiento | palanca |

|

| Riesgo de los flujos de efectivo | riesgo | Desviación estándar |

| Dividendos | dividendos | variable dummy con valor de 1 para periodos donde se pagan dividendos y 0 para cuando no. |

| Covid-19 | covid | variable dummy con valor de 1 a partir del 2T2020, 0 para los demás periodos |

*

Fuente: elaboración propia

Se emplea la metodología para datos en panel con objeto de analizar la forma en que el nivel de efectivo responde a los determinantes explicativos propuestos, capturando la heterogeneidad no observable tanto a través del tiempo como entre las unidades de corte transversal. Esta técnica permite, al mismo tiempo, caracterizar dos aspectos fundamentales sobre el proceso no observable que genera los datos: los efectos individuales y los temporales. El modelo general de regresión lineal para datos en panel empleado para la obtención de los parámetros que permiten establecer la relación entre el comportamiento de los niveles de efectivo de las 29 emisoras que integran la muestra, y la serie de factores determinantes propuestos, se puede apreciar en la ecuación 1.

Donde

A partir de las diferencias no observables en las políticas financieras de las emisoras de la muestra es fácil asumir un componente heterogéneo en su comportamiento lo que detonaría la presencia de sesgos significativos en el modelo planteado en la ecuación 1. Con la intención de reducir dicha perturbación aleatoria atribuible a la emisora, y bajo el supuesto de que tal efecto es no aleatorio, se puede incluir en la especificación un intercepto para cada unidad de corte transversal, es decir, un efecto individual o específico lo que resulta en el modelo con efectos fijos:

Por otro lado, si se considera que el efecto individual es de naturaleza aleatoria el término de ruido blanco debería reflejar lo siguiente:

Análisis empírico

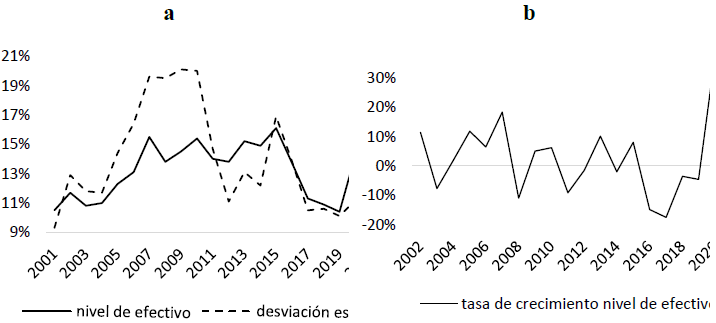

El panel (a) de la figura 1 ofrece el promedio global y la desviación estándar del nivel de efectivo de las emisoras bajo estudio. Como se puede observar, el nivel de efectivo ha presenciado un notable incremento (44.8%) al pasar de un 10.5% en 2001 a un 15.2% en 2022, situación que es congruente con estudios previos (Xiuhong et al., 2020; Honda y Uesugi, 2021; Hoang et al., 2022). Durante este periodo el 83% de las emisoras incrementaron su nivel de efectivo, situación que se podría explicar, al menos en parte, ante la incertidumbre en los mercados financieros a causa de la pandemia por Covid-19. Otro aspecto importante de la figura 1 es la volatilidad del efectivo, el indicador correspondiente a la desviación estándar fue mayor entre 2007 y 2010, periodo que coincide con la crisis hipotecaria subprime; llama la atención que al inicio de la pandemia el indicador se mantuvo más estable que en otros periodos de incertidumbre. El panel (b) de la figura 1 muestra la tasa de cambio del nivel de efectivo, cuya dinámica permanece más o menos constante desde el inicio de la serie hasta el final del 2019, a partir de lo cual, y coincidiendo con la pandemia por Covid-19, el indicador se dispara de manera importante.

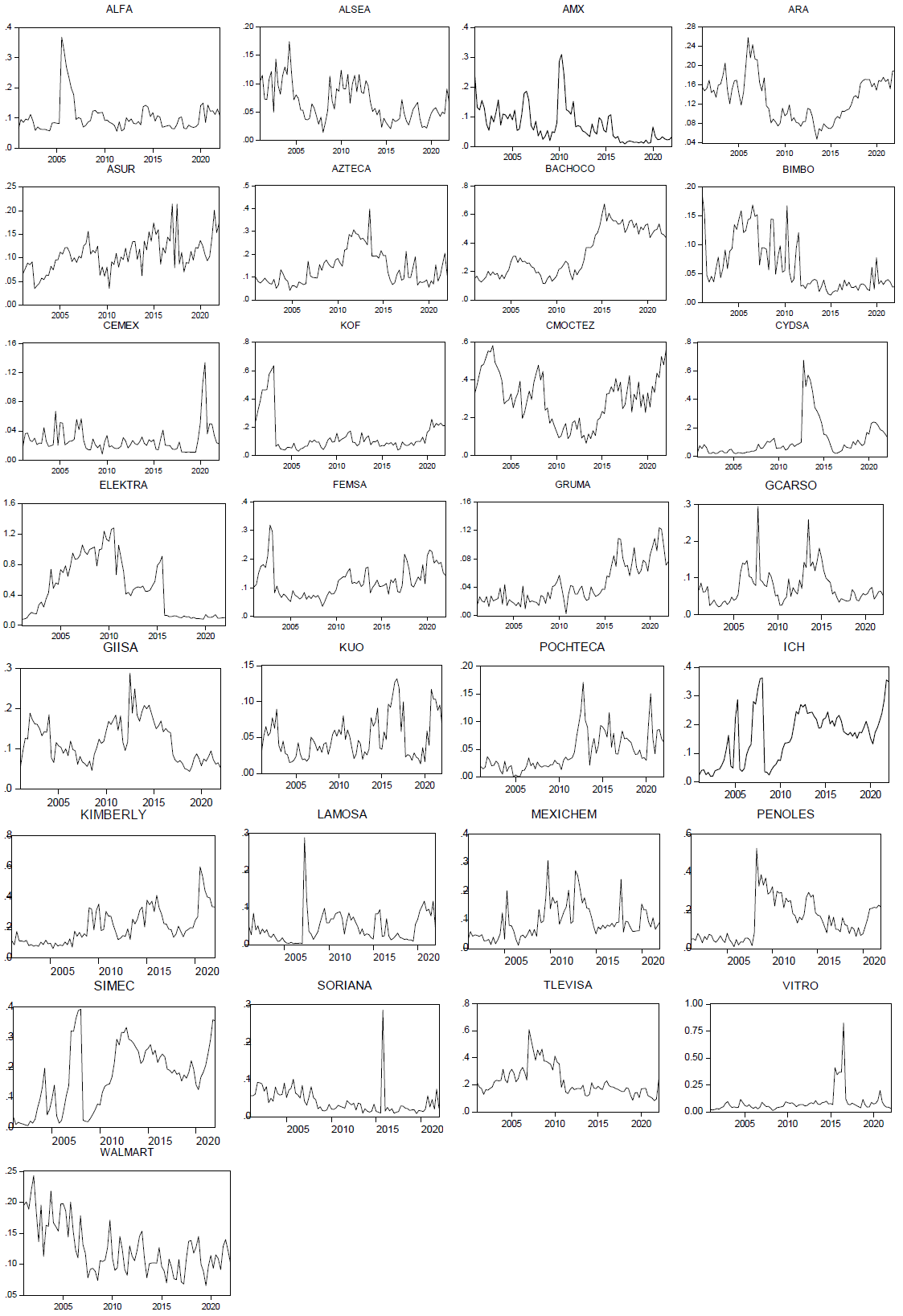

La figura 2 muestra el comportamiento del nivel de efectivo de algunas emisoras, se aprecia un comportamiento heterogéneo en el tiempo, especialmente hacia el final del periodo, cuando se declara la pandemia por Covid-19. Los casos donde se perciben mayores contrastes están ARA, ASUR, KOF, CMOCTEZ, ELEKTRA, FEMSA, GRUMA, GCARSO, GIISA, ICH, KIMBERLY y SIMEC.

En primer lugar, se evalúa si existen cambios en el nivel de efectivo de las emisoras, antes y después del 2T2020, cuando los mercados de capitales reflejaron los efectos de la pandemia por Covid-19. La información en la tabla 3 confirma cambios estadísticamente significativos en el nivel de efectivo de las emisoras; los valores permiten rechazar la hipótesis nula de igualdad de medias con un elevado nivel de significancia. Puesto que la prueba t se realizó únicamente en los periodos adyacentes a la declaración de la pandemia por Covi-19, cabría esperar que la hipótesis nula fuera rechazada en más casos si se ampliara el horizonte de la prueba, tal y como sugiere el comportamiento por emisora que se ofrece en la figura 2.

Tabla 3 Pruebas de diferencia de medias

| Emisora | μ1 | μ2 | Est. t | P-value |

|---|---|---|---|---|

| ALFA | .0801 | .1219 | -3.3023 | .0131** |

| ALSEA | .0398 | .0572 | -2.4270 | .0456* |

| ASUR | .1049 | .1379 | -3.2370 | .0143* |

| KOF | .1050 | .2158 | -7.9925 | .0001*** |

| CMOCTEZ | .2976 | .4216 | -3.6758 | .0079*** |

| CYDSA | .1106 | .1991 | -3.7863 | .0068*** |

| GRUMA | .0735 | .0985 | -2.9772 | .0206** |

| GCARSO | .0507 | .0593 | -3.3369 | .0125** |

| KUO | .0226 | .0840 | -7.0461 | .0002*** |

| POCHTECA | .0426 | .0824 | -3.9380 | .0060*** |

| KIMBERLY | .1903 | .4140 | -4.7256 | .0021*** |

| LAMOSA | .0264 | .0929 | -4.7909 | .0020*** |

| PENOLES | .0912 | .1950 | -5.4919 | .0009*** |

*, **, *** indica significancia estadística con un nivel de confianza del 95%, 99% y <99%, respectivamente.

Fuente: elaboración propia.

La tabla 4 ofrece los estadísticos descriptivos de las variables utilizadas.

Tabla 4 Valores promedio, en términos anuales

| Año | efectivo % | efectivo σ | embi | ipc | acción | tamaño* | flujo | sust** | capex | palanca | riesgo |

|---|---|---|---|---|---|---|---|---|---|---|---|

| 2001 | 0.105 | 0.093 | -0.30 | 0.32 | 1.73 | 55 573 | 6.4 | 4.1 | 0.58 | 0.47 | 0.039 |

| 2002 | 0.117 | 0.129 | -0.25 | 0.33 | 1.57 | 57 110 | 6.1 | 4.7 | 0.83 | 0.47 | 0.037 |

| 2003 | 0.108 | 0.118 | -0.31 | 0.30 | 1.06 | 63 818 | 5.5 | 3.9 | 0.95 | 0.48 | 0.035 |

| 2004 | 0.110 | 0.117 | -0.32 | 0.33 | 1.42 | 69 657 | 6.5 | 5.0 | 0.77 | 0.49 | 0.033 |

| 2005 | 0.123 | 0.144 | -0.32 | 0.38 | 1.79 | 79 492 | 7.0 | 5.4 | 0.76 | 0.48 | 0.034 |

| 2006 | 0.131 | 0.164 | -0.27 | 0.43 | 1.99 | 87 530 | 7.5 | 5.0 | 0.93 | 0.47 | 0.035 |

| 2007 | 0.155 | 0.196 | -0.34 | 0.47 | 2.75 | 102 419 | 7.1 | 4.9 | 1.42 | 0.47 | 0.037 |

| 2008 | 0.138 | 0.195 | -0.23 | 0.46 | 2.46 | 112 247 | 6.0 | 3.6 | 1.00 | 0.51 | 0.038 |

| 2009 | 0.145 | 0.201 | -0.29 | 0.46 | 2.31 | 127 310 | 5.5 | -0.3 | 0.03 | 0.54 | 0.041 |

| 2010 | 0.154 | 0.200 | -0.29 | 0.39 | 2.67 | 130 607 | 5.9 | 3.6 | -0.43 | 0.52 | 0.039 |

| 2011 | 0.140 | 0.147 | -0.32 | 0.43 | 2.74 | 142 823 | 6.2 | 6.0 | 1.04 | 0.51 | 0.035 |

| 2012 | 0.138 | 0.111 | -0.29 | 0.30 | 3.04 | 147 530 | 6.7 | 7.8 | 0.30 | 0.50 | 0.034 |

| 2013 | 0.152 | 0.131 | -0.28 | 0.38 | 3.35 | 149 052 | 5.8 | 6.0 | 0.86 | 0.50 | 0.040 |

| 2014 | 0.149 | 0.122 | -0.26 | 0.37 | 3.24 | 160 122 | 5.1 | 4.9 | 0.87 | 0.51 | 0.040 |

| 2015 | 0.161 | 0.169 | -0.37 | 0.37 | 3.26 | 172 347 | 5.6 | 4.1 | 0.47 | 0.52 | 0.039 |

| 2016 | 0.137 | 0.138 | -0.26 | 0.36 | 3.37 | 192 259 | 6.0 | 4.4 | 1.82 | 0.53 | 0.030 |

| 2017 | 0.113 | 0.105 | -0.27 | 0.28 | 3.27 | 187 559 | 5.5 | 3.8 | 0.28 | 0.54 | 0.028 |

| 2018 | 0.109 | 0.106 | -0.17 | 0.39 | 3.02 | 186 511 | 5.4 | 3.6 | 0.53 | 0.55 | 0.029 |

| 2019 | 0.104 | 0.101 | -0.29 | 0.31 | 2.78 | 194 284 | 4.7 | 2.0 | -0.07 | 0.56 | 0.029 |

| 2020 | 0.143 | 0.112 | -0.30 | 0.35 | 2.81 | 206 634 | 4.6 | 1.1 | 0.16 | 0.59 | 0.028 |

| 2021 | 0.153 | 0.124 | -0.29 | 0.27 | 3.52 | 191 236 | 7.1 | 0.4 | 0.15 | 0.57 | 0.032 |

| 2022 | 0.152 | 0.137 | -0.31 | 0.32 | 4.37 | 188 080 | 3.0 | 1.2 | -0.05 | 0.57 | 0.037 |

* Cifras en millones de pesos, pero en el análisis se utiliza el logaritmo de los activos; ** Sust se refiere al efecto sustitución.

Fuente: elaboración propia.

Los valores embi son negativos, lo cual implica una correlación inversa con el desempeño bursátil de las emisoras, incluso a nivel individual se presentan correlaciones negativas en todos los casos. Por otro lado, en ipc se observa una correlación positiva, pero con tendencia negativa. La tendencia de ambas variables acerca el valor de la correlación a cero, por lo que la asociación lineal se ha debilitado en el periodo de estudio.

La variable acción muestra un promedio global de 2.66 veces con una clara tendencia creciente, lo que se percibe como un incremento de la confianza de los inversionistas en el desempeño de las emisoras en el futuro. Respecto al tamaño, la tabla 4 muestra que el valor de los activos ascendió de 55,573 MDP en el año 2001 hasta los 188,080 MDP en el 2021, lo cual implica una tasa de crecimiento del 5.9% anual. Se destaca que durante los años 2021 y 2022 las empresas presentaron una contracción en el total de activos. En general se aprecia una dispersión importante en este rubro, tal afirmación se podría ejemplificar con el caso de AMX: para el 2022 la empresa tiene 2.3 veces los activos que la segunda empresa más grande de la muestra (FEMSA) y 293.6 veces más que la empresa con menos activos de la muestra (POCHTEC).

La variable flujo se mantiene relativamente estable durante el periodo analizado con un valor promedio de 6.0%. Llama la atención que esta variable presenta una tendencia negativa en el tiempo, lo cual implica que las emisoras tienden a generar menor rentabilidad en su operación. El valor trimestral promedio de flujo (de todo el periodo) fue del 2.5%, 4.9%, 7.3% y 9.4% para el IT, 2T, 3T y 4T, respectivamente, siendo que se consideraron las utilidades anuales acumuladas. En la primera mitad del 2020 se presentan los niveles más bajos observados de la variable: 1.9% en el 1T y 3.1% en el 2T. Las empresas clasificadas como de consumo frecuente y materiales obtuvieron, en su conjunto, un flujo de 6.4% en el periodo del 2020 al 2022, en contraposición las empresas identificadas como industriales, servicios y bienes de consumo no básico, así como servicios de telecomunicaciones obtuvieron un flujo del 2.8% para el mismo periodo. Por otro lado, el riesgo tiene un promedio global de 0.035, y a pesar de que la serie presenta una tendencia negativa vale la pena destacar su estabilidad en el tiempo.

La sustitución observada obtuvo un promedio del 4%, y muestra tendencia negativa. Además, se observa una caída importante durante el periodo de la crisis hipotecaria del 2008, cuando la variable registró su nivel más bajo (-0.3%, durante 2009). En el 2012 la variable registró su mejor nivel (7.74%), después de lo cual comenzó a decrecer para llegar a 0.4% durante el 2021, aunque presentó una leve recuperación durante 2022.

La razón de capex tiene un promedio de 0.6%, y presenta los menores niveles durante los periodos de 2009-2010 y 2019-2022, lo que coincide con la crisis subprime y la pandemia por Covid-19, respectivamente, esta situación implica que las empresas mexicanas redujeron la inversión total en activos fijos durante dichos sucesos. El nivel de palanca muestra una tendencia creciente del 2001 al 2020 cuando alcanza su máximo histórico (58.5%), para finalmente descender a 56.7% en el 2022. En términos agregados los periodos con un mayor incremento, respecto del año anterior, son 2008, 2009 y 2020 con una tasa de cambio del 7.1%, 5.3% y 4.0%, respectivamente. Finalmente, el comportamiento del número de emisoras que pagan dividendos también presenta una tendencia negativa, se destaca que durante 2020 y 2021 el porcentaje de emisoras que pagaron dividendos fue de 55.2% y 62.1%, respectivamente.

Con la finalidad de evitar la obtención de resultados a partir de relaciones espurias se procedió a someter a prueba la hipótesis nula de presencia de raíz unitaria tomando en cuenta la estructura longitudinal de los datos. La tabla 5 demuestra la estacionariedad tanto en proceso comunes de raíz unitaria (prueba Levin, Lin y Chu), como en procesos individuales (pruebas, Im, Pesaran y Shin, Dickey-Fuller aumentada y Phillips-Perron). En la tabla 5 se muestra que para todas las variables existe evidencia de estacionariedad, a excepción de riesgo, en donde no se puede rechazar la presencia de raíz unitaria bajo ninguna prueba.

Tabla 5 Pruebas de raíz unitaria

| Procesos conjuntos | Procesos individuales | |||

|---|---|---|---|---|

| Variable | LLC i | IPS ii | ADF iii | PP iv |

| capex | -9.996*** | -19.911*** | 497.288*** | 808.714*** |

| dividendos | -12.034*** | -21.580*** | 479.901*** | 692.817*** |

| efectivo | -2.230** | -5.565*** | 125.344*** | 274.457*** |

| embi | -8.279*** | -16.548*** | 393.033*** | 900.119*** |

| flujo | -8.043*** | -17.993*** | 379.450*** | 754.444*** |

| mtob | -2.456*** | -3.685*** | 105.535*** | 141.992*** |

| palanca | -0.660 | -1.150 | 67.897 | 115.798*** |

| ipc | -6.951*** | -11.305*** | 254.698*** | 721.946*** |

| riesgo | -0.280 | 0.165 | 60.811 | 54.907 |

| sustitución | -2.156** | -5.742*** | 141.321*** | 270.905*** |

| tamaño | -4.615*** | -0.089 | 69.483 | 77.178* |

i Levin, Lin & Chu (t), ii Im, Pesaran & Shin (w), iii Dickey-Fuller Aumentada (Fisher X2), iv Phillips-Perron (Fisher X2). *, **, *** indica significancia estadística con un nivel de confianza del 95%, 99% y <99%, respectivamente.

Fuente: elaboración propia.

No obstante, el rechazo de la presencia de raíces unitarias cabría esperar diferencias significativas en la distribución de probabilidades de las series bajo análisis. La información contenida en la tabla 6 demuestra tales diferencias en los dos primeros momentos de la distribución.

Tabla 6 Pruebas diferencias de media y varianza

| μ | σ | ||||

|---|---|---|---|---|---|

| Anova F-test | Welch F-test* | Bartlett | Levene | Brown-Forsythe | |

| efectivo | 76.66*** | 86.03*** | 2364.99*** | 83.07*** | 64.09*** |

| embi | 3.14*** | 3.097*** | 36.43 | 1.73 | 1.44 |

| ipc | 85.63*** | 106.46*** | 146.39*** | 5.32*** | 4.78*** |

| acción | 1.31 | 60.58*** | 15545.19*** | 4.78*** | 1.28 |

| tamaño | 500.20*** | 1110.86*** | 1643.85*** | 68.74*** | 38.59*** |

| flujo | 38.97*** | 26.58*** | 601.54*** | 17.13*** | 13.66*** |

| sustitución | 219.87*** | 360.02*** | 1525.53*** | 24.79*** | 18.75*** |

| capex | 2.01*** | 6.11*** | 1405.67*** | 5.66*** | 5.29*** |

| palanca | 263.50*** | 810.10*** | 943.31*** | 37.17*** | 27.69*** |

| riesgo | 50.64*** | 195.64*** | 2273.71*** | 46.74*** | 23.67*** |

*, **, *** indica significancia estadística con un nivel de confianza del 95%, 99% y <99%, respectivamente.

Fuente: elaboración propia.

Una vez demostrada la existencia de diferencias significativas en media y varianza en la información analizada se procedió a utilizar la ecuación 1 para estimar la respuesta del nivel de efectivo ante los factores explicativos propuestos en el presente estudio, mediante la siguiente especificación:

Donde el subíndice i se refiere a la i—ésima emisora de la muestra, el subíndice t captura el periodo de tiempo, y

Las primeras estimaciones, bajo un modelo agrupado -pooled-, revelan que únicamente las variables flujo, palanca, riesgo y sustitución tienen un efecto significativo sobre el nivel de efectivo. Sin embargo, a pesar de la elevada significancia estadística de los parámetros, los coeficientes de la prueba LR demuestra que los residuos de la regresión son heterocedásticos por lo que el modelo pooled no es el apropiado, según se aprecia en la tabla 7.

Tabla 7 Prueba LR de heterocedasticidad para datos en panel

*, **, *** indica significancia estadística con un nivel de confianza del 95%, 99% y <99%, respectivamente.

Fuente: elaboración propia

El siguiente paso fue la estimación del modelo de efectos fijos en términos de la ecuación 2. Aunque las pruebas de redundancia de efectos fijos mostraron coeficientes y niveles de significancia que permiten rechazar la hipótesis nula de que tales efectos son redundantes (81.295 y 0.00 para el coeficiente de la prueba F y su respectivo p-vaule, y de manera similar 1,624.644 y 0.00 en el caso de la prueba X2), se procedió a estimar el modelo de efectos aleatorios a partir de la ecuación 3. Con la intención de capturar el efecto de la pandemia por Covid-19 sobre la especificación en la ecuación 4, se obtuvieron los parámetros de la regresión dividiendo el horizonte del estudio en tres periodos, es decir, i) tomando todo el horizonte, ii) del inicio hasta la declaración de la pandemia y iii) desde el 2T2020 hasta el final del periodo de análisis. Los resultados se aprecian en la tabla 8.

Tabla 8 Resultados de la estimación por subperiodos

| (A) | ||||||

| 1T2001-1T2022 | 1T2001-1T2020 | 2T2020-1T2022 | ||||

| Variable | Coef. | P-value | Coef. | P-value | Coef. | P-value |

| intercepto | 0.015 | 0.846 | 0.016 | 0.845 | -0.084 | 0.730 |

| acción | -5.76E-05 | 0.257 | -7.01E-05 | 0.165 | -1.16E-04 | 0.438 |

| capex | -0.048 | 0.441 | -0.022 | 0.726 | 0.006 | 0.351 |

| embi | 0.002 | 0.716 | 1.25E-04 | 0.98 | 0.022 | 0.317 |

| ipc | 0.072 | 0.000*** | 0.074 | 0.000*** | -0.006 | 0.264 |

| dividendos | -0.018 | 0.000*** | -0.016 | 0.003*** | 0.217 | 0.463 |

| flujo | 0.328 | 0.000*** | 0.257 | 0.000*** | 8.00E-04 | 0.001*** |

| palanca | -0.244 | 0.000*** | -0.299 | 0.000*** | -0.131 | 0.071 |

| riesgo | 0.623 | 0.000*** | 0.653 | 0.000*** | 1.965 | 0.000*** |

| sustitución | -0.319 | 0.000*** | -0.362 | 0.000*** | -0.087 | 0.076 |

| tamaño | 0.011 | 0.012** | 0.013 | 0.006*** | 0.013 | 0.348 |

| (B) | ||||||

| Prueba X2 de Hausman | ||||||

| 1T2021-1T2022 | 1T2021-1T2020 | 2T2020-1T2022 | ||||

| coeficiente | 11.358 | 11.670 | 38.766 | |||

| p-value | 0.330 | 0.308 | 0.000*** | |||

*, **, *** indica significancia estadística con un nivel de confianza del 95%, 99% y <99%, respectivamente.

Fuente: elaboración propia

Las dos primeras columnas en la tabla 8 ofrecen el resultado de las estimaciones de la base de todo el horizonte temporal del estudio, es decir, del 1T2001 al 1T2022. El primer resultado destacable es que los niveles de efectivo de las emisoras que integran la muestra responden significativamente al ipc, dividendos, flujo, palanca, riesgo, sustitución y tamaño. La variable dependiente responde negativamente a sustitución, palanca y dividendos, por orden de importancia en cuanto a la magnitud del efecto (también acción y capex muestran un efecto inverso en el nivel de efectivo). Por otro lado, las variables riesgo, flujo, ipc y tamaño afectan de manera directa a la variable dependiente.

Otro aspecto importante en la información contenida en la tabla 8 es que al comparar las estimaciones del periodo completo (del 1T2001 al 1T2022) contra las del periodo 1T2001-1T2020, la información demuestra que la respuesta del nivel de efectivo, ante los factores explicativos propuestos se mantiene, en términos de su elevado nivel de significancia y del sentido de la relación. Por otro lado, la respuesta del nivel de efectivo es diferente en el periodo previo a la pandemia versus el periodo completo: el efecto de las variables independientes es mayor para ipc, palanca, riesgo, sustitución y tamaño, es decir, el efecto de la pandemia disminuyó la importancia relativa de los factores explicativos. En contraposición, el impacto sobre la variable dependiente, a partir de la declaración de la pandemia, fue menor en dividendos y flujo.

Tales resultados son un indicador que el nivel de efectivo en las emisoras de la muestra es influenciado por el motivo precautorio, dado que el efectivo puede ser utilizado como un amortiguador ante el aumento de la volatilidad de los flujos de efectivo (Opler et al., 1999; Almeida et al., 2004; Bates et al., 2009; Sun y Wang, 2015), como sucede en periodos de inestabilidad como el que se produjo a raíz de la pandemia global. Para ejemplificar lo anterior, la evidencia muestra que durante el periodo de pandemia que las empresas aumentaron sus niveles de deuda, contrajeron las inversiones en activos fijos y redujeron los dividendos presumiblemente con la intención de proteger la liquidez ante la disminución de los flujos y el aumento de la volatilidad de estos últimos.

En cuanto las estimaciones en el periodo posterior a la declaración de la pandemia que se observan en la última columna de la tabla 8, podemos apreciar que únicamente flujo y riesgo son estadísticamente significativos para explicar el comportamiento del nivel de efectivo, en ambos casos manteniendo la relación directa mostrada en los dos grupos previos. Una tentativa explicación a este comportamiento es que, ante la volatilidad generada por la pandemia, las empresas modificaron su estructura financiera y aumentaron sus tenencias de efectivo como blindaje de la incertidumbre, por los que las empresas, siguiendo el motivo precautorio, aumentaron el efectivo para proteger sus operaciones de la incertidumbre generada.

Finalmente, es importante destacar que la comparación de los modelos de efectos fijos y aleatorios se realiza convencionalmente sobre la base de la prueba Hausman, que evalúa la hipótesis nula de diferencias sistemáticas entre los estimadores obtenidos mediante ambos modelos. Para los tres periodos, el valor X2 de la prueba de Hausman, que se aprecia en el panel (B) de la tabla 8, sugiere que lo más conveniente es utilizar el modelo más eficiente versus el más consistente, es decir, es mejor el modelo de efectos aleatorios frente al de efectos fijos. El resultado de la prueba es congruente con lo esperado, y planteado en la ecuación 3. Bajo el enfoque de efectos aleatorios se considera que

Con la intención de incluir explícitamente el efecto de la pandemia por Covid-19 en la especificación planteada en la ecuación 4, se incluye una variable dummy que adquiere el valor de uno a partir del segundo trimestre del 2020, cuando las autoridades sanitarias de la OMS declaran oficialmente la pandemia, y cero en cualquier otro caso, lo anterior tomando en cuenta todo el periodo del estudio, es decir, desde el 1T2001 hasta el 1T2022. Los resultados se ofrecen en la tabla 9.

Tabla 9 Resultados de la estimación para el periodo 1T2001- 1T2022

| Variable | Coeficiente | Estadístico t | P-value |

|---|---|---|---|

| intercepto | 0.070 | 0.876 | 0.381 |

| acción | -7.01E-05 | -1.138 | 0.255 |

| capex | -0.034 | -0.543 | 0.587 |

| embi | 0.001 | 0.287 | 0.774 |

| ipc | 0.078 | 6.508 | 0.000*** |

| dividendos | -0.014 | -2.601 | 0.009*** |

| flujo | 0.300 | 5.598 | 0.000*** |

| palanca | -0.250 | -9.408 | 0.000*** |

| riesgo | 0.642 | 5.312 | 0.000*** |

| sustitución | -0.316 | -12.414 | 0.000*** |

| tamaño | 0.008 | 1.748 | 0.081 |

| covid | 0.026 | 3.340 | 0.001*** |

| Prueba X2 de Hausman | 12.113 | 0.355 | |

*, **, *** indica significancia estadística con un nivel de confianza del 95%, 99% y <99%, respectivamente.

Fuente: elaboración propia.

La información contenida en la tabla 9 muestra que los factores propuestos mantienen el sentido y efecto significativo en el nivel de efectivo que se aprecia en la tabla 8, a excepción de la variable tamaño que en la nueva estimación presenta un p-value de 0.08. Asimismo, se confirma el efecto positivo y altamente significativo de la pandemia por Covid-19 sobre el efectivo de las emisoras de la muestra, lo que sugiere que la crisis sanitaria fue un factor que impulso a las empresas a mantener mayor liquidez.

La variable ipc explica significativamente el nivel de efectivo, lo que implica que un desempeño favorable de las emisoras en los mercados bursátiles favorece la capacidad de la empresa para mantener efectivo. Por otro lado, la teoría señala que dividendos mantiene una relación inversa con el efectivo, resultado que se corrobora con los datos empíricos de la muestra, las empresas que deciden retener las utilidades de la empresa acumulan mayores niveles de efectivo. Se puede resaltar que durante el periodo de la pandemia se redujo el número de empresas que decretaron dividendos a la vez que aumentaron las reservas de efectivo.

La relación negativa de palanca con los niveles de efectivo es un indicador que las empresas mexicanas que tienen la capacidad de encontrar recursos en los mercados financieros tienden a mantener menos efectivo que aquellas que puedan presentar dificultadas para acceder a recursos externos. Otros estudios que encuentran una asociación inversa son Acharya et al. (2007) y Harford et al. (2008).

El efecto positivo de flujo coincide con los resultados de Opler et al. (1999) quienes señalan que el nivel de efectivo se encuentra asociado con la capacidad de la empresa para generar ingresos. De la misma manera, el impacto positivo del riesgo sobre los niveles de efectivo es el esperado, afín con el motivo precautorio señalado por Keynes, por lo que cabría suponer una asociación directa entre efectivo y riesgo, debido a que una empresa que tiene mayor volatilidad en su flujo enfrentará mayores dificultades para realizar planes a futuro.

La relación inversa entre sustitución y la variable dependiente implica que las empresas con más activos circulantes confían en su capacidad de generar liquidez en el corto plazo, por lo que requieren mantener menores cantidades de efectivo.

Aunque teóricamente cabría esperar que las empresas más grandes requieren menores niveles de efectivo que las empresas pequeñas, la relación directa de la variable tamaño que se aprecia en la tabla 9 coincide con trabajos previos (Chen y Chuang, 2009; Lee y Lee, 2009; Kuan et al., 2011 y Kusnadi, 2011). La relación positiva entre tamaño y efectivo puede explicarse por el grado de asimetrías de información presentes en un país, de tal forma que la protección para accionistas es débil, por lo que los administradores pueden mantener su discrecionalidad sobre el efectivo (Weidemann, 2018).

Conclusiones

A causa de su influencia en el desempeño financiero empresarial, así como por el efecto en las expectativas de distintos agentes económicos, las decisiones financieras de corto plazo, particularmente el nivel de efectivo que una empresa mantiene en su estructura financiera es un tema de interés en la agenda de investigación financiera desde las explicaciones de Keynes, respecto a la utilidad del dinero. El presente estudio ofrece evidencia empírica del efecto de una serie de factores propuestos en el nivel de efectivo de un grupo de emisoras que operan en el mercado bursátil mexicano. Mediante la técnica de análisis para datos en panel se analizan las observaciones de una muestra de 29 emisoras durante el periodo comprendido entre el 1T2000 y el 2T2022, contrastando el efecto de la pandemia por Covid-19 ante la citada relación.

Los resultados del análisis contribuyen a la literatura financiera acerca de las decisiones de corto plazo en varios aspectos. En primer lugar y hasta donde tenemos conocimiento, este es el primer esfuerzo que analiza el comportamiento del nivel de efectivo de emisoras que cotizan en la Bolsa Mexicana de Valores a partir de un grupo de factores explicativos. En términos generales, el análisis realizado confirma los hallazgos de estudios similares realizados en otras economías en el sentido de demostrar que el nivel de liquidez de las empresas se ha venido incrementando en forma significativa y que el mayor incremento, casi el 70%, se percibe entre 2019 y 2020, periodo que coincide con la detección del virus SARS-COV-2.

En segundo lugar, el análisis realizado documenta una relación significativa entre los factores propuestos como variables explicativas del efectivo que mantienen en su estructura financiera las empresas estudiadas. La relación con el nivel de efectivo es directa y por orden de importancia respecto a la volatilidad de los flujos de efectivo, la forma en que los activos contribuyen a generar utilidad de operación, la correlación entre el rendimiento bursátil y el IPC, así como al tamaño de la empresa. La relación es inversa, y por orden de importancia ante el efecto sustitución, el nivel de apalancamiento y los dividendos.

Finalmente, los resultados de las estimaciones demuestran que la significancia y sentido de la relación explicativa de los factores propuestos, que se aprecian en el periodo previo a la irrupción de la pandemia, se mantienen una vez que ésta fue decretada. No obstante, el cambio en los coeficientes asociados a tales factores al considerar el efecto de la pandemia revela que a partir del inicio de la crisis sanitaria el flujo, la sustitución de efectivo y el apalancamiento tuvieron un mayor efecto sobre el nivel de efectivo. Por otro lado, la reacción de la variable dependiente fue menor ante los dividendos, la relación con el IPC, riesgo y el tamaño de la empresa.

Los resultados ofrecidos pudieran ser de interés para agentes interesados en las políticas de inversión y financiamiento, en especial ante periodos de shocks económico financieros inesperados. El análisis sugiere que el nivel de efectivo en las emisoras de la muestra es influenciado, en alguna medida, por el motivo precautorio definido por Keynes. Las empresas utilizan la liquidez como un amortiguador ante el aumento de la volatilidad de los flujos de efectivo internos y la relación con el mercado. Vale la pena destacar que tal respuesta es proporcional al tamaño de las empresas. Como cabría esperar, la necesidad de efectivo es inversamente proporcional a la liquidez de los activos circulantes. Llama la atención que el nivel de apalancamiento y los compromisos accionarios (dividendos) reducen la necesidad de mantener efectivo.

Resultaría de interés profundizar en el efecto diferenciado de factores representantes del riesgo sistemático doméstico sobre el nivel de efectivo que deciden mantener en su estructura financiera las empresas en función del sector de actividad económica, el tipo de propiedad y el tamaño de las empresas, entre otros aspectos. De igual manera, sería importante analizar la manera en que distintos shocks que se transmiten a través de los mercados financieros impactan en las decisiones financieras de corto plazo, como la del nivel de efectivo. Por el momento diferimos ese trabajo para futuros esfuerzos.

texto en

texto en