Introdução

É consenso entre os economistas contemporâneos que uma crise no setor financeiro pode ser devastadora para determinada sociedade. Em níveis que variam no tempo, ao longo do séculos xx e xxi, as sociedades têm procurado regular a relação entre si e as instituições financeiras para diminuir as probabilidades de um colapso financeiro. Entretanto, antes da emergência de um sistema financeiro nacional –mais ou menos– sólido e estável, um sem número de agentes e instituições praticavam atividades de guarda de recursos, rendimentos, investimentos e créditos, de formas e em lógicas distintas.

Esse artigo pretende analisar o sistema bancário erigido Corte do Império, a partir de um processo conhecido a Crise do Souto de 1864. Antes, é bom lembrar que no centro dessa crise a praça do Rio de Janeiro estavam as casas bancárias e não os bancos. As diferenças entre eles não eram simples, mas a base delas se dá no fator regulatório por parte do Estado. Em uma primeira mirada, as casas bancárias não estavam sob o jugo da fiscalização estatal e nem necessitavam publicar seus estatutos, já que não se constituíam em sociedades anônimas, mas sim sociedades comerciais conforme o Código Comercial Brasileiro de 1850. Bastava registrar uma firma na Junta Comercial e abrir as portas para tomar dinheiro a prêmio, constituindo-se numa verdadeira poupança, intermediar letras entre os grandes bancos e seus clientes, abrir contas correntes, fazer hipotecas e até emitir bilhetes que rendiam juros ao portador, permitido pela decreto 2.694.1 Evidente que tais atividades demandavam capital e prestígio, e uma das principais casas bancárias constituídas fora a casa bancária Antônio José Alves Souto y Cia, conhecida como Casa Souto, cujo principal sócio fora o ex corretor de fundos juramentado e negociante estrangeiro de importação e exportação, o português Antônio José Alves Souto, primeiro visconde do Souto2 (Laemmert y Laemmert, 1852, 1852, p. 398, 1859, p. 544; Souto e Martini, 2017; Souza, 2014). Desde 1850 com o fim do tráfico de escravos e a potencial afluência de capitais para a praça do Rio de Janeiro, a atividade bancária passou a ser firmemente regulada pelo Estado através do Código Comercial, haja vista que os bancos (em especial o Banco do Brasil) de tempos em tempos tiveram a prerrogativa de emitir moeda. O ápice disto se deu com a famosa lei 1.8033 a Lei dos Entraves, quando a fiscalização sobre os bancos incidiu em praticamente todas as suas atividades correntes. Além do mais, a Lei dos Entraves fortaleceu a visão metalista da política monetária, atrelando de vez as emissões ao lastro do ouro e restringindo a expansão do meio circulante nacional.

Uma vasta historiografia sobre a Crise do Souto já foi produzida. Não faz parte do escopo deste trabalho incidir nesta questão e nem realizar o debate entre os autores. O que pretendemos é apenas demonstrar como os discursos produzidos pelos titulares das pastas do executivo e de comissões governamentais, a maioria membros do Partido Conservador, avaliaram suas causas e efeitos à época e, com o auxílio da historiografia, interpretar melhor o conjunto da crise à luz de fontes pouco exploradas e sistematizadas.

É um erro enxergar os distúrbios que se seguiram à liquidação administrativa de Antônio José Alves Souto y Cia. como uma simples crise comercial de caráter especulativo. Na verdade, esta situação resultou em uma profunda crise financeira que apontava no sentido da transição do frágil sistema bancário brasileiro para um forte sistema financeiro. As casas bancárias na praça do Rio de Janeiro foram uma das primeiras experiências brasileiras de bancos que atuavam com capital e incorporavam o caráter híbrido da banca capitalista. Esses bancos faziam operações ativas e passivas com diversas instituições financeiras, negociantes da praça e pequenos poupadores-tomadores. Por intermédio das suas contas correntes, das letras e diversas formas de crédito hipotecário, por penhor ou fiduciário (tais como bilhetes, recibos, etc.) essas instituições atuavam como bancos comerciais de investimento e de crédito (véase figura 1)

Fonte: Laemmert y Laemmert (1852).

Figura 1. Anúncio de uma Casa Bancária no Almanaque Laemmert (1859).

O relatório da comissão encarregada pelo governo imperial por avisos de 1 de outubro e 28 de dezembro de 1864 de proceder a um inquérito sobre as causas principais e acidentais da crise do mês de setembro de 1864, nomeada pelo ministro Carneiro de Campos4 (terceiro visconde com grandeza de Caravelas), para investigar as causas e consequências da crise de 1864 é a principal fonte para as informações estatísticas e financeiras deste artigo. Essa comissão foi determinada pelo aviso do Ministério da Fazenda de 28 de dezembro de 1864, sendo composta pelos membros do Partido Conservador Ângelo Moniz da Silva Ferraz5 (barão de Uruguaiana), José Pedro Dias de Carvalho6 e Francisco de Assis Vieira Bueno.7 Para tal, foram oficiados os presidentes do Banco do Brasil: o conselheiro de Estado, Cândido Baptista de Oliveira8 (Laemmert y Laemmert, 1864, p. 431) e do Banco Rural e Hipotecário, Guilherme Pinto de Magalhães9 (p. 434), além das comissões administrativas de liquidação das casas bancárias para responder aos requisitos propostos pela Comissão de Inquérito com informações e dados que constituem farto corpo documental ainda não esquadrinhado pela historiografia. Também compilaram informações solicitadas à Junta dos Corretores, ao Tribunal do Comércio, assim como à Junta do Comércio que prestaram todos os esclarecimentos. Os principais objetivos desta Comissão de Inquérito eram de avaliar o impacto da crise "na marcha de nossa circulação fiduciária; nas transações e câmbios e descontos; no sistema e emprego das contas correntes e depósitos bancários; no movimento de importação e exportação do Império; bem como, no estado de nossa lavoura e suas relações com as forças monetárias do país" (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865, p. 3).

Um dos membros da comissão, e principal liderança da mesma, Silva Ferraz10 atribuiu a crise a alguns fatores gerais e supostos: à decadência econômica do Brasil e escassez da colheita, à paralização dos investimentos e fluxos do comércio e da indústria, às maiores despesas do Estado, ao abuso do crédito e à especulação, que agravavam o prolongamento dos resultados da crise de 1857 (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865, pp. 77-88).

Silva Ferraz era peremptório em negar as principais suspeitas do governo para a causação da crise. Segundo ele, as leis restritivas e a guerra civil norte americana não foram razões para a debacle de setembro de 1864:

A legislação econômica de agosto de 1860, unanimemente afirmam quantos deram seu parecer, não cooperou por modo algum para a crise de setembro de 1864 [...] Quanto à prolongação da guerra civil da América do Norte, com razão já se ponderou, que, conquanto nos fizesse perder um dos maiores mercados, especialmente do nosso principal produto, o café, não teve sobre seus preços a menor influência, os quais obtiveram progressiva alta [...] (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865, pp. 74-75).

A admissão de culpa não cabia no relatório de Silva Ferraz, tampouco o reconhecimento que as suas medidas não evitaram o que se seguiu anos após as realizações do seu gabinete. Entretanto, os efeitos desta crise parecem bem apreendidos pelo dito barão de Uruguaiana: "A desconfiança por algum tempo pairou em Londres sobre esta praça, e até sobre algum dos seus estabelecimentos bancários" (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865,, p. 72). Para além das relações financeiras internacionais abaladas, o conselheiro inventariava os efeitos da dita crise: o assustador pânico de setembro; a suspensão de pagamentos pelas casas bancárias; a generalização das consequências para todas as classes envolvidas no comércio; o pouco impacto com relação à lavoura e aos produtos nacionais no mercado internacional; a debacle no sistema bancário, especialmente nas casas bancárias que "sem os avultados auxílios do Banco do Brasil faliram um por um" (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865, p. 69); o aumento radical da circulação fiduciária; a resistência do nível de arrecadação das rendas públicas, especialmente as alfandegárias; o impacto irrelevante nas províncias; por conta disso, a fuga de capitais para o interior; mas também a fuga de capitais para o exterior como consequência da danosa de depreciação da circulação financeira e do aumento do preço da moeda de ouro.

Debruçado sobre este relatório, seus dados e informações, o ministro Carneiro de Campos partiu para o ataque contra os banqueiros, como por exemplo, o barão de Mauá, presidente da Sociedade Bancária Mauá, MacGregor y Cia. para Carneiro de Campos.

Por algum tempo o crédito, que os credores continuaram a conceder aos devedores, dissimulou o mal que corroía o comércio e outras indústrias; mas era chegado o momento em que, esgotados os paliativos, devia manifestar-se em toda a sua enormidade o abismo onde os erros dos intermediários do crédito tinham feito sumir as economias da população. (Carneiro, 1865).

Já o conselheiro Sebastião Ferreira Soares11 criticou o caráter especulativo dos tomadores de crédito que, se não agiam por má fé, foram extremamente improvidentes:

Não direi que os atuais comerciantes se tenham tornado ímprobos, mas ninguém que com atenção observar o comércio desta capital, deixará de reconhecer que muitos inconsideradamente se têm aventurado em especulações de compras, sem bem calcularem com a realização de suas vendas, e principalmente com o montante do seu capital, abusando assim da facilidade do crédito, e acarretando com a sua queda a dos seus credores ou abonadores (Ferreira, 1865).

A historiografia brasileira avançou, paulatinamente, na correção de alguns dos mitos e distorções criados pelos contemporâneos do fenômeno em torno das funções e funcionamento das casas bancárias, assim como das causas e efeitos da Crise que se seguiu à quebra da Casa Souto. De forma geral, existem três correntes historiográficas sobre o tema.

A primeira corrente composta por Calógeras (1910), Carreira (1889) e Mont’Alegre (1972) acompanhou o discurso das fontes e fez um balanço tão profícuo, quanto pouco crítico dos relatórios já citados. Para eles, o cerne da questão estava no crédito farto e fácil, na especulação por parte do comércio e na agiotagem por parte da banca.

A segunda, composta por Guimarães (2012a), Levy (1977), Lobo (1978), Piñeiro (2014) e Saes (1986) concebeu a crise de setembro de 1864 como desdobramento da política contracionista de Silva Ferraz com a Lei dos Entraves e de uma disputa em torno da política monetária e do fluxo de capitais no Brasil, a qual ficou conhecida como a controvérsia metalista e papelista. A avaliação dos autores desta corrente é que as casas bancárias faziam parte do sistema financeiro, atuando em conjunto com o Banco do Brasil e outros bancos comerciais privados na intermediação do crédito na Praça do Comércio do Rio de Janeiro, principalmente com os tomadores de empréstimos que não encontrassem condições de serem recebidos pelos bancos. O efeito dessas operações em massa foi o incremento do movimento nas contas correntes das casas bancárias, ao mesmo passo que havia falta de liquidez, ora pela crise internacional, ora pelas decisões governamentais de restringir a emissão através do Banco do Brasil (seja ampliando para outros bancos ou atrelando a mesma às reservas em ouro da instituição). Esses dois fatores associados impediam que as casas bancárias tivessem capacidade de cobrir o seu passivo e realizar o ativo dos seus credores quando os seus devedores faltassem com o pagamento dos juros, especialmente aqueles subscritos em letras.

Segundo os autores dessa segunda corrente, numa corrida pelos saldos nas casas bancárias, era virtualmente impossível realizar todos os pagamentos. Essa impossibilidade é creditada por parte dos autores ao próprio sistema financeiro da época. A situação piorara para as casas bancárias com a entrada no mercado financeiro dos bancos estrangeiros, como os bancos ingleses London y Brazilian Bank e Brazilian y Portuguese Bank, que associados às firmas exportadoras e importadoras estrangeiras, tenderam a dominar as operações de câmbio, de importação e exportação (Guimarães, 2012b, 2016; Levy, 1994). Operando especialmente com investidores ingleses no Brasil, principalmente associados às firmas exportadoras e importadoras estrangeiras, esses bancos fizeram remessas para os seus países de origem, nomeadamente para Grã-Bretanha, o que acentuava a falta de liquidez da Praça do Rio de Janeiro. Todos esses fatores levaram a alguns resultados maléficos para a economia urbana do Rio de Janeiro antes mesmo da quebra da Casa Souto. Além da persistente frequência do descontrole inflacionário, o principal fator deletério era a perda de controle da taxa de juros por parte dos negociantes no Rio de Janeiro. O dinheiro encareceu, isto é unanimidade entre os autores.

Uma terceira corrente composta por Alvarenga (2016b), Villa (2016) e Villela (2017), partindo de parte dos postulados da segunda, resolveu apostar na investigação sobre a atuação das casas bancárias como bancos de depósitos e a grande capacidade de captação destas instituições, que seria resultado das próprias limitações impostas ao Banco do Brasil.

Segundo essa corrente, as casas bancárias reuniam uma poderosa capacidade de captar a poupança como verdadeiros bancos de depósitos, pois não se resumiam a meros intermediários dos grandes Bancos S. A.; eram instituições com prestígio e bem afamadas que recebiam correntemente e nas condições mais vantajosas um gigantesco número de pequenos poupadores.

Na outra ponta, esses autores trabalham com a noção que as Casas Bancários não eram meras intermediárias, nem a sua utilização como intermediárias era por simples opção do Banco do Brasil e outros Bancos Sociedade Anônima de eleger os seus clientes, mas sim por conta das limitações legais que esses bancos tinham. Através das casas bancárias, os Bancos S. A. estendiam sua capacidade legal de dar crédito, especialmente na forma de letras ou hipotecas, mas também em suas carteiras de conta corrente ou outras formas de crédito fiduciário. No caso específico do Banco do Brasil, era através dessas casas bancárias que conseguia estender sua capacidade emissora na forma de crédito pelas letras.

Portanto, depreende-se da leitura de parte desse segundo grupo de autores e acrescentado com as contribuições de Thiago Gambi a progressiva perda das prerrogativas do Banco do Brasil como centro estabilizador do sistema, inclusive fazendo aportes nas casas bancárias que lhe rendiam juros substanciosos, e suas gigantescas responsabilidades com a sociedade no geral, atuando como grandes bancos de depósitos, estiveram na base do processo que se desenrolou na Crise do Souto (Gambi, 2015).

As argumentações dessas duas últimas correntes não parecem de todo excludentes. Uma diferença com a hipótese, sustentada por Andrade (1987), é que a especulação era parte central dos negócios, sendo o fator decisivo para a bancarrota na crise de 1864.

Como veremos adiante, na listagem dos devedores das Casas Antônio José Alves Souto y Cia., Gomes y Filho, Montenegro Lima y Cia., assim como Oliveira y Bello, temos como correntistas e devedores em letras importantes negociantes da Praça do Rio de Janeiro, com atividades na circulação e na produção para o funcionamento do complexo agroexportador, além de atuarem nas funções urbanas desta cidade.

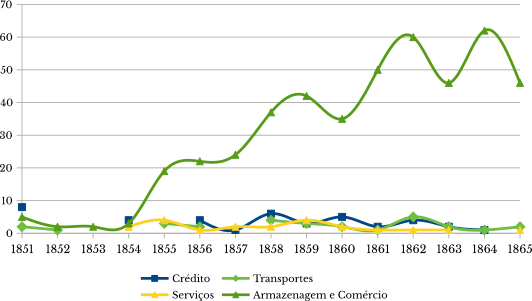

O florescimento pronunciado das Sociedades Anônimas e Comanditas registradas no Tribunal do Comércio relacionadas ao crédito e transportes demonstra que, longe de ser uma bolha, a pressão por maior disponibilidade de crédito e de meio circulante na praça do Rio de Janeiro era sustentada pelo crescimento das atividades urbanas ligadas ao complexo agroexportador (ver gráfico 1). Essa necessidade era suprida, em grande medida, pelas casas bancárias devido ao seu poder de atrair liquidez tanto através da rede interbancária, quanto da captação em grande escala da poupança popular.

Fonte: Levy (1977).

Gráfico 1. Registros de Sociedades Anônimas e Comanditas no Tribunal do Comércio.

O Diário do Rio de Janeiro narrou um capítulo importante da pujança da Casa Bancária de Souto, quando das turbulências financeiras internacionais ocorridas em 1857 (ver figura 2). Além de frisar a forte conexão da praça do Rio de Janeiro com o mercado internacional de capitais, a crônica do mercado registrou que o senhor Souto fez pagamentos na ordem de 2 000 contos de réis em apenas três dias, num momento de grande refluxo dos seus poupadores, que correram à sua casa temerosos da possibilidade de quebra do estabelecimento com a crise que se anunciara. O pronto pagamento de seus credores demonstrava a resiliência da Casa Bancária de Souto. Além do mais, o perfil da clientela de poupadores e o prestígio do banqueiro, junto às outras instituições financeiras e ao governo, ficam evidenciados na narrativa de superação deste momento difícil.

Fonte: Diário do Rio de Janeiro (1857).

Figura 2. Crônica do Diário do Rio de Janeiro Sobre a Corrida à Casa Souto em 1857.

Entretanto, as figuras dos banqueiros e os seus capitais não bastam para explicar o vulto do funcionamento dessas casas bancárias e dos créditos que dispunham aos negociantes da maior praça comercial do Brasil. A maior parte dos recursos que dispunham eram captados na própria praça, como instituições intermediadores com a rede de bancos e captando os recursos de uma impressionante massa de pequenos poupadores. Disto, avaliamos ser necessário o reconhecimento das pressões que a Lei dos Entraves exerceu sobre o funcionamento das casas bancárias: em primeira instância, seus efeitos monetários e creditícios abateram as capacidades monetárias das rendas populares, reduzindo a potência de inserção das casas na poupança popular; posteriormente, reconhecendo nas casas bancárias as propriedades de caixas econômicas, o que nos induz a pensar que havia um cerco oficial sobre as atividades tomadoras de pequeno crédito das mesmas.

O crescimento insuficiente da magnitude de meio circulante é evidente no momento anterior ao fenômeno estudado, quando esta debilitação chegou ao ponto de influir numa pressão deflacionária (ver gráfico 2).

Nota: índice 100 = 1822.

Fonte: Piñeiro (2014).

Gráfico 2. Meio Circulante e Preços na Praça do Rio de Janeiro.

Uma hipótese promissora é a de que o nó górdio da questão se encontrava na taxa de juros praticada na Praça do Rio de Janeiro. Ainda que não exista uma pesquisa sobre as taxas de juros diárias do Brasil no século xix, parece que o aumento da taxa de juros no período se deu porque as casas bancárias reuniam recursos de diferentes fontes, de cima a baixo da pirâmide social, e os distribuía com bastante autonomia como crédito para Praça do Rio de Janeiro. A poupança de milhares de indivíduos –especialmente daqueles menos abastados– e a própria capacidade de captar recursos junto a outros bancos –atuando como intermediários– fez com que os proprietários das casas bancárias concentrassem boa parte do meio circulante e do mercado creditício da Corte. O visconde de Souto tinha, de um lado, uma imensidão de pobres clientes poupadores e uma pequena parcela, porém com capitais vultosos de ricos poupadores e, por outro lado, ricos clientes tomadores de crédito, nas duas pontas fazia seu bom nome e sua fortuna.

No entanto, o quadro modificou-se a partir de 1860 com o intuito de recentralizar a vida financeira do Brasil, reforçando a centralidade do Banco do Brasil como único banco emissor, a Lei dos Entraves, em seu artigo 212, criou constrangimentos a uma série de instituições financeiras, entre elas, as caixas econômicas e os monte socorros:

§ 14. As Caixas Econômicas, como estabelecimentos de beneficência, serão dirigidas e administradas gratuitamente por directores nomeados pelo Governo; e os bons serviços por estes prestados serão reputados relevantes em qualquer occasião e para qualquer fim. § 15. As Caixas Econômicas não poderão fazer outra operação que não seja a de receber a prêmio semanalmente valores não excedentes a 50\$000 por cada depositante. As quantias, depositadas na mesma ou em differente Caixa por hum mesmo individuo, e que por accumulação ou por qualquer outro motivo excederem ao computo de 4:000\$000, não vencerão juros. § 16. Os dinheiros recebidos pelas Caixas Econômicas serão entregues, no prazo máximo de oito dias, á Estação de Fazenda que o Governo designar em cada Provincia ou Municipio, e vencerão o juro de 6% desde o dia de sua entrada. Os juros serão accumulados semestralmente, e a retirada dos depositos só poderá ter lugar com prévio aviso do depositante, feito com antecedencia de oito dias pelo menos. § 17. As Caixas Economicas que actualmente funccionão com autorisação do Governo continuarão as operações conforme seus estatutos, podendo os fundos que não estiverem empregados em títulos da dívida pública fundada ou flutuante ter o destino determinado no parágrafo antecedente (Brasil, 1860).

Uma outra hipótese, que se liga à primeira, é que as casas passaram a ser encaradas como caixas econômicas e tiveram constrangimentos políticos para levar a cabo a captação de recursos da poupança popular:

Gomes [Casa Bancária Gomes & Filho], filho de si mesmo, doptado de uma acção prompta, vendo-se em um theatro em que representou o primeiro papel, offereceu ao público a garantia de suas operações e converteu a sua casa n\'uma especie de caixa econômica onde, a juro diário, pudessem ser accumulados o jornal do operário, as economias da indústria e os resíduos do commercio. [Casa Bancária] Souto o seguio e os caixeiros de Gomes, que mais tarde se estabelecerão o imitarão. Estes mutuos erão empregados por Gomes no crédito pessoal e no público, do qual foi arbitro. Souto, ao contrário, empregava-se no crédito pessoal, do qual foi o primeiro dispensador, e no hypothecario, ou em predios urbanos. A taxa do emprego variava segundo a occasião, mas o dinheiro era sempre recebido a 1% ou 2% abaixo da taxa do desconto do Banco do Brasil [...] (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865, p. 95)

Ao que parece, sem as regulações de uma sociedade anônima no ramo da concessão de créditos e no momento em que os Bancos S. A. se viam restritos a dar maior liquidez ao mercado, é possível que os senhores donos das casas bancárias tivessem estabelecido um spread bancário grande o suficiente ao ponto de tornar proibitivo o pagamento normal dos juros compromissados pelos negociantes no Rio de Janeiro.

Este aumento dos juros aos tomadores de créditos na praça pode ter sido uma reação dos banqueiros à restrição monetária e fiscalizatória por parte do governo, que abateu em cheio o cerne do funcionamento das casas bancárias. Desta forma, na década de 1860, as casas bancárias se viram mais dependentes dos aportes dos Bancos S. A. com quem, teoricamente, competiam no mercado de concessão de créditos pessoais e hipotecários. Por conta da Lei dos Entraves, a situação contraditória estava instalada: se por um lado os banqueiros faziam parte de um universo mais restrito de credores dos Bancos S. A., o que abria maiores potencialidades na clientela de tomadores e mais possibilidades de juros acrescidos para os novos contratos; por outro, as instituições bancárias passaram a trocar mais ativos entre si e com as casas bancárias se tornaram mais dependentes desses aportes para que os encaixes entre ingressos e retiradas não fossem tão generalizados.

Para entender o desfecho disto é necessários esclarecer também o papel decisivo de duas instituições financeiras para que esse processo tomasse forma de uma grande crise: o Banco do Brasil, que se negou a renovar os créditos dos banqueiros no momento em que haviam impedimentos financeiros e constrangimentos políticos para a captação na própria praça; e as expectativas sobre a nascente Caixa Econômica da Corte, instituição que herdaria a função de centralizadora da poupança popular no pós-Crise do Souto.

A Ponta dos credores

Compreender as casas bancárias apenas como intermediadoras entre os bancos e os grandes agentes econômicos é entender apenas uma ponta do movimento. As atividades das casas bancárias em meados do século xix revelam duas perspectivas distintas: a primeira ponta é o desenvolvimento de uma base complexa e substancial de capitais composta por um grande número de credores individuais e instituições bancárias; a segunda ponta é a dos tomadores de empréstimos –negociantes, comerciantes, produtores, industriais e, até, fazendeiros– que necessitavam de significativas somas de capitais, os quais os bancos não se encontravam suficientemente capazes de supri-los devido principalmente as legislações restritivas do começo da década de 1860.

Grande parte da historiografia conseguiu esclarecer apenas a função dos grandes credores no funcionamento das casas bancárias, especialmente as próprias instituições bancárias, tendo o Banco do Brasil como o principal credor deste sistema. No entanto, pesquisas mais recentes debruçaram-se sobre as contas de tais casas bancárias e perceberam uma presença maciça de pequenos credores que, mesmo com as suas parcas economias, equiparavam-se aos grandes credores (Alvarenga, 2016a; Saraiva y Alvarenga, 2015; Villa, 2016).

Através da publicação da lista com todas as contas existentes dos clientes das casas bancárias falidas na crise de 1864, é possível fazer uma análise da participação dos credores no passivo dessas casas bancárias. Inicialmente publicadas em 28 de outubro de 1864 no Jornal do Commerico, nas listas constam um total de 22 892 contas de clientes das quatro casas bancárias: Antônio José Alves e Souto y Cia., Gomes y Filhos, Montenegro Lima y Cia., e Bello y Oliveira, sendo que 640 nomes não tiveram valores de conta listados e 2 845 contas tinham os nomes dos clientes não identificado, adotando-se uma sequência de números e letras (Alvarenga, 2016a).

De acordo com as estatísticas gerais das contas dos clientes das quatro casas bancárias falidas, todas somavam um total de aproximadamente 72 435 contos de réis, sendo o maior valor existente o de 5.996:497$833 réis pertencente ao Banco do Brasil e coligido na casa bancária Gomes y Filhos. Esse valor em específico corresponde a aproximadamente 8.27% do total dos valores das contas de todas as quatro casas bancárias. Entretanto, o Banco do Brasil aparece também como cliente em outras quatro contas: uma conta na Gomes y Filhos e três outras na Montenegro Lima y Cia. No total das cinco contas pertencentes ao Banco do Brasil acumula-se o valor total de 13.720:843$722 ou 18.94% do montante total em todas as quatro casas bancárias (Alvarenga, 2016a).

A expressiva participação do Banco do Brasil aduz com grande parte da historiografia ao afirmar o papel das casas bancárias como intermediadoras dos bancos e os agentes econômicos. Corroborando com tal análise, se os 100 maiores valores em conta das casas bancárias forem considerados, os quais em grande parte são bancos, terão um montante total de 35.699:370$941. Isso demonstra que aproximadamente 0.42% dos credores acumulavam aproximadamente 49.3% do montante total existente nas casas bancárias falidas em 1864.

O valor da média de 3:255$249 réis é muito superior ao valor da mediana 500$000 réis, o que denota muitos valores discrepantes no conjunto das contas dos clientes. Como por exemplo, os próprios valores do Banco do Brasil, citados anteriormente, que alcançam a soma de aproximadamente 18.94% da totalidade em todas as casas bancárias. Corroborando com essa ideia, e se toma o valor da média, existem 20 625 contas abaixo desse valor (Alvarenga, 2016a).

No entanto, a mediana, no valor de 500$000 réis, representa bem a quantidade de investimentos de pequenos credores, isto é, a metade inferior das contas possuía valores iguais ou inferiores a 500$000 réis. Na intenção de afirmar a representatividade dos pequenos credores, o valor da moda no total de 200$000 réis, valor que se repete 1 024 vezes entre os clientes das casas bancárias falidas. Por fim, os valores de 1:000$000 (um conto de réis) ou menos totalizavam 6.080:517$000 em 15 738 contas diferentes. Isso representava que aproximadamente 68.73% dos credores possuíam valores de um conto de réis ou menos e acumulavam aproximadamente 8.4% do montante total (Alvarenga, 2016a).

É claro que pessoas de diferentes condições sociais investiam suas economias, parcas ou abastadas, nas diversas casas bancárias do Rio de Janeiro. Isso revela a importância da captação de liquidez por tais casas bancárias para formar uma base de fornecimento crédito. No entanto, é importante ressaltar que essa base de depósitos consolidada nas casas bancárias estava bem afastada do âmbito público. A instituição de depósitos do governo experimentava dificuldade para lidar com a concorrência das casas bancárias.

A Caixa Econômica da Côrte, criada em 1861 pelo Governo Imperial, só consegue atrair um número significativo de clientes apenas a partir da falência das casas bancárias em 1864 (ver gráfico 3). Portanto, é razoável supor, por meio da análise dos dados referidos anteriormente, que grande parte dos depósitos outrora coligidos nas casas bancárias falidas em 1864 se transferiram para a Caixa Econômica da Corte. Essa transferência delongou, dentre outros fatores, pela desconfiança que pairava nas instituições financeiras em decorrência do pânico gerado em 1864, mas principalmente devido às perdas substanciais e a lentidão para a recuperação, ainda que parcial, dos valores existentes nas casas bancárias falidas. Além disso, é possível creditar à demora ao próprio regulamento da Caixa Econômica da Corte que permitia depósitos semanais de no máximo 50$000 réis.

Fonte: Brasil. Ministério da Fazenda (1870).

Gráfico 3. Balanço Financeiro da Caixa Econômica da Corte (1861) (contos de réis).

Essa transferência dos depósitos populares para o Thesouro Nacional através da Caixa Econômica, ainda que não tenha sido rápida ou natural, foi severamente criticada pelos defensores de um governo descentralizado. A fala de José Inácio Silveira da Motta, um dos principais representantes do novo Partido Liberal após 1868 (Carvalho, 2010), acusa o governo brasileiro de ter agido de forma ditatorial ao impor constrangimentos às casas bancárias no intuito de captar todos os tostões de réis existentes na Praça:

[...] Para o governo senhores, não há dinheiro que o sacie: cento e tantos mil contos de renda, créditos no valor de 15 a 20.000:000\$ cada anno, todos os depósitos, o dinheiro da caixa econômica, a tudo deita o governo a mão. Como é que os bancos podem congregar depósitos de pequenas quantias, quando o governo está hoje semeando por toda parte caixas econômicas, varrendo os 10 rs. do pobre em todas as províncias, centralisando para o thesouro público a renda das caixas econômicas? Não é possível assim haver margem para os bancos poderem restaurar-se. É preciso observar que, desde 1864, perdeu-se a confiança dos depósitos particulares. Em 1864 os banqueiros particulares, a casa Souto, a casa Gomes, a casa Montenegro e outras comprehendiam a somma das reservas particulares todas. Por habito, o jornaleiro, o chefe da família, que tinha uma pequena reserva, levava-a a um banqueiro particular; mas, depois desse cataclisma, que o governo fez pela sua funestra dictadura de 1864, perdeu-se a confiança; os pobres, as viúvas, os orphãos, os trabalhadores, que lá tinham suas reservas, viram-se obrigados a irem receber alguns 10 rs. de rateio dos banqueiros quebrados. Hoje esses depósitos pequenos não acodem aos bancos; não vão lá. Vão às caixas econômicas, e o governo absorve esses depósitos, torna-se devedor pela importância delles. Os depositantes, em logar de receberem apólices, recebem os juros das apólices que o governo lhes paga e assim a fonte donde os bancos poderiam colher depósitos desvia-se. Perdem-se desta arte os depósitos particulares. O governo é o maior concorrente como tomador desse dinheiro, mandando recolher ao tesouro tudo quanto pode obter por ahi. Esses depósitos com juros de 6% igual aos das apólices, e pelas províncias, tornam impossível a organisação de qualquer instituição de crédito territorial [...] (Diário do Rio de Janeiro, 1875).

A poupança popular não era uma novidade na Praça do Rio de Janeiro. A experiência da Caixa Econômica do Rio de Janeiro (1831), instituição filantrópica e privada, encaminhou o desenvolvimento do hábito de poupança entre uma parcela significativa da população carioca, mas, acima de tudo, trouxe capitais, outrora dispersos e impossíveis de serem captados, para o investimento público, uma vez que a única forma de investimento dessa instituição era por meio de compra de apólice de dívida pública (Saraiva y Alvarenga, 2017). Esses investimentos, rompidos com a liquidação da Caixa Econômica do Rio de Janeiro em 1859, se configuraram como uma alternativa do governo brasileiro para lidar com a quantidade de meio circulante. No entanto, as casas bancárias, assumindo como principais caixas econômicas no Brasil, impediam a concentração desses capitais no Thesouro Nacional. A crítica de Silveira da Motta parece razoável se atentarmos aos dispositivos da Lei dos Entraves, aos dados do desenvolvimento da Caixa Econômica da Corte pós crise de 1864 e as recusas insistentes do Banco do Brasil para auxílio à prevenção da bancarrota de 1864.

Dessa forma, podemos perceber que em uma das pontas da crise se realizou um movimento de captação de depósitos de pequenos e grandes credores, os quais foram disponibilizados aos principais negociantes, comerciantes e produtores na praça comercial do Rio de Janeiro que compunham a outra ponta dessa crise, a qual discorremos melhor a seguir.

Outro aspecto importante desta dinâmica é a complexa rede interbancária criada na praça do Rio de Janeiro. O que Valencia (2016) demonstra com o dramático recorte de setembro de 1864, é que não só os Bancos S. A. aportavam letras nas casas bancárias (recebendo polpudos juros em troca), como elas trocavam a captação de recursos entre si e captavam de outros grandes capitalistas (ver figura 3). Isso prova que, mesmo num momento de extrema dificuldade para solver suas obrigações, as casas bancárias tinham nome suficientemente importante para conseguir recursos emergenciais. Essa dinâmica possivelmente acontecia de forma corrente, especialmente na forma de letras que eram repassadas aos negociantes com uma diferença na taxa de juros.

A existência dessas duas principais fontes de captação por parte das casas bancárias: a poupança popular e a rede interbancária, abre a possibilidade de inferir que, sopesando os juros pagos (maior na rede interbancária e menor para os pequenos poupadores), quanto mais dependente da rede fossem as casas bancárias, quanto menor a capacidade de atrair liquidez dos pequenos poupadores, maior será a necessidade de cobrar uma taxa de juros compensadora à praça do Rio de Janeiro.

Considerando a retração no meio circulante, os impeditivos legais de emissão por parte dos bancos e o crescente custo do dinheiro, aparece aí uma fórmula explosiva que se consubstancia no balanço entre ativos e passivos das casas bancárias (ver tabela 1).

Tabela 1. Ativos e Passivos das casas bancárias Informados pela Comissão de Inquérito.

| Casas bancárias | Ativo | Passivo |

|---|---|---|

| Antônio José Alves Souto & Cia. | 30.445:786$770 | 41.187:911$912 |

| Gomes & Filhos | 18.568:221$176 | 20.218:988$940 |

| Montenegro, Lima & Cia. | 9.864:308$197 | 11.831:285$350 |

| Oliveira & Bello | 1.028:094$010 | 4.069:711$729 |

| Amaral & Pinto | 604:310$250 | 690:004$670 |

Fonte: Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro (1865, pp. 77-88).

O que foi visto às vésperas do fatídico 10 de setembro de 1864 foi a negativa do Banco do Brasil em renovar os créditos dos banqueiros (Gambi, 2015). Esta negação apenas coroava uma política restritiva do banco que coadunava com os ditames da Lei dos Entraves, fielmente defendida pela instituição. A citação a seguir é a resposta desta instituição para a pergunta feita pelo Inquérito instaurado para a crise de 1864, acerca dos efeitos da Lei dos Entraves na circulação e no comércio da província do Rio de Janeiro:

Quanto a mim produzio sem prejuizo algum do movimento commercial, e mais de prompto do que se esperava o principal fim que teve em vista a mesma Lei, qual o melhoramente de meio circulante, pois que tendo permittido aos Bancos a mesma emissão de que ultimamente gozavão, sujeitando-os apenas a um pequeno desconto annual, até ficarem habilitados para trocar, suas notas por moeda de ouro, unico meio de regular a quantidade e o valor da moeda em circulação, não foi necessario muito tempo, para que isto se levasse a effeito. Muitos julgão ter havido nesta medida, alguma restricção de capital circulante, e que as causas das muitas fallencias que em seguimento se derão forão devidas não só aos abusos que se tinhão commetido, como a essa restricção, mas não vejo nisto fundamento (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865, p. 7).

Ou seja, o Banco do Brasil construía uma base discursiva que tornava natural as mudanças introduzidas desde a década de 1860 e responsabilizava apenas as agências, supostamente, temerárias dos banqueiros pela crise. Em torno do discurso da normalidade, negava os efeitos deletérios da Lei dos Entraves no meio circulante e, em consequência disso, na captação da ponta dos credores. A insuficiência de crédito nessa base ruirá todo o sistema estabelecido causando inúmeras falências ao desorganizar a cobrança e comprometer o pagamento dos juros, tanto aos credores quanto dos devedores.

A Ponta dos devedores

Duas hipóteses podem ser estabelecidas: boa parte dos grandes negociantes da praça do Rio de Janeiro tinham relações sólidas e perenes com as casas bancárias, especialmente na condição de devedores; e desempenhavam atividades produtivas e comerciais reais, que demandavam de grandes infraestruturas, com alta margem de lucratividade e segurança. Eram eles os tomadores de letras para o comércio externo e também os tomadores de empréstimos em conta corrente, tanto para acudir pagamentos pontuais quanto para o investimento em suas infraestruturas produtivas e comerciais. Outro fator importante a se notar é que não eram apenas brasileiros, mas também estrangeiros, especialmente portugueses e ingleses.

Os armazéns que foram construídos contíguos à Alfandega e na nova região portuária foram, em grande medida, financiados pelos créditos dos senhores Souto, Gomes, Montenegro y Lima, Oliveira y Bello, Amaral y Pinto. Por conta disso, eram devedores das casas bancárias os, não apenas grandes, como tradicionais negociantes nacionais e estrangeiros da praça do Rio de Janeiro, tais quais: o barão de Rio Bonito, o comendador Antônio Martins Lage e os senhores Costa Pereira y Paiva, Moreira Irmãos y Campbell, Maxwell Wright y Cia., Mendes Irmãos y Lemos, Rocha Miranda Filho y Cia., Estienne y Cia., John Freeland y Cia., João Gonçalves Guimarães, Manoel da Rocha Leão, Petty, Irmão y Collet, e Pinto, Mendonça y Cia.

Os negociantes falidos na Crise de 1864 e aqueles que foram arrolados como devedores da Casa Souto tinham presença marcante nas atividades de armazenagem, consignação, comissão e portuária da praça do Rio de Janeiro. Dentre os 95 falidos arrolados no relatório de Silva Ferraz, estavam classificados no Almanaque Laemmert: 25 negociantes nacionais e 28 negociantes estrangeiros, no mínimo, 55.7% dos falidos eram negociantes; 23.1% foram registrados como consignatários e ou comissários; 12.6% eram lojistas; 42.1% atuavam na atividade de armazenagem e ou portuária; 7.3% eram proprietários de oficinas ou fábricas, ou exerciam ofício de transformação e reparo; e 6.3% foram registrados como fazendeiros. A variedade de atividades dos falidos demonstra o impacto generalizado da crise, foram catalogados 26 tipos de atividades econômicas diferentes dentre os falidos que, não raro, desempenhavam mais de uma (Brasil. Comissão, 1865; Laemmert e Laemmert, 1865).

Dentre os 65 devedores da Casa Souto no momento de sua falência: 64.6% foram registrados no Almanaque Laemmert como negociantes, sendo 17 brasileiros e 25 estrangeiros; 27.6% eram consignatários e ou comissários; 7.6% eram lojistas; 46.1% atuavam na atividade de armazenagem e ou portuária; 13.8% eram diretores ou presidentes de companhias ou bancos; 4.6% eram proprietários de oficinas ou fábricas, ou exerciam ofício de transformação e reparo; e 9.2% foram registrados como fazendeiros (Laemmert y Laemmert, 1865). Esses números provariam que os clientes devedores do visconde de Souto atuavam, prioritariamente, nos negócios "pesados" do comércio externo na Corte. Em sua clientela constavam alguns dos maiores negociantes de importação e exportação do Brasil. Outra informação importante é que 30 desses 65 devedores não constam como falidos no relatório de Silva Ferraz, ou seja, 46.1% dos seus clientes tomadores de créditos resistiram à crise (Brasil. Comissão, 1865)

O tamanho e o impacto desta crise, por mais que não possa ser explicada pela diminuição dos montantes arrecadados pela Alfândega, pode ser demonstrada pelo fato raro ocorrido entre os exercícios fiscais de 1863-1864 e 1864-1865. Em toda série comparativa das proporções entre o quanto as rendas da Alfândega do Rio compunham às rendas da Alfândega Nacional e o quanto estas compunham à Receita Geral do Império (ver gráfico 4), o movimento tendencial das duas variáveis se repete como regra. Ou seja, quando a Alfândega do Rio concentrava ainda maior parcela da Alfândega Nacional, a tendência é que Alfândega Nacional contribuísse mais, proporcionalmente, com a Receita Geral do Império. Entretanto, a crise do Souto foi tão dura para o setor de armazenagem e exportação-importação na praça do Rio de Janeiro que, durante o fenômeno, os vetores se inverteram: a Alfândega Nacional cresceu de 70.4% para 74.6% nos termos da sua contribuição com a Receite Geral do Império; enquanto a Alfândega da Corte decrescia de 47.3% para 44.5% nos termos de sua contribuição para as rendas da Alfândega Nacional. Disto, é possível inferir que os abalos em outras praças comerciais do Império foram diminutos frente aos efeitos da crise na Corte.

Fonte: Brasil. Ministério da Fazenda (1870).

Gráfico 4. Participação da Alfândega Nacional na Receita Geral do Império e da Alfândega do Rio de Janeiro na Alfândega Nacional.

Um dos maiores clientes das casas bancárias, que faliram em 1864, foi o comendador Antônio Martins Lage (1825). Proeminente importador, armazenador e negociante de carvão, proprietário de ativas infraestruturas portuárias, além de embarcações, prédios urbanos, terras nos arrabaldes da Corte e de Niterói, ilhas na Baía de Guanabara, sendo diretor de associações de classe, grande acionista e diretor de diversas empresas, como a Estrada de Ferro Dom Pedro ii e a Companhia Ferry. O comendador colaborou, efetivamente, com a necessária expansão das infraestruturas portuárias na Corte. Suas empresas (Viúva Lage y Filhos, Antônio Martins Lage y Cia. e Antônio Martins Lage y Filho) forneciam uma gama variada de serviços portuários, marítimos e comerciais, assim se constituía como um agente da inserção brasileira na Divisão Internacional do Trabalho (Mantuano, 2017).

No Balanço Patrimonial da Casa Comercial Viúva Lage y Filhos, apresentado quando da sua falência decorrida da Crise, em novembro 1864, a concentração de suas dívidas nas casas bancárias de Antônio José Alves Souto y Cia., Oliveira y Bello e Gomes y Filhos é de se espantar: 73.9% do seu passivo estava reunido nas contas correntes e em letras tomadas nestes estabelecimentos. Enquanto o Banco Rural y Hipotecário e o Maucá, MacGregor y Cia. reuniam apenas 8.7% de suas dívidas, menos do que a família Pereira de Faro,13 que detinha 14.3% das letras assumidas pelos Lage (Brasil. Ministério da Justiça e Negócios Interiores. Tribunal do Comércio, 1864).

A relação entre os Lage e as casas bancárias foi extremamente frutífera, através dos financiamentos que recebia de Souto e de outros banqueiros pôde expandir seu aparato na Ilha das Enxadas e incrementar os negócios. Durante la década de 1850 ampliou a sua capacidade produtiva, assim como sua participação na operação portuária do Rio de Janeiro e intensificou suas relações comerciais com empresas estrangeiras, especialmente as de transporte transatlântico. Com o visconde Banqueiro, o comendador Trapicheiro tomava dinheiro em conta corrente para, por exemplo, financiar as obras que expandiam seus armazéns, assim como tomava e descontava letras ou fazia câmbio para viabilizar suas importações, notadamente do carvão que abarrotava a ilha. A relação que se iniciara ainda quando Lage era gerente da casa comercial do seu sogro, tornou-se estreita quando ele toma as rédeas da empresa familiar em 1857. Desde então, o comendador era cliente privilegiado daquela Casa Bancária, pois sempre cumpria com suas obrigações pontualmente e cooperava para o bom nome daquela instituição financeira.

Segundo o relatório de Silva Ferraz, o comendador era o segundo maior devedor da Casa Souto, sendo responsável por 3.6% do débito em letras junto ao Banco do Brasil de Antônio José Alves Souto y Cia. e, deste total, responsável por 6.8% do débito em letras junto ao Banco do Brasil de Antônio José Alves Souto y Cia. que foram intermediadas com outros negociantes (Brasil. Comissão, 1865).

Neste tocante, identificamos um conflito de informações entre este relatório e o balanço patrimonial da Casa Comercial Viúva Lage y Filho para o ano de 1864, apresentado judicialmente em novembro. Segundo o balanço, os Lage deviam ao Souto 1.034:000$000 em letras e 697:708$800 em conta corrente, com o abatimento acordado na concordata, passariam a ficar devendo: 620:400$000 em letras e 418:625$280 em conta corrente. Segundo o mesmo relatório, a casa dos Lage devia à Antônio José Alves Souto y Cia. a quantia de 530:000$000 em letras já com os abatimentos, sem citar a conta corrente; também, os abatimentos dados por Souto à Antônio Martins Lage e Viuva Lage y Filho eram na monta de 435:077$220, 21.3% do total dos abatimentos dados por Souto a todos os seus devedores.

O montante da dívida em letras nas duas fontes é de 1.034:000$000 no balanço e 965:077$220 no relatório, assim como as dívidas já abatidas e a serem pagas aparecem nas duas fontes com o valor total de 1.039:025$280 no balanço e 530:000$000 no relatório, diferindo 509:025$280 na dívida total a ser paga, após os abatimentos, e 90:400$000 considerando-se apenas as letras devidas e já abatidas. Ou seja, a dívida declarada oficialmente no relatório é menor que a relatada em balanço.

É provável que, mesmo após o acordo de concordata, a Casa Souto tenha dado um abatimento ainda maior a Antônio Martins Lage ou simplesmente cancelado a sua dívida em conta corrente. O caso de Lage exemplifica algo que ainda temos dificuldade de alcançar: entre as falências generalizadas nos meses de setembro, outubro e novembro, e o relatório publicado em março de 1865, ocorreram muitas negociações entre os agentes envolvidos e as instituições financeiras. O montante real das dívidas desses negociantes junto às Casas deve ter sido ainda maior do que o registrado no relatório, o que indica que a inadimplência nos anos anteriores à crise foi generalizada.

Amparados na legislação criada especificamente para as falências relacionadas a crise de setembro de 1864 e culpando os juros como o grande vilão de suas impossibilidades, a família Lage, tendo o comendador Antônio Martins Lage à frente, conseguiu o desconto mínimo de 40% das suas dívidas com um prazo de 60 dias para saldar seus compromissos.

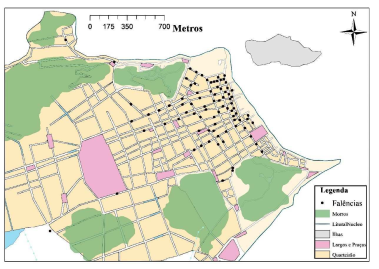

Apesar de ter as suas atividades produtivas na região portuária e nas ilhas da Baía de Guanabara, Antônio Martins Lage estava estabelecido com escritório na rua de Bragança, número 4. Este logradouro ficava na Freguesia da Candelária e nas cercanias da Alfândega. A localização era estratégica para os seus negócios, assim como para a maioria dos grandes negociantes que estavam sediados na conhecida Cidade Velha. A mapa 1 representa a localização das falências por logradouro decorridas a partir da Crise de 1864. Cada ponto inserido no mapa 1 condiz a uma falência disposta no relatório da Comissão (Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro, 1865). Nesse relatório estão listadas 95 falências ligadas ao período da crise. No entanto, apenas foram encontrados endereços válidos para 80 dessas falências através do Laemmert y Laemmert (1865).

Fontes: Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro (1865, pp. 77-88) e Laemmert y Laemmert (1865).

Mapa 1. Falências na Crise de 1864.

Podemos perceber que as falências estavam delimitadas na Cidade Velha com a predominância de 53% das falências na freguesia da Candelária. Essa concentração vai de encontro com a hipótese da existência de um quadrante financeiro desenvolvida por Villela (2017). Esse autor georreferencia os maiores credores das casas bancárias falidas em 1864 e encontra uma concentração bem semelhante a essa apresentada no mapa 1. No entanto, vale ressaltar que a freguesia portuária de Santa Rita e, como caminho para Cidade Nova, a freguesia de Sacramento reuniam 39% das falências que localizamos na cidade do Rio. Esse número demonstra a extensão e a generalização dos efeitos da crise, a despeito da grande concentração espacial das falências sediado na freguesia da Candelária.

A mapa 2 é feita através dos valores das dívidas de agentes com três das quatro casas bancárias falidas na Crise de 1864: Gomes y Filhos, Montenegro y Lima e Antônio José Souto y Cia. O que podemos notar inicialmente é uma forte concentração das dívidas das casas bancárias num perímetro circunscrito entre as ruas de Bragança e da Alfândega, bem como entre as ruas da Direita e a da Quitanda. Ademais, a localização das próprias casas bancárias e outros grandes bancos estavam insertos dentro dessa maior concentração do mapa 2 ou em ruas adjacentes. Essa concentração pode ser relacionada com os dados dos grandes credores trazidos por Villela (2017). A conclusão dessa correlação é que onde se acumulam os capitais, também é onde os tomam como crédito.

Fontes: Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro (1865, pp. 77-88) e Laemmert y Laemmert (1865).

Mapa 2. Concentração por espaço de dívidas em Letras nas casas bancárias em 1865.

Outro fator que destaca, a partir dos dados georeferenciados (ver mapa 2), é a atuação das casas bancárias como grandes emprestadores e investidores nos negócios de importação-exportação. A maior intensidade das dívidas tomadas em letras nas casas bancárias circunda a Alfândega de forma muito clara. Este dado é absolutamente coerente com as atividades dos devedores, haja vista que a maioria destes atuava na atividade de armazenagem, mas também com a série que demonstra a debilitação relativa das rendas da Alfândega do Rio de Janeiro.

A crise afetou a principal repartição fiscal do Império, pois, como se demonstro em outros trabalhos (Mantuano, 2015), as limitadas infraestruturas da Alfândega do Rio eram muito dependentes de unidades produtivas privadas para prover o desembarque–embarque e armazenagem das mercadorias que dinamizavam o complexo agroexportador do centro-sul. Desta forma, um conjunto grande de armazéns, depósitos e trapiches privados eram essenciais para o seu devido funcionamento. Os proprietários dessas infraestruturas, como não podiam deixar de ser, eram grandes negociantes da praça do Rio de Janeiro e, como se constata nas diversas fontes, contumazes tomadores de recursos das casas bancárias.

Dessa forma, se é fato que havia um quadrante de financeiro, ou melhor um quadrante de negócios, fortemente concentrado na Cidade Velha, temos de relativizar a existência espacial da produção na cidade. Os escritórios, concentrados no perímetro da rua Direita, não resumem as atividades produtivas e comerciais da praça do Rio de Janeiro. As falências decorrentes da Crise do Souto foram mais abrangentes em termos espaciais do que se pode supor, pois, as unidades produtivas (especialmente armazéns) se espraiavam até a Cidade Nova e pela região portuária do Rio de Janeiro. Exatamente nos locais de trabalho e moradia dos escravos e livres-libertos pobres.

O doce veneno dos juros

Conforme boa parte da historiografia afirma, quando da Crise de 1864 os negociantes na Praça do Rio de Janeiro já haviam perdido o controle do custo do dinheiro. Nesse sentido, Théo Lobarinhas Piñeiro (2014) correlaciona a perda de algumas prerrogativas de emissão do Banco do Brasil, e sua subsequente recuperação, com a perda do domínio do custo do dinheiro por parte do conjunto dos negociantes na Praça do Rio de Janeiro, bem como o contrário também era verdade. Segundo Piñeiro (2014): "[...] a questão da emissão –e de seu controle pelos Negociantes– era fundamental, não apenas pelos lucros que tal atividade proporcionava, mas principalmente porque através dela se podia controlar também o custo do dinheiro, isto é, a taxa de juros a ser empregada" (p. 227).

Pelo menos durante o fim dos anos cinquenta e até a Guerra do Paraguai essas altas taxas juros penalizavam duramente o setor produtivo e o comércio de gêneros na Praça do Rio de Janeiro. Como já vimos, as casas bancárias funcionavam, também, como verdadeiros intermediários entre os Bancos S. A. e os seus clientes tomadores de créditos, grandes negociantes da praça do Rio de Janeiro, na forma de letras especialmente. Entretanto, para tal cobrava uma taxa de descontos maior que a praticada por esses bancos. Como destaca Guimarães (2012a): "Importante ressaltar, que as operações realizadas pelos bancos também eram feitas pelas casas bancárias. Organizadas sob a forma de sociedades comanditas, e com um capital inferior aos dos bancos existentes, as casas bancárias cobravam de 2 a 3% a mais do que os bancos nos descontos das letras" (pp. 129-130).

Devido à existência da taxa intermediária, o Banco do Brasil cobrou menos juros que a Casa Souto, a questão é que o visconde de Souto tinha menos embaraços legais para dar crédito que o grande Banco SA (ver gráfico 5). Não é apenas isso, ele também dispunha de grande liquidez tomada na captação da poupança, o que multiplicava as possibilidades de conceder empréstimos, além de uma relação sólida com a melhor clientela possível. Ao mesmo tempo, o visconde banqueiro pagava juros baixíssimos aos seus depositantes com diferenças mínimas frente aos juros pagos pelo Banco do Brasil; aqui, novamente, a relação com a clientela se impunha: a grande poupança popular estava nas casas bancárias e não no Banco do Brasil.

Fonte: Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro (1865, pp. 77-88).

Gráfico 5. Taxas de Descontos Pagas e Cobradas pela Casa Souto e o Banco do Brasil.

Com base no gráfico 5 podemos notar que, em pelo menos quatro oportunidades, inexistiu a diferença entre os juros praticados para os descontos no Banco do Brasil e na Casa Souto. O que era um total contrassenso para a razão de ser do negócio. Possivelmente, a crise já se anunciara entre os anos de 1862 e 1863, com o não cumprimento dos vencimentos por parte dos devedores da Casa Souto, isto se depreende da rota decrescente dos juros cobrados e pagos pela Casa Souto. O que de um lado atraía novos clientes para a tomada de recursos e tornava mais provável a solvência dos seus devedores, afastava novos depositantes e diminuía a capacidade da casa bancária de atrair liquidez através da poupança popular, ficando cada vez mais dependente da rede interbancária.

Para além disso, foram nos anos de 1862 e 1863 que spread bancário da Casa Souto saltou de 2% para 3% (ver gráfico 6). O que na primeira mirada parece pouco, especialmente pela rota decrescente dos juros cobrados a partir de meados de 1862, tem de ser analisado com mais atenção.

Fonte: Brasil. Comissão de Inquérito Sobre as Causas da Crise na Praça do Rio de Janeiro (1865, pp. 77-88).

Gráfico 6. SPREAD Bancário da Casa Souto e do Banco do Brasil.

O visconde de Souto resolvera ganhar um porcento a mais nessa correlação –entre taxas de juro recebidas e pagas– numa conjuntura complexa: com a insuficiência de emissão e, consequentemente, de volume do meio circulante no Rio de Janeiro (ver gráficos 2, 7 e 8), o dinheiro passou a estar tão mais escasso, quanto mais concentrado nas mãos dos Bancos S. A. e das casas bancárias. Esse processo levou a um exercício deflacionário no período 1863-1864, o que era uma raridade. Isso quer dizer que, no momento que a mercadoria dinheiro mais escasseava, a Casa Souto resolvia, primeiramente, cobrar mais por ela e, por conta das contingências, num segundo momento, pagar menos por ela. Essa decisão garantiu uma correlação favorável num momento de escassa liquidez, mas se demonstrou enganosa pela perversa combinação crescente de inadimplência e dependência da captação na rede bancária.

Fonte: Brasil. Ministério da Agricultura, Indústria e Comércio. Diretoria do Serviço de Estatística (1914).

Gráfico 7. Emissões Feitas pelo Banco do Brasil, Outros Bancos e o Tesouro (em mil contos).

Fonte: Brasil. Instituto de Pesquisa Econômica Aplicada (1850).

Gráfico 8. Emissão de Papel Moeda (1850).

Como já vimos, naquelas novas contingências estradas a partir de 1860, a poupança popular que as casas bancárias captavam já não era mais suficiente para compor a sua necessidade de capitais, tanto por conta da liquidez escassa na praça, quanto pelos supostos constrangimentos políticos que a Lei dos Entraves impunha às práticas de caixas econômicas adotadas pelas casas bancárias. Ou seja, os ganhos em escala com o novo patamar de spread bancário já não eram suficientes para a casa cumprir com suas obrigações e manter a alta lucratividade. Ao contrário, a alta nos juros dos novos contratos de crédito pessoal levava muitos de seus clientes à inadimplência. De outra forma, os encaixes de retiradas e entradas se tornaram sistemáticos. O spread bancário da Casa Souto só voltou aos 2% exatamente quando a casa procurava diminuir as perdas por inadimplência e buscar novos poupadores.

A própria resolução da crise demonstra o poder de fogo dos envolvidos em suas causas e consequências. Quando do pânico ocorrido na praça, os negociantes, mesmo em virtual insolvência, conseguiram articular politicamente um conjunto de medidas que atendeu às condições exigidas. Eles foram amplamente contemplados pelo decreto 3.30814 que obrigava a todos os credores cederem ao mínimo 40% de abatimentos e 60 dias para o pagamento dos papéis já vencidos daquelas firmas que houvessem pedido concordata. A maioria dessas falências se deu na forma de concordata, ou seja, pedida pelos próprios proprietários.

Em termos estruturais, os decretos 3.306 e 3.30715 retornavam ao Banco do Brasil a prerrogativa de emitir para além de suas reservas em ouro (Gambi, 2015). Entretanto, diferente do passado, o limite estava novamente atrelado ao ouro, podendo emitir apenas três vezes o valor de suas reservas metálicas e dando curso forçado aos seus papéis. A Crise do Souto foi o ponto de inflexão para o fim da política de restrição das emissões, e quem as retomaria com toda força era o Banco do Brasil (ver gráficos 7 e 8).

Ao mesmo tempo, o governo fez mudanças substantivas em duas formas de crédito: pelo decreto 1.23716 tentou dar mais viabilidade às hipotecas rurais e urbanas como forma mais segura de garantir financiamento às atividades produtivas; e pelo decreto 3.32317 restringiu quase que por completo a emissão de bilhetes ao portador com ganhos sob juros, regulando os bilhetes referentes à contas correntes, os famosos cheques introduzidos pelos bancos ingleses.

O curso da moeda nacional se tornou uma eterna corrida atrás das divisas que entravam no incipiente mercado brasileiro, exatamente quando sua economia urbana crescia e se complexificava na esteira do desenvolvimento deste complexo agroexportador.

Este complicado e complexo processo pode explicar como faliram quase uma centena de grandes homens de negócios, em alguns dias, na Corte. Na base da questão estavam mudanças estruturais na economia brasileira, especialmente em sua face urbana. Operando a dinâmica desta mudança estava um frágil sistema bancário que se fortalecia e tomava formas de sistema financeiro. A perspectiva dos juros ajuda a explicar o complexo de determinações causais que desencadearam o fatídico setembro de 1864. Entretanto, essas determinações estavam fortemente atreladas à inserção do Brasil no mercado mundial de capitais e, principalmente, a um projeto de retomada das finanças nacionais pelo poder central, de forma pactuada à grande banca privada nacional e às nascentes instituições bancárias estrangeiras no Brasil.

Conclusões

Pequenos credores e grandes devedores foram brutalmente afetados pela falência das casas bancárias de Antônio José Alves Souto y Cia., Gomes y Filho, Montenegro Lima y Cia. e Oliveira y Bello. Através de suas falências, conseguimos melhor entendimento sobre o funcionamento e magnitude dessas casas, o que nos faz questionar o argumento fácil que subestimava sua atuação, por um lado, desconsiderando a magnitude de sua captação junto aos pequenos poupadores da praça do Rio de Janeiro e, por outro lado, relegava aos seus tomadores de crédito o papel de meros especuladores.

Eles eram clientes privilegiados dos grandes bancos e atuavam como intermediários junto aos ricos negociantes da praça, mas não se resumiam ao papel de comprar barato e vender caro as letras na praça. Eles recebiam dinheiro a prêmio de uma massa expressiva de pequenos poupadores e emitiam bilhetes ao portador remunerados por juros, de duas formas: recebendo em dinheiro ou registrando os débitos em contas correntes. Artificialmente expandiam o meio circulante e tinham condições de fazê-lo por duas razões: seu prestígio na praça e a conivência do Estado Imperial.

Num momento de superação do frágil sistema bancário na Corte do Império, com a complexificação da rede bancária e das próprias formas de transação, a falta de regulação foi um diferencial para garantir ganhos vultosos aos senhores banqueiros. No entanto, a situação complicou-se a partir da Lei dos Entraves, quando o governo apertou as rédeas numa frente de ação tripla: a restrição do meio circulante, atrelado ao ouro, e a regulação dos bilhetes a prêmio; a diminuição das possibilidades de oferta de créditos via Bancos S. A., fazendo com que a maior instituição financeira do Brasil chegasse a negar um empréstimo que salvaria a maior Casa Bancária da Corte, a de Antônio José Alves Souto; e, por último, os constrangimentos políticos criados às casas com a interpretação de que atuavam como caixas econômicas. Esses fatores diminuíram sensivelmente os aportes de recursos nas casas bancárias.

O objetivo do governo desnudasse claro: recentralizar a política monetária nas suas mãos através do Banco do Brasil. Para isso, era necessário ordenar o sistema financeiro nascente a partir do grande banco nacional e dos bancos estrangeiros, que há pouco haviam chegado ao Brasil. Antes mesmo da crise, a ideia de uma Caixa Econômica oficial veio a calhar para explorar em prol do Estado Nacional o potencial da poupança popular; assim como, no pós-Crise, a oferta de crédito via Bancos S. A. foi reestabelecida e os clientes tomadores de recursos das casas bancárias ressurgiram com suas contas, hipotecas, letras, bilhetes e cheques no Banco do Brasil, assim como nos bancos ingleses e portugueses.

Entretanto, ao que parece, a reação imediata dos banqueiros à ação governamental e às novas condições do mercado ‒ainda em formação‒ foi efetiva ao ponto de levar a maior praça do Brasil a um verdadeiro caos. O que em um primeiro momento era a salvação dos negócios ‒aumentar o spread bancário‒ numa conjuntura desfavorável, resultou em desastre pelo doce veneno dos juros.

nueva página del texto (beta)

nueva página del texto (beta)