1. Introducción

La crisis económica detonada por la pandemia por COVID-19 aceleró múltiples procesos subyacentes en la economía, entre ellos el desabasto de semiconductores a nivel global, fenómeno relacionado con la disrupción de las cadenas de suministro y proveeduría que se observó en 2021 y 2022, así como con el incremento de la demanda de semiconductores dados los cambios tecnológicos recientes.

Lo anterior se ha convertido en una crisis importante porque se han incrementado los precios de automóviles, computadores y dispositivos móviles, que requieren cada vez más altas cantidades de semiconductores; mientras que han aumentado los tiempos de entrega de estos (Leibovici y Dunn, 2021).

Este problema se exacerba en la región de Norteamérica derivado de la estrategia de deslocalización u offshoring de la producción de semiconductores al continente asiático, que se aceleró desde la década de los noventa (Milberg y Winkler, 2013; Wood, 2022).1 Esto incrementó la dependencia de la región a las cadenas de suministro y proveeduría internacionales, así como su vulnerabilidad a las condiciones económicas de los países proveedores y productores.

Dada la exposición de los riesgos asociados con el offshoring por la crisis de desabasto de semiconductores, en conjunto con la firma del Tratado de Libre Comercio entre México, Estados Unidos y Canadá (TMEC), Norteamérica está trabajando en una estrategia de relocalización o nearshoring de la industria, siendo México el principal país en el cual se estaría invirtiendo para lograrlo.

El 12 de septiembre de 2022 se llevó a cabo la segunda reunión anual del Diálogo Económico de Alto Nivel (DEAN) entre México y Estados Unidos, en la cual se señaló que ambos países colaborarían para fortalecer la resiliencia de las cadenas de suministro en sectores críticos, como los de semiconductores y tecnologías de la información y comunicaciones. Esto, sobre todo, a través de la inversión en infraestructura y capacidades industriales para acercar los centros de insumos de producción de semiconductores a la región.

Posterior al DEAN, la Secretaría de Economía de México ha encabezado un proceso de negociación con empresas transnacionales para que inicien los procesos de nearshoring en México, aumentando la cantidad de Inversión Extranjera Directa (IED) que llega al país encaminada a la creación y modernización de infraestructura, parques industriales y maquinaría enfocada en la producción de semiconductores (Reuters, 2023; Expansión, 2023; Saldaña, 2023).

Esta política pública binacional entre Estados Unidos y México implica la creación de empleos en este último, dirigidos a las industrias a las cuales se está enfocando la relocalización; lo cual, por supuesto, requiere de una oferta de fuerza laboral calificada para estos sectores. De acuerdo con la Secretaria de Economía, Raquel Buenrostro: “México cuenta con la disponibilidad de fuerza laboral con formación técnica, profesional y de investigación, así como mecanismos de coordinación interinstitucional para formar el talento laboral que requerirán las nuevas empresas” (Ulsa, 2022).

Sin embargo, el talento laboral referido presenta desigualdades a considerar. Por un lado, la baja participación de mujeres en ramas de la ciencia, la tecnología, las ingenierías y las matemáticas (CTIM) de la educación superior; esta desigualdad actualmente se traslada al mercado laboral (Garrido y Tapia, 2022) y, por lo tanto, se estima que se acentuará en los escenarios laborales de la relocalización de la industria de semiconductores.

Por otro lado, la centralización de la educación superior en México en contraste con la ubicación geográfica de los principales clústeres de semiconductores en el país es un factor importante que considerar. La mayoría de la población estudiantil matriculada en el país se encuentra en las siguientes entidades federativas: Ciudad de México, Estado de México, Jalisco y Nuevo León (ANUIES, 2022); mientras, los principales clústeres de semiconductores actualmente se ubican en Baja California, Nuevo León, Ciudad de México, Jalisco, Chihuahua y Sonora (INEGI, 2023a).

Considerando este contexto es que el presente artículo tiene por objetivo contrastar los escenarios educativos y laborales para la relocalización de la industria de semiconductores en México a partir de la perspectiva de género y el desarrollo regional. Partiendo de lo anterior, de manera específica se tienen dos objetivos: 1) analizar la demanda de trabajo de la industria frente a la oferta de personal especializado desagregando por género, y 2) territorializar las unidades económicas de la industria en comparación con la localización de la oferta educativa especializada.

Estas líneas de investigación permitirán visibilizar las diferencias entre mujeres y hombres para formarse y acceder a oportunidades laborales en la industria, así como las desigualdades que genera la centralización de la educación superior versus la localización industrial en la región norte del país.

2. Marco teórico

El offshoring implica trasladar distintas etapas de la producción a países del sur global en afán de reducir los costos laborales y regulaciones ambientales que las empresas enfrentan en el Norte Global. Está relacionado con el aumento de la integración económica y la liberalización del comercio internacional, así como en la reducción de los costos logísticos y de transporte (Fernández Miguel et al., 2022).

Si bien la deslocalización de la producción tiene sus antecedentes desde la década de los sesenta, fue con las políticas neoliberales -que permitieron una integración de los mercados globales a partir de la década de los ochenta- que se inició un proceso acumulativo de la expansión de las redes de producción a nivel global (Milber y Winkler, 2013). Esto generó lo que hoy se conoce como Cadenas Globales de Valor (CGV), que refiere a la distribución geográfica entre varios países de las actividades productoras de valor agregado necesarias para desarrollar un producto final, distribuirlo y hacerlo llegar a los consumidores (Garrido, 2022).

Las CGV involucran cadenas de producción y proveeduría globales que permiten dividir las etapas de generación de valor, tecnología, transporte, servicios de logística, distribución y comercialización entre múltiples espacialidades geográficas y compañías proveedoras (Garrido, 2022).

Estas dinámicas y relaciones intraempresariales generaron nuevas presiones competitivas entre países y regiones para hacerse atractivos a la IED y los contratos que esta fragmentación requiere para operar exitosamente, promoviendo una profundización de la liberalización del comercio internacional, la reducción de las barreras al flujo de capital y la facilitación de la inversión a través de incentivos fiscales, laborales y ambientales.

En ese sentido, el efecto en los países del sur global receptores de la IED para la construcción de infraestructura de fábricas, la importación de maquinaria y de insumos intermedios para la producción, ha sido heterogénea y ha respondido a las necesidades del capital y los cambios tecnológicos de las últimas cuatro décadas.

Para analizar el posicionamiento geográfico de la IED según su objeto y funcionamiento, existen distintas teorías en torno al desarrollo regional, la conformación de clústeres y la nueva geografía económica que intentan explicar cómo, a partir del ordenamiento territorial y la espacialización, surgen necesidades económicas e interrelaciones que incentivan o no el crecimiento económico y la concentración de capital.

Las corrientes teóricas de la nueva geografía económica y los modelos de crecimiento endógeno parten de las categorías de capital humano, crecimiento e innovación. Estas asumen la existencia de externalidades positivas asociadas a la producción del conocimiento y tecnología. Asociando la competitividad de los sectores productivos con la localización de las Instituciones de Educación Superior (IES), la innovación tecnológica y la transmisión de conocimiento.

Perroux (citado en Delgado, Porter y Stern, 2014) plantea el concepto de desarrollo regional como los cambios cualitativos y cuantitativos en combinación con la creación de una estructura productiva que incluya progreso técnico, incremento en la productividad y acumulación de capital. Derivado de esta concepción, Porter (2000) define al clúster como un grupo que se encuentra en un área geográfica específica, interconectando compañías, asociaciones y/o instituciones. Cada clúster posee cierta especialidad en el entrenamiento, la educación, la información y el soporte técnico que les permite competir en el mercado global.

La importancia de la conformación del clúster radica en eliminar barreras a la entrega en el mercado global, disminuir la información asimétrica que persiste en los conglomerados y, también, coadyuvar en la cadena productiva, dado que su permanencia en el mercado depende de su permanencia en el clúster.

Delgado et al. (2014) incorporan el análisis de la convergencia entre aglomeraciones y rendimientos económicos de una región, destacando la necesidad de la conformación de clúster o grupos de especialidad por zona de localización para incentivar la vocación productiva, la ventaja comparativa o el segmento de mercado productivo. En ese sentido, la especialización del capital humano, la implementación de innovaciones tecnológicas y de procesos que mejoren la eficiencia de la producción fungen un papel muy importante en el desarrollo regional.

Es necesario considerar que estos procesos de desarrollo espacializado han respondido históricamente a las necesidades de acumulación de capital y que su expansión a nivel transfronterizo se deriva de los cambios en el modelo de producción postfordista fuertemente dependiente del outsourcing y la deslocalización de las distintas etapas de la producción. Asimismo, estos procesos han reproducido asimetrías entre los países y las regiones del norte y sur global, acorde a la especialización de menor o mayor valor agregado. La integración horizontal de las etapas de valor agregado ha mantenido los procesos de mayor valor y más intensivos en capital en los países matriz del norte global, trasladando los procesos de menor valor, más intensivos en trabajo y recursos naturales o intermedios hacia el sur global (Milberg y Winkler, 2013).

Lo anterior ha tenido implicaciones en los escenarios laborales. Por un lado, en el sur global se incrementó la demanda de trabajo de baja calificación para la industria manufacturera orientada a la exportación, mientras que en el norte global se promovió una demanda laboral con alta especialidad, desplazando a las personas que trabajaban en la industria manufacturera ahora reubicada en el exterior (Garrido, 2022).

En Estados Unidos la cantidad de personas empleadas en la manufactura cayó de 20 millones en 1980 a 12 millones en 2017, lo cual se atañe tanto a la deslocalización de la producción como al aumento de la automatización de procesos, afectando principalmente a las personas trabajadoras con menor calificación (Barbe y Riker, 2018). Aquí es importante considerar la dimensión de género de estos cambios, siendo las mujeres del norte global uno de los grupos más afectados con el offshoring de la manufactura de textiles, ropa y productos de piel, así como de la reubicación de los centros de atención a clientes a países del sur global (Bottini et al., 2008).

En el caso de los países “fábrica”, una característica de este fenómeno fue la feminización del empleo de baja calificación en la industria manufacturera, en donde las mujeres suelen enfrentar discriminación de género, bajos salarios y condiciones de trabajo precarias (Bottini et al., 2008). Tejani (2012) explica que la feminización del empleo respondió a las necesidades del capital de obtener trabajo más barato en los sectores más intensivos en fuerza laboral y bajo valor agregado.

Producto de múltiples investigaciones empíricas, Barrientos (2019) señala que los mercados de trabajo derivados de las CGV deben analizarse en el contexto de normas sociales y relaciones de género en el que se ubican espacialmente. Así, las contrataciones de mujeres en las cadenas productivas que se han instalado en el sur global han respondido a las habilidades de las mujeres adquiridas socialmente, como es el trabajo manual que requiere motricidad fina, así como a los roles de las mujeres que generan la necesidad de trabajar a tiempo parcial o con esquemas flexibles derivado de las responsabilidades domésticas y de cuidados que tienen en sus hogares.

Estas habilidades, al mismo tiempo, son evaluadas desde una mirada patriarcal que las clasifica como de “baja calificación” y por tanto de baja remuneración, impactando la calidad del trabajo al que acceden las mujeres que suelen estar localizadas en las actividades de baja escala, intensivas en trabajo manual y que requieren un nivel de menor especialización o conocimiento. Esto se contrasta con el empleo masculino en las CGV, que tiende a concentrarse en los sectores de producción de electrónicos y de servicios, en donde se emplea mayoritariamente a personal altamente calificado para posiciones intensivas en conocimiento y desarrollo de innovaciones (Barrientos, 2019).

Esta tendencia se ve reflejada en el sur global una vez que las empresas inician procesos de convergencia tecnológica o upgrading hacia sectores más intensivos en tecnología y capital, incrementando la automatización de procesos y reduciendo su dependencia en el trabajo, observándose una desfeminización del empleo en los países manufactureros (Tejani, 2012; Kucera y Tejani, 2014; Tejani y Milberg, 2016).

Esta desfeminización se ha observado en México, pasando de 28 hombres contratados por cada 100 mujeres en la industria maquiladora en 1975 a 86 hombres por cada 100 mujeres en 2004. Lo anterior está enlazado al aumento de la especialización productiva de las empresas instaladas en el país, sobre todo en aquellas localizadas en la frontera norte orientadas a la industria electrónica y automotriz (De la O, 2006).

Aunado a ello, la baja tasa de formación de las mujeres en las ramas de la ciencia, la tecnología y las matemáticas (CTIM), es fundamental para comprender cómo las desigualdades de género se pueden acentuar con el upgrading tecnológico de la industria manufacturera y, en este caso, con la relocalización de las cadenas de producción de semiconductores.

Si bien en México las mujeres que acceden a la educación superior han rebasado a los hombres en nivel educativo, ellas continúan egresando en su mayoría de carreras orientadas a las ciencias sociales, administrativas, servicios sociales, educativos y de salud (Flabbi, 2012). A pesar del nivel de estudios, siguen siendo menos mujeres quienes se insertan al mercado laboral, en donde, además, tienden a acceder a menores remuneraciones, empleos parciales e informales (Garrido y Tapia, 2022).

Considerando lo anterior, el fomento de la relocalización de la industria de semiconductores,2 en conjunto con las desigualdades de género estructurales en la economía y la educación superior, podrían acentuar las brechas existentes. Por otro lado, la ubicación geográfica de los clústeres educativos frente a los de la industria de semiconductores representa una variable importante para el acceso efectivo de estas oportunidades laborales para las personas jóvenes que egresan de la educación superior.

3. Metodología

Para la consecución del objetivo de este trabajo, se revisarán los datos proporcionados por el Directorio Estadístico Nacional de Unidades Económicas (DENUE) del Instituto Nacional de Geografía y Estadística (INEGI) sobre las principales unidades económicas de los sectores en torno a la industria de semiconductores, específicamente de: 333 Fabricación de maquinaria y equipo, 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos, y 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica, de la industria manufacturera. También se hará un análisis puntual del subsector o rama más importante para la industria de semiconductores, la clase de actividad 334410 Fabricación de componentes electrónicos: dispositivos semiconductores, fabricación; redes de circuitos semiconductores, fabricación; y semiconductores, fabricación; espacializando su posicionamiento en el territorio nacional y por su representativa dentro del sector analizado.

A su vez, se presentará el personal empleado para los sectores 333 Fabricación de maquinaria y equipo, 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos y 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica, de la industria manufacturera, a mayo de 2023 acorde a la Encuesta Mensual de la Industria Manufacturera del INEGI, con la finalidad de verificar la necesidad del personal empleado sobre la capacidad de instalación de las industrias en función del propio territorio, tomando en consideración el contexto planteado.

Los datos sobre el personal ocupado en la industria manufacturera desagregados por sector y subsector de actividad no están divididos por género ni por región, derivado de la presentación de datos por la institución oficial. Estos sólo se encuentran de manera agregada para la industria manufacturera en su conjunto, lo cual representa límites importantes para este trabajo. Por lo que esta investigación es una primera aproximación al fenómeno presentado; se recomienda la ampliación de los datos disponibles para poder profundizar en estudios próximos.

Para contrastar los escenarios laborales con la oferta educativa por ubicación geográfica, se presentarán datos de los Anuarios Estadísticos de la Asociación Nacional de Universidades e Institutos de Educación Superior (ANUIES), mostrando la cantidad de personas matriculadas y tituladas en las ramas de formación afines a la industria de semiconductores: ingeniería, manufactura y construcción, tecnologías de la información y la comunicación, ciencias naturales, matemáticas y estadística; desagregando por género.

Con los datos anteriores, considerando las perspectivas de crecimiento económico a nivel nacional y las proyecciones de expansión la industria de semiconductores en función de las tendencias sobre su importancia en la CGV, se realizará un análisis estadístico comparado de la cantidad de unidades económicas y personal empleado de los sectores 333, 334, 335 y 334410, por entidad federativa. También se considerará un porcentaje aproximado de participación laboral de las mujeres dadas las limitantes expuestas y frente a la cantidad de personas matriculadas y tituladas en las ramas de formación afines a la industria por entidad federativa, desagregando por género.

Esto permitirá visibilizar las variaciones regionales y de composición por género entre la oferta y demanda de trabajo especializado de la industria de semiconductores en México. A conocimiento de las autoras, para agosto de 2023 no se cuenta con estudios similares en México para la industria de semiconductores que consideren el cambio de política pública actual.

4. Resultados

4.1. Posicionamiento de la industria de semiconductores en México

La industria de semiconductores es altamente compleja e intensiva en capital, requiriendo 700 pasos para su producción, así como infraestructura de tecnología de alta precisión. La infraestructura está dominada por un oligopolio establecido en Taiwán por la empresa Taiwan Semiconductor Manufacturing Company (TSMC), la cual concentra el 54% de la producción mundial de semiconductores y la transnacional Samsung (Statista, 2022; Wood, 2022).

Ante el aumento de la demanda de semiconductores a nivel global, la crisis de las cadenas de proveeduría y el incremento de las tensiones geopolíticas entre Estados Unidos, China y Rusia, el escenario geopolítico generó un nuevo impulso liderado por Estados Unidos para relocalizar la industria de semiconductores a Norteamérica. Para ello, en junio de 2021 se aprobó la ley de fomento a la ciencia y la cadena de semiconductores (conocida como “CHIPS and Science Bill”).

Esta ley enmarca una política pública con una inversión de 52 mil millones de dólares para generar un polo de atracción en Estados Unidos en los siete principales sectores de demanda de semiconductores: telefonía inteligente, electrónica industrial, computación, electrónica de consumo, industria automotriz, infraestructura cableada e inalámbrica; y servidores, centros de datos y almacenamiento (Wood, 2022).

Dada la cercanía y la relación con Estados Unidos, México es uno de los principales destinos de inversión para relocalizar la producción de semiconductores a la región. Como se presentó en la introducción, México ya ha iniciado un esfuerzo concertado para asegurar atraer a las empresas a reubicarse en el país; lo cual implica un proceso de upgrading tecnológico de la manufactura en México, la creación de más parques industriales especializados y empleos que requieren ingenierías de alta especialidad.

En México, de acuerdo con datos del INEGI (2021) existen en total 5 816 unidades económicas dedicadas a tres rubros económicos ligados a la industria de semiconductores:

El sector 333 Fabricación de maquinaria y equipo, que representa el 61.2% del total de las unidades descritas.

El sector 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos, que representa el 16.7%.

El sector 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica, que representa el 22.1%.

Al hacer un análisis por entidad federativa se especifica que, para el sector 333, las cuatro entidades con mayor porcentaje de unidades económicas son Guanajuato, Jalisco, Estado de México y Nuevo León; para el sector 334, las tres entidades con mayor número de unidades económicas son Baja California, Chihuahua y Jalisco; mientras que, para el sector 335, las entidades con mayor número de unidades económicas son Ciudad de México, Jalisco, Michoacán y Nuevo León (Cuadro 1).

Cuadro 1 Total de unidades económicas por sector y entidad federativa

| Entidad federativa / Sector económico |

333 | 334 | 335 | TOTAL | |||

|---|---|---|---|---|---|---|---|

| (01) Aguascalientes | 86 | 2.42% | 17 | 1.75% | 10 | 0.78% | 113 |

| (02) Baja California | 112 | 3.15% | 184 | 18.91% | 86 | 6.70% | 382 |

| (03) Baja California Sur | 10 | 0.28% | 0 | 0.00% | 4 | 0.31% | 14 |

| (04) Campeche | 2 | 0.06% | 0 | 0.00% | 2 | 0.16% | 4 |

| (05) Coahuila | 158 | 4.44% | 27 | 2.77% | 37 | 2.88% | 222 |

| (06) Colima | 9 | 0.25% | 1 | 0.10% | 4 | 0.31% | 14 |

| (07) Chiapas | 33 | 0.93% | 3 | 0.31% | 10 | 0.78% | 46 |

| (08) Chihuahua | 166 | 4.66% | 103 | 10.59% | 63 | 4.91% | 332 |

| (09) Ciudad de México | 342 | 9.61% | 93 | 9.56% | 176 | 13.71% | 611 |

| (10) Durango | 49 | 1.38% | 4 | 0.41% | 16 | 1.25% | 69 |

| (11) Guanajuato | 393 | 11.04% | 20 | 2.06% | 64 | 4.98% | 477 |

| (12) Guerrero | 14 | 0.39% | 5 | 0.51% | 5 | 0.39% | 24 |

| (13) Hidalgo | 44 | 1.24% | 5 | 0.51% | 12 | 0.93% | 61 |

| (14) Jalisco | 415 | 11.66% | 103 | 10.59% | 131 | 10.20% | 649 |

| (15) México | 363 | 10.20% | 61 | 6.27% | 173 | 13.47% | 597 |

| (16) Michoacán | 69 | 1.94% | 6 | 0.62% | 21 | 1.64% | 96 |

| (17) Morelos | 34 | 0.96% | 2 | 0.21% | 17 | 1.32% | 53 |

| (18) Nayarit | 8 | 0.22% | 2 | 0.21% | 1 | 0.08% | 11 |

| (19) Nuevo León | 442 | 12.42% | 79 | 8.12% | 161 | 12.54% | 682 |

| (20) Oaxaca | 16 | 0.45% | 1 | 0.10% | 6 | 0.47% | 23 |

| (21) Puebla | 180 | 5.06% | 23 | 2.36% | 46 | 3.58% | 249 |

| (22) Querétaro | 160 | 4.50% | 47 | 4.83% | 53 | 4.13% | 260 |

| (23) Quintana Roo | 18 | 0.51% | 1 | 0.10% | 5 | 0.39% | 24 |

| (24) San Luis Potosí | 81 | 2.28% | 12 | 1.23% | 34 | 2.65% | 127 |

| (25) Sinaloa | 74 | 2.08% | 8 | 0.82% | 7 | 0.55% | 89 |

| (26) Sonora | 82 | 2.30% | 68 | 6.99% | 38 | 2.96% | 188 |

| (27) Tabasco | 14 | 0.39% | 0 | 0.00% | 3 | 0.23% | 17 |

| (28) Tamaulipas | 46 | 1.29% | 62 | 6.37% | 43 | 3.35% | 151 |

| (29) Tlaxcala | 22 | 0.62% | 10 | 1.03% | 24 | 1.87% | 56 |

| (30) Veracruz | 56 | 1.57% | 16 | 1.64% | 13 | 1.01% | 85 |

| (31) Yucatán | 41 | 1.15% | 5 | 0.51% | 14 | 1.09% | 60 |

| (32) Zacatecas | 20 | 0.56% | 5 | 0.51% | 5 | 0.39% | 30 |

| Total | 3 559 | 973 | 1 284 | 5 816 | |||

Fuente: Elaboración propia con datos del Directorio Estadístico Nacional de Unidades Económicas del INEGI (2023c). Actividades económicas de los sectores 333 Fabricación de maquinaria y equipo, 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos y 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica, de la industria manufacturera.

Como puede apreciarse, existe una constante para el estado de Jalisco, ya que en los tres sectores tiene un posicionamiento de unidades económicas que se relacionan con la industria de semiconductores, lo que en términos generales representa el 11.2% de las unidades económicas analizadas; sin embargo, no es la entidad federativa con mayor posicionamiento, dado que Nuevo León cuenta con 33 unidades económicas más, lo que representa 11.7% del total (Mapa 1).

Fuente: Elaboración por Aldo Martinez Ramón con datos del Directorio Estadístico Nacional de Unidades Económicas del INEGI (2023c). Actividades económicas de la sumatoria de los sectores 333 Fabricación de maquinaria y equipo, 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos y 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica, de la industria manufacturera.

Mapa 1: Posicionamiento de unidades económicas con relación a los tres sectores analizados

Específicamente para el ramo 334410 Fabricación de componentes electrónicos: dispositivos semiconductores, fabricación; redes de circuitos semiconductores, fabricación; y semiconductores, fabricación, se denota un cambio en el posicionamiento de las unidades económicas, ya que sólo existen 487, lo que representa el 50% de las unidades para el sector 334. Las cuatro entidades federativas con mayor posicionamiento son Baja California, Jalisco y Chihuahua (Cuadro 2).

Cuadro 2 Total de unidades económicas por entidad federativa y tipo de empresa del ramo 334410

| Entidad | Microempresa (0 a 10 personas) |

Pequeña (11 a 50 personas) |

Mediana (51 a 250 personas) |

Grande (251 y más) |

Total general |

Porcentaje |

|---|---|---|---|---|---|---|

| Baja California | 15 | 26 | 38 | 42 | 121 | 24.8% |

| Jalisco | 16 | 11 | 12 | 19 | 58 | 11.9% |

| Chihuahua | 5 | 9 | 13 | 28 | 55 | 11.3% |

| Sonora | 3 | 4 | 19 | 21 | 47 | 9.7% |

| Nuevo León | 9 | 10 | 8 | 9 | 36 | 7.4% |

| Ciudad de México |

12 | 14 | 1 | 3 | 30 | 6.2% |

| Querétaro | 7 | 4 | 7 | 6 | 24 | 4.9% |

| México | 9 | 7 | 3 | 1 | 20 | 4.1% |

| Tamaulipas | 0 | 1 | 5 | 13 | 19 | 3.9% |

| Coahuila | 2 | 6 | 4 | 5 | 17 | 3.5% |

| Guanajuato | 5 | 5 | 0 | 2 | 12 | 2.5% |

| Aguascalientes | 2 | 1 | 4 | 3 | 10 | 2.1% |

| Puebla | 4 | 2 | 0 | 0 | 6 | 1.2% |

| San Luis Potosí | 1 | 0 | 4 | 1 | 6 | 1.2% |

| Yucatán | 2 | 2 | 0 | 1 | 5 | 1.0% |

| Sinaloa | 1 | 1 | 2 | 0 | 4 | 0.8% |

| Tlaxcala | 2 | 1 | 1 | 0 | 4 | 0.8% |

| Veracruz | 2 | 1 | 0 | 0 | 3 | 0.6% |

| Durango | 2 | 0 | 0 | 0 | 2 | 0.4% |

| Hidalgo | 0 | 2 | 0 | 0 | 2 | 0.4% |

| Zacatecas | 1 | 0 | 1 | 0 | 2 | 0.4% |

| Chiapas | 1 | 0 | 0 | 0 | 1 | 0.2% |

| Colima | 0 | 0 | 1 | 0 | 1 | 0.2% |

| Morelos | 0 | 1 | 0 | 0 | 1 | 0.2% |

| Oaxaca | 0 | 1 | 0 | 0 | 1 | 0.2% |

| 101 | 109 | 123 | 154 | 487 |

Fuente: Elaboración propia con datos del Directorio Estadístico Nacional de Unidades Económicas del INEGI (2023c). Actividades económicas del ramo 334410 Fabricación de componentes electrónicos: dispositivos semiconductores, fabricación; redes de circuitos semiconductores, fabricación; y semiconductores, fabricación.

Cabe mencionar que, si bien no se presentan datos desglosados por composición de la empresa, se especifica que en México las micro, pequeñas y medianas empresas son un reflejo de las cadenas de valor y los clústeres que se han generado dentro del país que giran alrededor de la proveeduría de insumos y producción de bienes intermedios a las empresas grandes, como es el caso de la industria automotriz.

Con relación a la localización de las empresas, destaca que el estado de Baja California concentra el 28.8% de las empresas dedicadas a la industria de semiconductores, seguido de Jalisco con 11.9%, Chihuahua con 11.3%, Sonora con 9.7%, Nuevo León con 7.4% y Ciudad de México con 6.2%. Para el resto de las entidades federativas existen participaciones menores al 5%.

Para el caso de Baja California, el posicionamiento de la industria de semiconductores se especifica en municipios de Tijuana y Mexicali. Las dos principales actividades productivas son la generación, transmisión y distribución de energía eléctrica, y el suministro de agua y de gas por ductos al consumidor final; la primera en estrecha correlación con la industria de semiconductores (Secretaría de Economía, 2022b).

En Jalisco, las industrias se posicionan en los municipios de Zapopan y San Pedro Tlaquepaque; mientras que en Chihuahua la concentración se da en el municipio de Juárez. En la vocación productiva de Jalisco, los sectores estratégicos son: el turismo, la moda, el gourmet, la electrónica, el automotriz y las tecnologías de la información; de ellos, tres tienen una relación directa con la industria de semiconductores (IIEG, 2022). Mientras que para el caso de Chihuahua la vocación productiva hace referencia a los sectores de minería, manufactura, construcción y electricidad (Secretaría de Economía, 2022a).

En lo que respecta a la Ciudad de México, las unidades económicas se encuentran distribuidas en las alcaldías de Azcapotzalco, Miguel Hidalgo e Iztapalapa; cabe mencionar que existe una discrepancia en cuanto a la dinámica económica de la ciudad, dado que ha absorbido las actividades y los sectores industriales, dando paso a la concentración del comercio y los servicios en el centro y teniendo desplazamiento de la vida familiar en las periferias. Al ser la capital del país, su diversidad y complejidad productiva y económica no delimita una sola actividad, lo que permite también -para el caso del sector educativo- impulsar una variedad de especializaciones que permitan la movilidad al término de la educación superior.

En Nuevo León, los tres municipios con mayor número de unidades económicas son Apodaca, Monterrey y Guadalupe. Existe una vocación productiva en función del sector metalmecánico; sin embargo, de acuerdo con el Gobierno de México (2021), los sectores estratégicos son el aeroespacial, el automotriz, la biotecnología, los electrodomésticos, los servicios médicos especializados, las tecnologías de la información, el agroalimentario, la nanotecnología, la vivienda sustentable y los medios interactivos; donde algunos casos tienen relación con la industria de semiconductores.

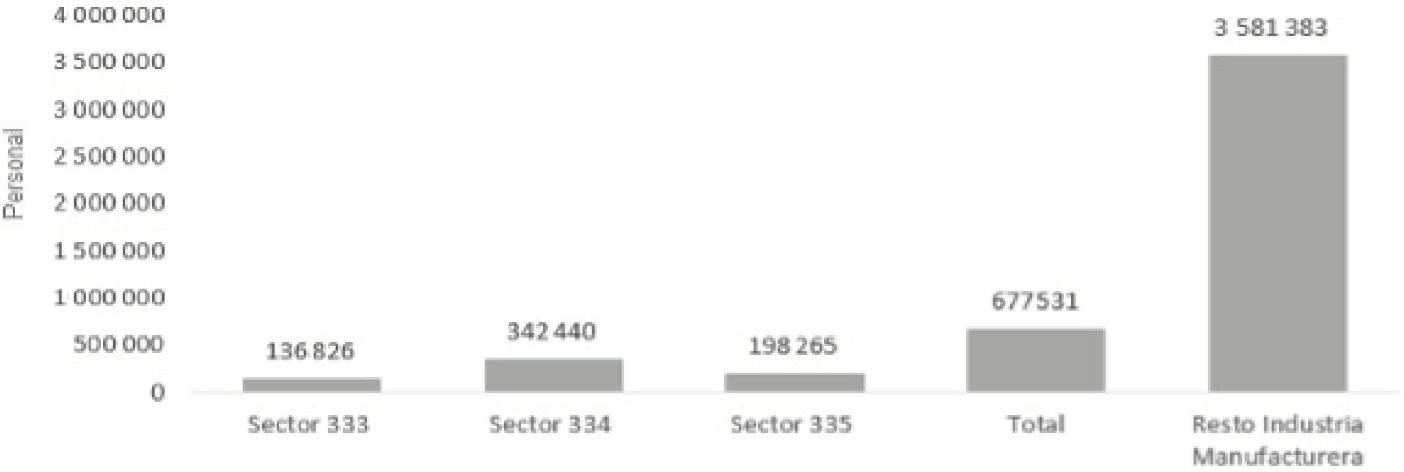

Relativo al personal ocupado desglosado para los sectores 333 Fabricación de maquinaria y equipo, 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos, 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica, de acuerdo con los datos de la Encuesta Mensual de la Industria Manufacturera a mayo de 2023 había 677 531 personas empleadas en los sectores señalados, los cuales representan un 15.9% del personal ocupado en la industria manufacturera en México (Gráfica 1). De esta manera, se posiciona como la tercera con más demanda laboral, después de la fabricación de equipo de transporte con 922 120 personas empleadas (21.7%) y la industria alimentaria con 884 678 (20.8 %).

Fuente: Encuesta Mensual de la Industria Manufacturera a mayo de 2023 (INEGI, 2023b). Sectores 333 Fabricación de maquinaria y equipo, 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos, 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica.

Gráfica 1 Personal ocupado en los sectores 333, 334 y 335, mayo de 2023

De acuerdo con la Encuesta Mensual de la Industria Manufacturera, el personal se divide en las siguientes clasificaciones de acuerdo con su posición en la ocupación:

Obreros y técnicos, que representan el 83% del personal.

Administrativos, contables y de dirección, que representan el 17% del personal.

Propietarios, que representan el 0.003% (21 de 677 531).

Esta composición refleja la importancia de la especialización en las áreas de educación del personal demandado para la industria de semiconductores. Lamentablemente, no se cuenta con información desagregada por género para el personal ocupado por sector y posición en la ocupación, lo cual representa un límite importante para este trabajo, ya que impide tener el escenario completo de las diferencias entre mujeres y hombres trabajando en esta industria.

El dato disponible con el que se puede estimar la composición se encuentra en la Encuesta Nacional de Ocupación y Empleo (ENOE), en donde se desagrega por género el número de personas ocupadas en la industria manufacturera sin dividir por sectores. Los datos de esta encuesta señalan que, al cierre del primer trimestre de 2023, un 40% de las personas que trabajan en la manufactura son mujeres, tasa similar en todas las entidades federativas, oscilando entre el 38% y el 41% (INEGI, 2023a).

Más allá de la tasa de participación, es importante analizar en qué nivel de ocupación se emplean las mujeres en comparación con los hombres, para ello se tienen que realizar estudios empíricos y recopilación de datos desagregados. La investigación de Barrientos sobre las cadenas de valor de la industria agroalimentaria y textil en Asia, África y América Latina concluyen que mientras los hombres están concentrados en posiciones gerenciales y de supervisión, las mujeres constituyen la mayoría de quienes trabajan en segmentos intensivos, con menor nivel de remuneración (Barrientos, 2019).

Así mismo, Barrientos, Gereffi y Rossi (2011) destacan que conforme avanza la especialización tecnológica y la intensidad en capital/conocimiento de las actividades económicas, menor número de mujeres se encuentran empleadas. Esto se observa sobre todo en las industrias orientadas a la producción de componentes electrónicos y de comunicaciones, en donde las posiciones de ocupación requieren alta especialización y la realización de trabajo intensivo en conocimiento, en éstas hay una concentración de hombres contratados.

Por lo que, si bien la tasa de participación de las mujeres en la manufactura puede ser del 40% en promedio, ésta varía de acuerdo con el sector, siendo más alta para la industria agroalimentaria y textil, y más baja para la automotriz, tecnología y producción de componentes electrónicos (Barrientos et al., 2011). De acuerdo con un estudio comparativo entre 14 países de Asia, Medio Oriente y América Latina realizado por Tejani y Kucera (2021), el promedio de participación de mujeres en la fabricación de maquinaria y aparatos electrónicos es del 35%. Esta tendencia se tiende a acentuar conforme se llevan a cabo procesos de upgrading tecnológico, como será requerido para la consecución del nearshoring de la industria de semiconductores al país. Esto va a estar estrechamente relacionado con la matrícula y titulación de mujeres en áreas de formación de la educación superior que les permitan desarrollar las habilidades y conocimientos requeridos en estos mercados laborales.

4.3. La oferta de educación superior por entidad federativa

Los datos de la ANUIES marcan que las carreras afines de formación profesional en materia de tecnologías de la información y comunicación, e ingenierías dedicadas a la eléctrica o electrónica,3 tienen una baja demanda en comparación con carreras dedicadas al sector social.

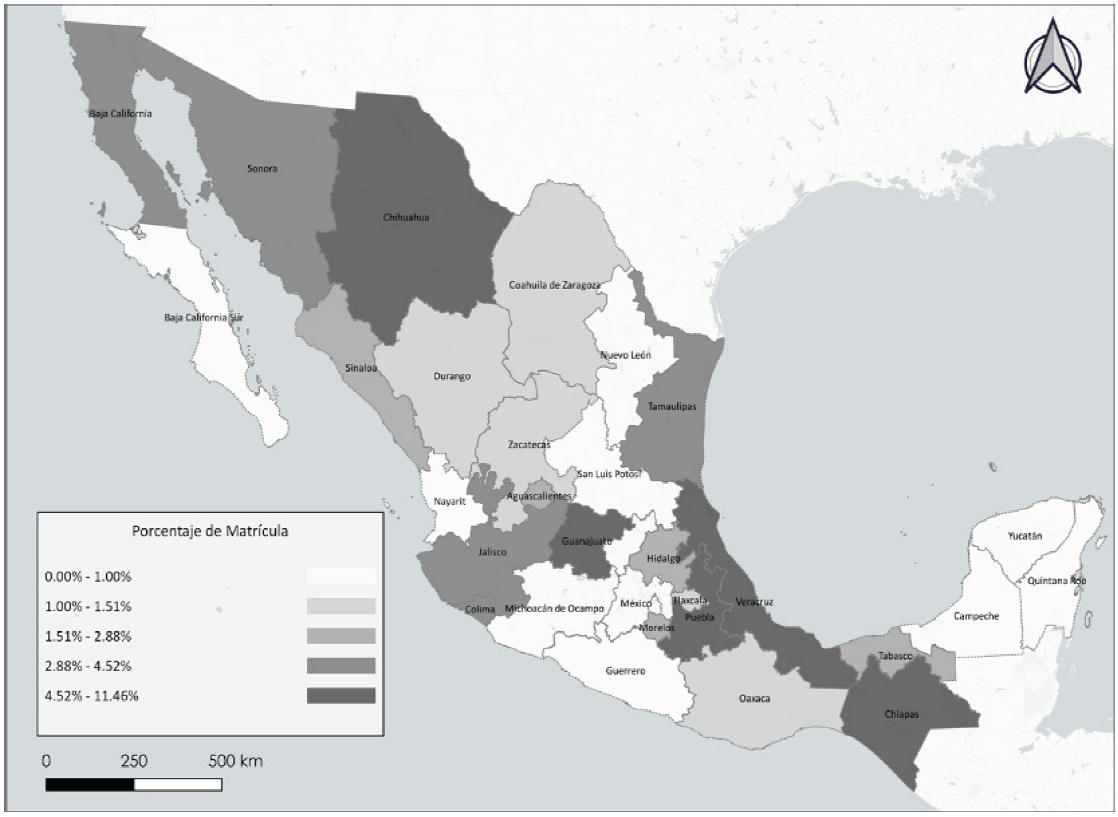

Con relación a su ubicación geográfica, los principales clústeres de educación superior se encuentran en la Ciudad de México, el Estado de México, Puebla, Jalisco y Nuevo León (ANUIES, 2022); lo cual coincide con la demanda de personal en la industria para las entidades de Jalisco, Ciudad de México y Nuevo León, mientras deja desatendidos a Baja California, Chihuahua, Coahuila, Tamaulipas y Sonora, en donde se localiza una cantidad importante de unidades económicas.

En el caso de campos de formación afines a la industria de semiconductores: ingeniería, manufactura y construcción, tecnologías de la información y la comunicación, ciencias naturales, matemáticas y estadística; se observa que de 1 094 725 estudiantes matriculados para el ciclo escolar 2021-2022, el 25% se encuentran en la Ciudad de México y el Estado de México, seguidos por el 6.8% en Veracruz, el 5.7% en Nuevo León, el 5.7% en Puebla, el 3.8% en Chihuahua, el 3.7% en Tamaulipas y sólo 3.2% en Baja California, que cuenta con la mayoría de unidades económicas de la industria de semiconductores (ANUIES, 2022).

Aunado a la disonancia geográfica entre la oferta y la demanda de profesionales para la industria que se observa en carreras más específicas, como son la de tecnologías de la información y la ingeniería electrónica y eléctrica, sólo el 9.9% de la población estudiantil matriculada para el ciclo escolar 2021-2022 se encontraba adscrito a estas carreras; es decir, de un total de 5 068 493 matriculados, un poco más de 500 mil están inscritos en dichas áreas de formación.

Fuente: Elaboración por Aldo Martinez Ramón con datos de la ANUIES (2022), ciclo escolar 2021-2022.

Mapa 2: Posicionamiento de la matrícula con relación a ingenierías electrónica y eléctrica

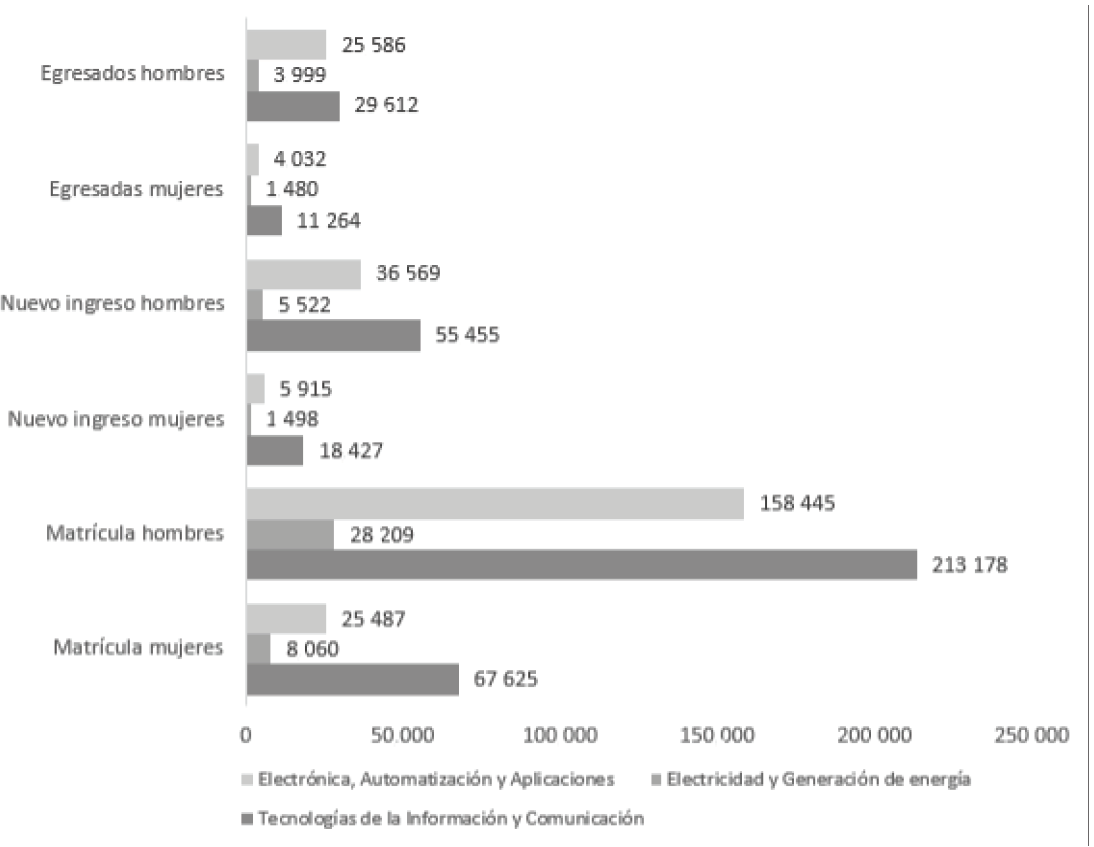

Más aún, las brechas de género en los campos de formación ingeniería, manufactura y construcción, tecnologías de la información y la comunicación y las carreras específicas que se presentan en la Gráfica 2 son preocupantes. En el caso de los campos de formación, sólo el 28.6% de la matrícula son mujeres y para las carreras más especializadas el porcentaje baja al 24.1%.

Fuente: Elaboración propia con datos de la ANUIES (2022), ciclo escolar 2021-2022.

Gráfica 2: Total de estudiantes matriculados, egresados y de nuevo ingreso de los campos de estudio seleccionados.

Esta tendencia continúa para la población estudiantil de nuevo ingreso, si bien para la educación superior en general, cinco de cada 10 estudiantes que ingresan son mujeres; en el caso de las carreras presentadas en la Gráfica 2, por cada 10 estudiantes matriculados de nuevo ingreso dos son mujeres; es decir, se reduce un 40% la probabilidad de encontrar una mujer inscrita en ingeniería eléctrica o electrónica y en tecnologías de la información y comunicación. Para el caso de la eficiencia terminal, se observa que sólo el 17.9% de la matrícula egresa por cada ciclo escolar; y para el caso de las dos áreas de formación de estudio es del 15.2%, de los cuales, sólo una de cada 10 personas egresadas son mujeres (ANUIES, 2022).

Estos datos demuestran una brecha de desigualdad marcada entre la demanda y oferta de personas especializadas para la industria de semiconductores dada la diferencia de ubicación, las brechas de género, el bajo porcentaje de matrícula estudiantil en estas áreas de formación y la brecha entre ingreso y eficiencia terminal.

4.4. Análisis comparado: el crecimiento de la industria de semiconductores frente a la oferta educativa y las desigualdades de género

Derivado del crecimiento y posicionamiento de la industria de semiconductores a nivel internacional, se estima un crecimiento del 71% de su fuerza laboral para el cierre de 2023 en comparación con 2022 (Statista, 2022). Por otro lado, de acuerdo con la 18º encuesta anual de la industria de semiconductores, “Perspectivas globales para la industria de semiconductores” de KPMG (2023), los empresarios esperan un crecimiento del 20% de la industria de semiconductores en cuanto a ventas y un incremento de la fuerza laboral del 40% a nivel global para cierre de 2023, siendo su principal preocupación la falta de talento para consolidar el ecosistema de los semiconductores.

Así mismo, el estimado de crecimiento de acuerdo con el análisis de Burkacky, Dragon y Lehmann (2022), sugiere que el crecimiento anual agregado del sector podría alcanzar una media del 6% al 8% anual hasta 2030 sobre las ventas de producción. Considerando esto y la actual política de relocalización de dicha industria a Norteamérica con un fuerte énfasis en México, es fundamental proyectar el posicionamiento del personal especializado en las ramas de ingeniería y tecnologías de la información y comunicación que se va a requerir conforme las inversiones se concreten.

De acuerdo con un reciente estudio realizado por Instituto Mexicano para la Competitividad (IMCO), el nearshoring ha permitido cambiar y evaluar la manera en que se visualizan las condiciones del mercado laboral que incluyen el nivel de trabajadores calificados y las instituciones de educación superior. Según los resultados de la investigación del IMCO, las zonas centro y norte tienen mayores posibilidades de atracción a inversiones y talento humano por las oportunidades en el sector económico y educativo (IMCO, 2023).

Uno de los indicadores analizados por el IMCO es la disponibilidad de mano de obra calificada. Los datos presentados para el cuarto trimestre del 2022 indican que la mano de obra calificada que tiene el país es del 43.56%;4 de los cuales, sólo el 18.99% son mujeres, mientras los hombres representan el 24.52%, lo que indica una brecha considerable entre mujeres y hombres que tendrían la calificación necesaria para la industria (IMCO, 2023).

Hallazgos de Castro Lugo, Rodríguez Pérez y Huesca Reynoso (2013) señalan que el porcentaje de personas trabajadoras calificadas en ocupaciones tecnológicas en México entre el año 2000 y el 2010 pasó del 31% al 45%, mostrando la tendencia creciente de esta demanda, particularmente en las regiones frontera y centro, donde los repuntes fueron más altos.

En términos territoriales, las tres entidades federativas con mayor disponibilidad de personal calificado son Ciudad de México, Nuevo León y Sinaloa; mientras que las entidades con menor disponibilidad de mano de obra calificada se encuentran en Guerrero, Oaxaca, Chiapas, Guanajuato y Michoacán (IMCO, 2023).

Los hallazgos de este trabajo coinciden, encontrando una disonancia entre las regiones centro y norte del país, en donde la Ciudad de México cuenta con mayor congruencia entre mercados laborales y la oferta educativa, al igual que Nuevo León y Jalisco; mientras que Baja California, Chihuahua, Tamaulipas y Sonora tienen una menor oferta de estudiantes egresados, pero sí tienen clústeres importantes para la industria manufacturera encadenada a la producción de semiconductores.

Estas perspectivas permiten visualizar que no hay un posicionamiento específico dentro del territorio que permita la vinculación del sector educativo al sector económico ante el escenario de la expansión de las unidades económicas orientadas a la industria, así como de las etapas de la cadena de valor. Lo anterior pone en evidencia la necesidad de implementar una política pública orientada a reducir estas disparidades para preparar a las regiones con el personal que necesita la relocalización.

Más aún, preocupa la eficiencia terminal en las carreras afines a la industria, siendo del 17.9%. De acuerdo con los datos para el ciclo escolar 2022-2023, hay un total de 16 776 alumnos egresados en las tres carreras, la mayoría de quienes egresen de ellas están localizadas en el centro del país. Se necesitan mayores incentivos para incrementar la cantidad de quienes egresan y para aumentar la matrícula en las entidades federativas rezagadas.

Aunado a las disparidades geográficas que limitan el desarrollo regional para un efectivo encadenamiento productivo que requiere áreas de especialización, desde la perspectiva de género se encontraron importantes desigualdades. Solo una de cada 10 personas que egresan de las carreras estudiadas son mujeres, lo que limita las oportunidades de éstas para beneficiarse de los procesos de convergencia tecnológica de manera importante (Cuadro 3).

Cuadro 3: Comparación entre mercados laborales y oferta educativa, perspectiva de género y desarrollo regional

| Sectores económicos | 333 Fabricación de maquinaria y equipo. 334 Fabricación de equipo de computación, comunicación, medición y de otros equipos, componentes y accesorios electrónicos. 334410 Fabricación de componentes electrónicos: dispositivos semiconductores, fabricación; redes de circuitos semiconductores, fabricación; y semiconductores, fabricación. 335 Fabricación de accesorios, aparatos eléctricos y equipo de generación de energía eléctrica. |

Campos de formación afines a la industria de semiconductores: Ingeniería, manufactura y construcción, tecnologías de la información y la comunicación, ciencias naturales, matemáticas y estadística. |

| Demanda y oferta | Personal ocupado: 677 531 personas (15.9% del total de la industria manufacturera). |

Matrícula ciclo escolar 2021-2022 en campos de formación afines: 1 094 725 estudiantes. |

| Clasificaciones de personas | Posición en la ocupación: Obreros y técnicos: 83%. Administrativos, contables y de dirección: 17%. Propietarios: 0%. |

Carreras especializadas: Tecnologías de la información, Ingeniería electrónica y eléctrica: 9.9% del total de la matrícula en carreras afines. La eficiencia terminal de dichas carreras es del 17.9%. |

| Perspectiva de género | La tasa de participación promedio de las mujeres en la manufactura en México es del 40%. Estudios realizados por Barrientos (2019) y, Tejani y Kucera (2021) señalan que en la producción de maquinaria y electrónicos, así como ante procesos de upgrading tecnológico, el porcentaje de mujeres se reduce derivado de una mayor demanda de personal especializado. |

La composición de género de quienes egresan de las carreras afines es de 90% hombres frente a 10% mujeres. Esto limita la oferta de las mujeres capacitadas para trabajar en la industria de semiconductores. |

| Posicionamiento por territorio | Sectores económicos: 333. Guanajuato, Jalisco, Estado de México y Nuevo León. 334. Baja California, Chihuahua y Jalisco. 335. Ciudad de México, Jalisco, Michoacán y Nuevo León. 334410. Baja California, Jalisco y Ciudad de México. |

Instituciones de Educación Superior: Ciudad de México: 25%. Estado de México: 25%. Veracruz: 6.8%. Nuevo León: 5.7%. Puebla: 5.7%. Chihuahua: 3.8%. Tamaulipas: 3.7%. Baja California: 3.2%. |

Fuente: Elaboración propia.

Mientras, se espera que se intensifique la tendencia de desfeminización del empleo manufacturero para los sectores encadenados a la industria de semiconductores, en donde se lleven a cabo procesos de upgrading tecnológico con mayor demanda de trabajo calificado, en contraste a las posiciones feminizadas concentradas en tareas manuales.

De acuerdo con Rodríguez Pérez y Meza González (2021) las mujeres que no cuentan con mayores niveles de calificación se encuentran mayormente trabajando en actividades manuales no rutinarias con menor nivel de remuneración, mientras que aquellas que completan la universidad aumentan su participación en actividades cognitivas no rutinarias que requieren habilidades de dirección y liderazgo. Estos hallazgos denotan la importancia de aumentar la tasa de matrícula y egreso de mujeres en carreras afines a la industria de semiconductores; impulsando su empleabilidad y ascenso a posiciones con mayor nivel de ingreso.

Las diferencias entre las carreras que estudian las mujeres se ven reflejado en las actividades en donde se emplean, estando sobrerrepresentadas en el sector terciario de la economía, principalmente en el comercio al por menor y los servicios no financieros (INEGI, 2023a). En sintonía, los hallazgos de Garrido y Tapia (2022) señalan que, si bien existe una mayor cantidad de mujeres matriculadas, egresadas y tituladas del sistema de educación superior en su totalidad, son menos mujeres quienes se insertan en los mercados laborales, mientras que quienes logran hacerlo, suelen acceder a menores remuneraciones que los hombres y están sobrerrepresentadas en empleos parciales e informales en el sector terciario de la economía y la industria manufacturera.

Barrientos (2019) presenta que cuando las personas, y en especial las mujeres, acceden a puestos de mayor remuneración y especialización dentro de las CGV, éstas tienen oportunidades importantes para mejorar sus condiciones de vida, lo que impacta en la disminución de las desigualdades de género; sin embargo, considerando la posición que suelen tener las mujeres en el empleo y sus habilidades, es necesario plantear programas de reconversión de habilidades y acciones afirmativas para asegurar la permanencia y ascenso de las mujeres ante procesos de cambio tecnológico.

La política educativa en todos los niveles tiene el potencial de cerrar las brechas de desigualdad en la formación de capital humano en el ámbito de las CTIM, con un enfoque particular en el empoderamiento de las mujeres. Esto puede fomentar vocaciones y especialización alineadas con las demandas del mercado y las tendencias globales. Si bien es posible la movilidad estudiantil al momento de la inserción laboral, esto no genera políticas de desarrollo a largo plazo que vinculen las características económicas de los mercados con la formación de las nuevas generaciones. Por un lado, en las regiones donde hay mayor cantidad de jóvenes egresando de carreras afines no hay suficiente oferta de empleo en el sector de la tecnología y la producción de componentes electrónicos; mientras en varias entidades de la zona norte, en donde hay mayor demanda laboral, se enfrentan a la falta de oferta de personal especializado. Las oportunidades creadas no se distribuyen equitativamente entre mujeres y hombres, ni entre regiones, generando obstáculos para la efectiva consolidación de cadenas de producción de mayor nivel tecnológico.

Es esencial considerar las barreras que enfrentan los estudiantes para movilizarse entre universidades en diferentes regiones, así como las dificultades que pueden surgir al buscar empleo en áreas geográficamente distantes al egresar, como, por ejemplo, de la zona centro-sur a la zona norte del país. Aunque esto ya ocurre en cierta medida y las empresas pueden facilitar la reubicación de talento a través de sus procesos de reclutamiento, las diferencias socioeconómicas pueden generar desigualdades en las oportunidades de movilidad y reubicación debido a responsabilidades familiares, especialmente aquellas relacionadas con el cuidado, que a menudo recaen en las mujeres.

En este contexto, este trabajo propone que, al entender las desigualdades que intersecan y obstaculizan el camino de lograr de manera efectiva una relocalización industrial, no se deje al “libre mercado” o a las preferencias de las empresas y personas egresadas la decisión de invertir en la movilidad geográfica o si se logra una colaboración empresa-universidad para superar estos obstáculos, sino que se implemente una política pública integral.

Esta política tendría que llevarse a cabo bajo el liderazgo del nivel federal, en coordinación con los estados y con la participación de las secretarías e instituciones encargadas de la política industrial, educativa y perspectiva de género. Con una visión de mediano y largo plazo en donde se tomen decisiones basadas en datos y un análisis que considere todas las dimensiones, tendría el potencial de impulsar un desarrollo regional equitativo, asegurándose de que nadie se quede atrás y se logren los objetivos de la relocalización.

5. Conclusiones

Desarrollar la cadena de los semiconductores en el territorio mexicano implica una suma de esfuerzos de distintos sectores públicos y privados; principalmente con el aprovechamiento de la ley “CHIPS and Science Bill” de Estados Unidos y la focalización actual de la política industrial liderada por la Secretaría de Economía.

El crecimiento estimado del 20% en las ventas y del 40% en la demanda de fuerza laboral de la industria a nivel global (Burkacky et al., 2022) representa una oportunidad para crear empleos formales y especializados, que aprovechen los clústeres regionales del país y la oferta de personas calificadas egresadas de distintos centros de educación superior.

Para lograrlo, será fundamental considerar las desigualdades presentes en la educación superior y los mercados laborales. Los hallazgos de este trabajo reflejan que hay grandes brechas entre mujeres y hombres en las áreas de especialización orientadas a la manufactura en componentes electrónicos y maquinaria; mientras existe una disonancia entre la oferta de formación educativa y la demanda laboral en las entidades federativas.

La relocalización implica un proceso no sólo de aumento de demanda de trabajo, sino de upgrading tecnológico de las distintas etapas de la cadena de valor, lo cual tiene consecuencias en la composición de los mercados laborales. Por ejemplo, Tejani y Kucera (2021) compararon el upgrading tecnológico con el comportamiento de la tasa de participación de las mujeres en la manufactura en 14 países, encontrando que en ocho de ellos el aumento del nivel tecnológico había impactado negativamente el porcentaje de mujeres en las industrias.

En el contexto laboral y educativo de México se espera que la relocalización de la industria de semiconductores promueva una mayor desfeminización del empleo orientado a la exportación a partir de la contratación de personal con mayor especialización en las ramas del conocimiento presentadas, en donde nueve de cada 10 personas tituladas son hombres. Se proyecta entonces que, en el mejor de los casos, las desigualdades de género en las áreas de formación e industrias especializadas en el país se van a mantener; o bien, potencialmente se acentuarán.

Para evitar estos efectos se requiere, por un lado, una política que genere convergencia en la región norte del país entre las IES y las necesidades de la industria de semiconductores, lo cual permitiría disminuir la brecha de desigualdad regional entre la oferta y la demanda de personal capacitado; así como el incentivo al término escolar y su aprovechamiento en mercados laborales poco explorados. Esto requiere de una estrategia concertada entre el Gobierno Federal, las IES y las empresas de la industria. A través de la implementación de una política pública integral liderada por la Secretaría de Economía y la Secretaría de Educación Pública, en estrecha relación con los sectores empresariales y educativos.

De igual manera, se debe de considerar que el porcentaje de mujeres especializadas en las ramas demandadas para la industria enfrentan desigualdades estructurales que van a reducir sus oportunidades de trabajar a tiempo completo en posiciones de mayor toma de decisiones. Esto derivado de la distribución de las responsabilidades del trabajo doméstico y de cuidados en los hogares, los sesgos discriminatorios al momento de la contratación y el ascenso.

Por lo que, aunado a vincular la política industrial con la política educativa, es fundamental diseñar políticas de largo plazo para incidir en la cantidad de mujeres que escogen y terminan carreras relacionadas a los nichos tecnológicos; así como en las normas sociales que continúan impactando y perpetuando las oportunidades diferenciadas a las que tienen acceso mujeres y hombres.

Así mismo, es fundamental no dejar al “libre mercado” la capacidad de movilidad de las personas egresadas de las carreras de especialización a las regiones del país donde se demandan sus habilidades; si bien esto se subsana de manera individual o con políticas empresariales de reclutamiento específicas, es un problema colectivo que para lograr un mayor equilibrio entre oferta y demanda se requiere una intervención precisa que tenga por objetivo ampliar las oportunidades de quienes egresan de estas carreras y, por lo tanto, incentivar que más jóvenes se interesen en las mismas.

De no llevar a cabo esfuerzos que partan de un diagnóstico con perspectiva de género y las desigualdades regionales, los beneficios del aumento de empleo de mejor calidad en el país estarán distribuidos de manera desigual, afectando principalmente a las mujeres y a todas personas especializadas que se encuentra en las regiones centro, sur y sureste del país, en donde hay una muy baja posibilidad de acceder a empleos en estas industrias.

Como se planteó anteriormente, este trabajo tiene límites importantes ante la disponibilidad incompleta de datos, por lo que presenta una primera exploración del fenómeno, considerando los matices y complejidades al interior de las unidades económicas, los clústeres y la composición de las CGV. Se recomienda que los estudios futuros trabajen de manera empírica y regional para hacer aproximaciones más rigurosas de la oferta-demanda de personal para la industria de semiconductores, obteniendo datos desagregados por posición, especialización y género.

Finalmente, se plantea que las brechas presentadas en relación con la escasez de personal especializado que se encuentra en formación y/o con título universitario, aunado a las diferencias regionales y de género, son alarmantes y presentan límites importantes a la política de relocalización. Con los hallazgos actuales se exponen directrices generales de política pública, con la finalidad de generar nuevas oportunidades laborales de manera equitativa entre mujeres y hombres, así como entre las regiones del país, incentivando el mercado interno y la formación y retención de personal especializado. Es fundamental replantear la política industrial y educativa del país con una mirada a mediano y largo plazo que busque reducir las desigualdades presentes.

nueva página del texto (beta)

nueva página del texto (beta)