Introducción

La producción de café es una actividad de relevancia económica que se lleva a cabo en más de 52 países (Hirons et al., 2018) por parte, principalmente, de productores minifundistas (International Coffee Organization , 2019) cuyos sistemas de organización son vulnerables ante el comportamiento del mercado, principalmente frente a los precios, mismos que fluctúan de acuerdo a la demanda y oferta internacional; sin embargo, esta última se encuentra concentrada por pocos países (Guido et al., 2020) como son: Brasil, Vietnam, Colombia e Indonesia con cuotas de participación de mercado de 28.72%, 23.10%, 10.75% y 5.49% respectivamente durante 2016 (International Coffee Organization , 2020). Además, un 80.50% de su producción se comercializa en el mercado internacional (Centro de Estudios para el Desarrollo Rural Sustentable y la Soberanía Alimentaria [CEDRSSA], 2020), con lo cual, el café se ha convertido en uno de los productos agrícolas de mayor relevancia a nivel mundial (CEDRSSA, 2019), cuya demanda se incrementó más de 50% desde 1990 (Basu, Dobermann y Macchiavello, 2019).

El mercado de exportaciones de café ha atravesado por episodios importantes en los últimos años. Uno de ellos se refiere al incremento de la oferta mundial del grano debido al surgimiento de Vietnam como potencia caficultora, cuya producción aumentó 600% durante el periodo 1995-2015 (Torok, Mizik y Jambor, 2018). Asimismo, se encuentra marcado por diversos episodios de caídas en los precios internacionales, el último de ellos en el ciclo 2018/2019 -con un precio indicativo compuesto promedio a un nivel mínimo histórico desde el ciclo 2005/2006-, marcado por un exceso de oferta en más de ocho millones de sacos, lo cual generó niveles de inventarios superiores a los observados desde 2015 (Fideicomisos Instituidos en Relación a la Agricultura [FIRA], 2019).

Por otro lado, un elemento interesante respecto a la comercialización del grano en el mercado internacional es que los países productores no son precisamente quienes obtienen el mayor beneficio en la generación de valor, sino aquellas economías que realizan importaciones del aromático con propósito de añadir valor agregado por medio de su transformación y exportación. De este modo sobresalen por sus exportaciones de café tostado en 2015, Suiza (19%), Italia (14%), Alemania (13%), Estados Unidos (7%) y Francia (6%) (Torok, Mizik y Jambor, 2018). La reexportación de café es una actividad creciente en los últimos años en Europa, por lo cual el porcentaje de café que es exportado después de ingresar a la Unión Europea es cada vez mayor con un promedio anual de 31.86% (ICO, 2020).

En este entorno, marcado por condiciones adversas, las exportaciones mexicanas de café verde y tostado compiten en el mercado internacional frente a otros países productores de la región de América Latina como Brasil, Colombia y Perú, que son algunos de los principales productores del continente (ICO, 2020). A lo anterior, se suman la presencia de plagas nocivas para el cultivo que han perjudicado a la producción mexicana del aromático y que han provocado su disminución en la última década (Valencia, Duana y Hernández, 2017), así como cambios institucionales que han apuntado hacia la liberalización del mercado de café y que, entre otras cosas, conllevó la desaparición del Instituto Mexicano del Café (INMECAFÉ) creado en 1958 con el propósito de acopiar y comercializar la producción nacional; aunque con dificultades debido a un detrimento en la calidad del grano (CDRSSA, 2018).

Por tales motivos, la presente investigación tiene por objetivo analizar la competitividad del café mexicano, verde y tostado, en el comercio internacional en comparación con sus principales competidores en América Latina (Brasil, Colombia y Perú) durante el periodo 2000-2019. Para ello, el análisis se estructuró de la siguiente manera: además de la presente sección introductoria, se realizó una revisión de literatura acerca de la definición de competitividad. Posteriormente, se ofrece un análisis del mercado del café a nivel mundial y por país de estudio. En la tercera sección se presenta la metodología para analizar la competitividad del café verde y tostado mediante la estimación de las cuotas de exportación y el índice de Vollarth, este último es ampliamente utilizado en investigaciones de competitividad debido a que permite conocer la capacidad que un país tiene para competir con un producto específico (Scott y Vollrath, 1992). Asimismo, se discuten los resultados y, finalmente, se ofrecen las conclusiones de la investigación.

I. Competitividad

Debido a que no existe un consenso acerca de algún significado preciso acerca del concepto de competitividad (Voinescu y Moisoiu, 2015) y a que se emplea para referirse a diversos aspectos como bajos costos de los factores de producción, niveles de cotización del tipo de cambio, liderazgo tecnológico, entre otros (Boltho, 1996), es necesario clarificar su significado para cumplir el objetivo propuesto.

Dada la naturaleza de la presente investigación, se define la competitividad como un fenómeno estratégico intrínseco a la economía y los negocios internacionales para lograr que las industrias, regiones, empresas o países sean más competitivos en el exterior (Vu y Pham, 2016) y, por lo tanto, se refiere a la habilidad para generar bienes y servicios capaces de superar las pruebas impuestas por el comercio internacional (European Comission, 1999) a través de la capacidad para lograr, sostener e incrementar la participación de las empresas en los mercados internacionales en forma lucrativa y con posibilidad de crecimiento (Porter, 1991). Además, en un contexto mundial en que impera la apertura comercial, constituye un objetivo económico relevante (Pérez-Moreno, Rodríguez y Luque, 2016).

En suma, al hablar de competitividad de un sector, subsector, industria, actividad económica o producto específico de un país en mercados internacionales, implica abordar la capacidad que tiene el agregado de empresas nacionales para competir y, por lo tanto, colocar sus mercancías en el comercio exterior. La competitividad puede estar o no fomentada por incentivos gubernamentales aplicados por medio de políticas de comercio exterior generadas propiamente para facilitar la actividad comercial de las firmas en los mercados mundiales. Un país puede motivar la competitividad en el comercio exterior de las empresas ubicadas en su territorio mediante estímulos fiscales, capacitaciones para mejorar calidad de bienes y servicios, para su importación o exportación, etc.

Cabe mencionar que existen diversas investigaciones encaminadas a analizar la competitividad internacional de productos agrícolas mexicanos (Ayala-Garay, Schwentesius-Rindermann y Gómez-Cruz, 2008; Carrera y Bustamante, 2012; Del Moral y Murillo, 2015; Pat-Fernández, Caamal-Cauich, y Caamal-Pat, 2016; Magaña, Sanginés, Lara, Salazar y Leiva, 2017; Meuly, Hurtado y Romero, 2015; Valencia, Duana y Hernández, 2017 y Valencia y Zetina, 2017). Para el caso específico de la competitividad de las exportaciones mexicanas de café, sobresale la realizada por Valencia (2016), respecto a la cual, la presente se diferencia al introducir en al análisis las exportaciones de café tostado. Por otro lado, en el plano internacional, algunos de los estudios referentes a bienes agrícolas apuntan hacia múltiples aspectos que fomentan su competitividad internacional. Tal es el caso de Karunaratna y Crouch (2016) quienes señalan que productos como el café, logran posicionarse en mercados externos debido a la promoción realizada a partir del país de origen de las mercancías. En este sentido, Mighty (2017) sugiere que los productores del aromático en Jamaica tienen poder de negociación en el mercado mundial debido al prestigio que le proporciona ser producido en ese lugar. Por su parte, Nguyen, Nguyen y Bosch (2017)sugieren reducir los costos de la cadena de suministros como medio para incrementar su competitividad en el comercio internacional, así como sus beneficios económicos.

De este modo, el mercado internacional de café se convierte en un campo de acción para los países exportadores en el que la competitividad representa un elemento clave para ganar mayor participación mediante un producto altamente demandado y comerciado a nivel mundial, lo cual se explica con más detalle en el apartado siguiente.

II. Mercado internacional del café

Aproximadamente 120 millones de personas en el mundo dependen de la producción de café. Sus exportaciones en 2016 sumaron $19,417 millones de dólares (FAO, 2019), con lo cual se ubica como el segundo producto más comercializado en el mundo, después del petróleo y como uno de los commodities con mayores transacciones en los mercados financieros después del aluminio, petróleo, trigo y carbón, convirtiéndose en un elemento importante para la estabilidad económica y política de los países productores (Figueroa - Hernández, Pérez - Soto, Godínez - Montoya, 2015). En este sentido, su producción ha experimentado una tendencia creciente a lo largo del tiempo (ICO, 2019b), lo que se vincula un incremento en su demanda mundial (Basu, Dobermann y Macchiavello, 2019).

Empero, cabe resaltar que han existido episodios marcados por un decremento en su producción. De acuerdo con datos de la OIC (2019), las tasas de crecimiento anual (TCA) negativas más importantes para la industria global ocurrieron en los años 2003 (-14.32%), 2000 (13.61%) y 1993 (-8.23%), dando como resultado una tasa de crecimiento media anual (TCMA) de 1.93% para el periodo 1990 - 2018. A pesar de lo anterior, su demanda a nivel mundial continúa vigente. De igual manera, es preciso considerar que el nivel de producción del grano va acompañado de los precios y estos, a su vez, presentan mayor o menor grado de volatilidad debido al cambio climático (Gathura, 2013). Asimismo, otro factor coyuntural para explicar el comportamiento irregular de las tasas de crecimiento está dado por la crisis del café a principios del presente siglo (Wilson, 2010) y las caídas de los precios en el mercado de commodities.

El consumo internacional de café se encuentra en niveles máximos desde 2008, año a partir del cual se ha incrementado a una tasa promedio anual de 2.80% destacando la demanda de países considerados emergentes como Rusia, China, Corea del Sur, Ucrania, Argelia, entre otros sobre consumidores tradicionales (Unión Europea, estados Unidos, Canadá y Japón). Empero, la Unión Europea concentra 36.60% de las importaciones, seguida de Estados Unidos (20.70%) (Fideicomisos Instituidos en Relación con la Agricultura [FIRA], 2019)

México

México se encuentra en la posición 11 dentro de la lista de los principales exportadores de café (ICO, 2020). Su producción se desarrolla en 480 municipios de los cuales 236 se encuentran en zonas de alta marginación (CEDRSSA, 2019), en las cuales genera más de 700 mil empleos directos e indirectos (9% de la población ocupada en la agricultura) y se estima que más de tres millones de personas se implican a lo largo de su cadena productiva (SAGARPA, 2018). En la caficultura mexicana impera el minifundismo, debido a que aproximadamente 90% de los productores poseen menos de cinco hectáreas o se establecen en la agricultura familiar (CEDRSSA, 2019). En cuanto a la especie de café producida en el país, un 97% corresponde a la arábica y el resto es principalmente de especie robusta.

Las caídas en los precios internacionales de café, la vejez de los cafetales, así como el esparcimiento de la roya repercutieron en el descenso de la producción en casi 50% durante los últimos años y, por lo tanto, en su capacidad exportadora, lo cual orilla a replantear las políticas públicas de impulso al sector, el cual enfrenta rendimientos inconstantes y riesgo de propagación de plagas (CEDRSSA, 2019).

De acuerdo con Valencia (2016) las exportaciones nacionales de café compiten en un escenario con concentración de mercado, mismo que obliga al resto de los competidores a ser seguidores de precios, lo cual, aunado a otros factores, reducen el precio pagado a los caficultores. Cabe mencionar que esta problemática ocurre en un contexto de clara propensión de hacia la apertura comercial, sobre todo a partir del Tratado de Libre Comercio de América del Norte (TLCAN), por lo cual, dicho proceso se ha puesto en duda por no ofrecer los resultados esperados para la agricultura (Hernandez-Trillo, 2018; Valencia y Zetina, 2017).

Brasil

La caficultura es una actividad económica concentrada, principalmente, en tres estados de Brasil: Minas Gerais, Espirito Santo y Sao Paulo, los cuales generan 86% de la producción nacional (Florêncio de Almeida y Zylbersztajn, 2017) en la que participan 287 mil productores a lo largo de 1,800 ciudades, destacando por su capacidad organizativa llegando contar con la cooperativa más grande del mundo con 5000 miembros (Ministério da Agricultura, Pecuária e Abastecimiento [MAPA], 2016), así como por contar con planicies extensas y de pendientes moderadas para el cultivo del grano bajo sistemas de producción sofisticados, particularmente, de la variedad robusta; así como su tecnificación a pleno sol y mínima utilización de agua (Instituto Interamericano para la Agricultura [IICA], 2016).

Otras características importantes en el caso brasileño que lo diferencian del resto de países productores, especialmente, de América Latina, se observa en los conocimientos tecnológicos que han sido desarrollados, particularmente, para la producción nacional, así como en los rendimientos económicos obtenidos por los productores, quienes reciben entre 85 y 90 por ciento del precio final de venta (IICA, 2016).

Brasil es el principal productor y exportador de café a nivel mundial. En este sentido, resalta que, en 2018 del total de las exportaciones mundiales un 28.83% fueron de origen brasileño (ICO, 2020). Respecto a la conformación de su mercado interno, de acuerdo con Florêncio de Almeida y Zylbersztajn (2017), desde la desregulación económica de la industria del café, su producción está concentrada en 10 empresas con una cuota de participación de 74.4% frente a otras 1,400 empresas con las que compiten. De la misma manera, un 36% de las exportaciones de café verde y tostado se encuentran concentradas en cinco empresas.

Colombia

El cultivo de café en Colombia cubre 853 mil hectáreas de superficie aproximadamente, concentrada principalmente en cuatro Departamentos: Huila (16.97%), Antioquia (13.96%), Tolima (12.67%) y Cauca (10.86%) (Federación Nacional de Cafeteros de Colombia [FNC], 2021). Uno de sus principales diferenciadores es la Indicación geográfica Café Colombia reconocida por la Unión Europea en 2007, al igual que el término “café de Colombia” que es una marca de certificación registrada en Estados Unidos desde 1981 y en Canadá a partir de 1990 (IICA, 2016). Lo anterior, en conjunto con años de esfuerzo en la industria nacional lo han colocado como uno de los cafés arábica de mayor calidad en el mundo.

Como actividad económica representa una fuente de sustento directo para 563 mil familias, cuyos cafetos cuentan con sistemas de cultivo tradicionales y tecnificados, desde los cuales se realizan exportaciones al mercado internacional a cargo, principalmente, de la FNC (30%), empresas multinacionales (40%), organizaciones cooperativas (8%) y pequeñas empresas locales (Valencia, Duana y Hernández, 2017). Los puertos más importantes para las actividades de exportación son el de Buenaventura 67.91% y de Cartagena 28.62% (FNC, 2021).

Perú

La producción de café en Perú comprende 425,416 hectáreas distribuidas en aproximadamente 17 regiones, 67 provincias y 338 distritos en los que se involucran 223,482 familias y más de 2 millones de personas que dependen, directa e indirectamente, de la caficultura, de los cuales 95% poseen menos de 5 hectáreas; asimismo, 30% de los productores pertenecen a algún tipo de organización (Ministerio de Desarrollo Agrario y Riego [MIDRARI], 2021). El movimiento cooperativo, presente en 10 regiones cafetaleras, cuenta con almacenes, laboratorio de control de calidad, adaptación de variedades de café y una considerable capacidad instalada (Forumcafé, 2021).

A pesar de su importancia dentro de las actividades agrícolas peruanas, los productores enfrentan una crisis económica ocasionada por una caída en los precios, así como por la propagación de la roya en los últimos años que afectó a la mitad de la cosecha (Forumcafé, 2021). En cuanto a su participación en el mercado internacional, una tercera parte de sus exportaciones corresponden al café de especialidad, ubicándose como el segundo productor de café orgánico a nivel mundial después de México (Borjas-Ventura et al., 2020). Un 80 por ciento de las exportaciones totales se efectúa por medio de compañías exportadoras y 20% lo hace a través de las organizaciones de productores a las que pertenecen (MIDRARI, 2021).

III. Metodología

Para el análisis de la competitividad del café mexicano en el comercio internacional, se utilizaron los datos de café verde y tostado proporcionados por la Food and Agriculture Organization a través de su plataforma FAOSTAT para el periodo es 2000 - 2019, mismo que permite una menor pérdida de información respecto a los de Brasil, Colombia y Perú. A continuación, se presentan los índices empleados en la presente investigación.

Cuotas de exportación

A través de las cuotas de exportación (CMX) se compara el valor de las exportaciones de un sector o producto en un país, con el valor total de las exportaciones globales del mismo

Donde Xi representa el valor de las exportaciones nacionales del producto o sector i, mientras que Xmi indica el valor de las exportaciones mundiales del producto o sector i cuestión (Valencia y Zetina, 2016). A fin de no duplicar las exportaciones de café, se restaron de las exportaciones mundiales aquellas hechas por el país de análisis.

Indice de Vollarth o ventaja competitiva revelada (VCR)

El índice de Vollrath mide la competitividad al estimar la relevancia de las exportaciones e importaciones de un bien específico respecto a las exportaciones totales de un país determinado y a las exportaciones (e importaciones) totales del mismo producto a nivel mundial. En este sentido valores cercanos a cero o negativos indicarían una participación mínima en el mercado exterior (Valencia, Duana y Hernández, 2017). Es de destacarse que el indicador se encuentra dentro de los métodos más empleados para medir competitividad en el comercio internacional agrícola y también se le conoce con el nombre de ventaja de competitividad revelada (Vollrath, 1991). Su cálculo se expresa de la siguiente manera:

Donde VRE significa Ventaja Relativa de Exportaciones y VRI Ventaja Relativa de las Importaciones en su forma logarítmica para castigar bajos niveles de exportación e importación que darían como resultado un valor negativo:

Con X y M como exportaciones e importaciones respectivamente; el superíndice r se refiere al mundo menos el país de análisis (i), asimismo el subíndice n se refiere al comercio de todos los productos con excepción de la mercancía a. Dicho procedimiento permite evitar que se haga una doble contabilidad al distinguir entre el producto a nivel nacional y mundial, el comercio total del país de análisis y el comercio total del mundo (Vollrath, 1991). Los tres posibles resultados de acuerdo con diversos autores (Arias y Segura, 2004; Carrera y Bustamante, 2012; Ayala, Schwentesius, Gómez y Almaguer, 2008; Del Moral y Murillo, 2015; Maksymets y Lönnstedt, 2016; Meuly, Hurtado y Romero, 2015; Valencia, Duana y Hernández 2017) son los siguientes:

Con VRE > 0, VRI < 0; VCR > 0, el país muestra ventaja comparativa en las exportaciones de un producto y desventaja comparativa en las importaciones de éste. Que VCI < 0 puede sugerir que la demanda doméstica del bien es limitada o que el país revela ventajas comparativas para cubrir su mercado interno como posible resultado de la existencia de barreras comerciales y desincentivando la participación del mercado internacional para competir en la comercialización interna del producto.

Si VRE > 0, VRI > 0; VCR > o < 0, el país cuenta con ventajas comparativas en la exportación e importación del producto analizado. Contar con ventaja comparativa revelada en las importaciones (VCI > 0) puede indicar que sus importaciones son relativamente importantes para el comercio internacional, así como una posible triangulación en el comercio de ese bien, que el resto del mundo tiene ventajas comparativas para competir con la oferta doméstica de mercancías, o bien, una composición de estos factores.

Si VRE < 0, VRI > 0; VCR < 0, el país muestra desventaja comparativa respecto a la exportación y ventaja comparativa en sus importaciones. Los factores que pueden explicar esta combinación de resultados son: el país no compite en el comercio internacional con este producto, producción insuficiente para cubrir la demanda interna del producto y, por lo tanto, se satisface por el mercado internacional.

Con VRE < 0, VRI < 0; VCR < o > 0, indica desventaja comparativa para el país tanto en la exportación como en la importación de la mercancía en cuestión. Este resultado conlleva una situación ambigua respecto a los valores que toma debido a que un VCR positivo es señal de una participación limitada en el comercio internacional por parte del país y no una ventaja comparativa revelada.

IV. Resultados y discusión

Cuotas de Exportación de Café Verde y Tostado

Las exportaciones mexicanas de café verde son producto de un proceso coyuntural de libre mercado a nivel mundial cuyo principal demandante es Estados Unidos al que se envían 53.9% de éstas; otros destinos de importancia son algunos países de la Unión Europea, Japón, Cuba, Canadá y China (CEDRSSA, 2019) y las principales aduanas de donde parte su exportación son: Veracruz (60.9%) y Nuevo Laredo, Tamaulipas (17.7%) (Secretaría de Agricultura, ganadería, desarrollo Rural, Pesca y Alimentación [SAGARPA], 2018).

Para el caso brasileño, de acuerdo con la International Coffee Organization (2020) los principales destinos de las exportaciones de café verde para 2018 fueron: Alemania (17.7%), Estados Unidos (17.6%), Italia (10.0%) y Bélgica (7.2%) (FIRA, 2019). Por su parte, las exportaciones de café verde colombiano en 2019 encontraron como mayores consumidores a Estados Unidos (43.13%), Alemania (8.75%) y Japón (8.10%) (FNC, 2021). Finalmente, el aromático peruano tuvo mayor demanda en Estados Unidos (27.17%), Alemania (22.98%) y Bélgica (9.82%).

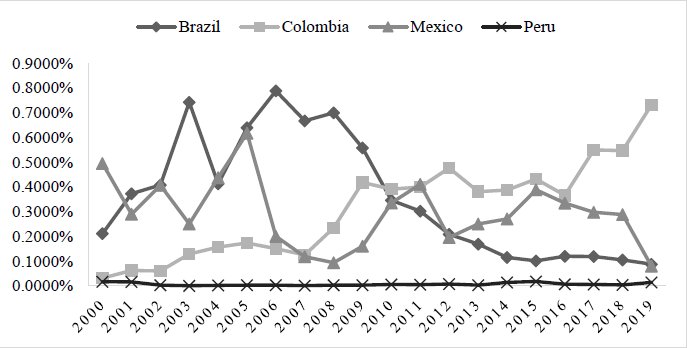

Los resultados obtenidos sobre las cuotas de exportación, señalan que la participación de las exportaciones mexicanas de café verde en el comercio internacional durante el periodo 2000 - 2019, mantienen una tendencia decreciente; lo cual es señal de pérdida de competitividad del cultivo mexicano en el mercado exterior con un claro declive a partir del año 2000 (8.24%) hasta 2019 (1.70%), sobre todo si se compara con el desempeño observado por parte de sus competidores en América Latina, de los cuales Brasil y Perú muestran una tendencia positiva, mientras que Colombia se mantiene cierta constancia en su cuota de mercado (Gráfica 1).

Fuente: Elaboración propia con información de FAO (2021).

Gráfica 1 Cuotas de exportación de café verde, 2000 - 2019 (Volumen en Porcentajes)

Desde la coyuntura internacional, lo anterior se puede explicar por un exceso de oferta en el mercado exterior, cuyo principal actor fue Vietnam al incrementar su producción en 57% durante 1999. Estos eventos provocaron que los inventarios de países importadores se incrementaran y, como consecuencia, los precios del café tuvieron variaciones importantes. Cabe señalar, que las oscilaciones en los precios internacionales se acompañan de cambios en los niveles exportación e ingreso para los productores (Deaton, 1999), lo cual afecta la elección de los agentes sobre permanecer o no en la industria (Salinas, 2004). Un episodio similar se presentó durante el año 2000 al generarse una sobreproducción, incremento en las exportaciones y un descenso en el nivel de precios. Lo anterior, aunado a la estructura comercial de las economías importadoras del grano, permitió que la pérdida de los productores se convirtiese en ganancias para las empresas transnacionales con mayor participación en el comercio de café, debido a que la contracción del precio no fue transmitida a los consumidores finales (Flores de la Vega, Bratescu, Martínez, Oviedo y Acosta, 2001). reduciéndose drásticamente su capacidad competitiva.

En suma, los resultados obtenidos revelan una tendencia decreciente en la capacidad exportadora del café verde mexicano para competir en el mercado internacional, así como la presencia de dos periodos que indican un cambio significativo en el nivel de competitividad del grano nacional. La misma situación se aprecia en cuanto al café tostado como se muestra en la Gráfica 2. Bajo esta presentación, los principales destinos del valor de las exportaciones de café mexicano durante 2018 quedaron concentradas casi en su totalidad por Estados Unidos con una demanda de 97.65% del valor de las exportaciones nacionales y Panamá como segundo principal comprador (1.16%) (FAO, 2021).

Fuente: Elaboración propia con información de FAO (2021).

Gráfica 2 Cuotas de exportación de café tostado, 2000 - 2019 (Volumen en Porcentajes)

En cuanto al valor de las exportaciones de café tostado brasileño, para el año 2019, resaltan Estados Unidos (26.01%), Argentina (20.33%), Paraguay (9.54%) y Japón (7.85%). Cabe señalar que Brasil ha fortalecido en gran medida su mercado interno colocándose como el segundo mayor consumidor a nivel mundial (IICA, 2016) lo cual le permite reducir, en buena medida, costos de transacción relacionados con colocar su producción en el mercado internacional.

Respecto al caso colombiano, los principales compradores fueron Estados Unidos (76.18%), Chile (3.30%) y Panamá (3.10%) (FAO, 2021). Los esfuerzos por colocar al café en los mercados internacionales son tales que durante el ciclo 2018/2019 exportaron 98.8% de su producción (FIRA, 2019). Por último, la demanda de café tostado peruano se ejerce desde Chile (50.30%), Estados Unidos (39.32%), Taiwán (5.03%) e Italia (3.40%) (FAO, 2021). En el proceso de exportación de café verde, Colombia ha sido el país que más se ha visto beneficiado por el comercio internacional. Lo anterior obedece, en buena medida al crecimiento en el consumo de café en el mercado estadunidense, del cual es el cuarto proveedor a nivel mundial, seguido por México.

Índice de Vollrath

De acuerdo con los resultados obtenidos para el índice de Vollrath, la competitividad del café mexicano presenta dos comportamientos. El primero, situado en el periodo 2000 - 2014, sugiere un bajo nivel de demanda en el mercado interno (VRI < 0), lo cual indica que hay un bajo nivel de penetración de competidores extranjeros en el mercado mexicano. En contraste, se observa una ventaja comparativa en las exportaciones del grano (VRE > 0), aunque a un nivel menor que Brasil, Colombia y Perú (Cuadro 1), con un claro declive después del periodo 2000 - 2007, que como se mencionó anteriormente, representó un escenario adverso para la caficultura nacional.

Cuadro 1 Índices de competitividad de café verde en el comercio internacional, 2000 - 2019

| Año | VRE | VRI | ÍNDICE DE VOLLRATH | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| BRA | COL | MEX | PER | BRA | COL | MEX | PER | BRA | COL | MEX | PER | |

| 2000 | 2.09 | 3.48 | 1.68 | 3.31 | -6.73 | N/D | -3.49 | N/D | 8.82 | N/D | 5.17 | N/D |

| 2001 | 2.11 | 3.66 | 1.10 | 3.52 | N/D | N/D | -2.61 | -6.46 | N/D | N/D | 3.71 | 9.98 |

| 2002 | 2.06 | 3.66 | 0.76 | 3.35 | -9.91 | N/D | -3.00 | -5.73 | 11.97 | N/D | 3.76 | 9.08 |

| 2003 | 1.85 | 3.61 | 0.57 | 3.11 | -9.33 | N/D | -2.48 | -7.34 | 11.18 | N/D | 3.05 | 10.5 |

| 2004 | 2.00 | 3.73 | 0.63 | 3.45 | -9.61 | -1.71 | -2.89 | -6.28 | 11.6 | 5.44 | 3.52 | 9.73 |

| 2005 | 2.04 | 3.77 | 0.42 | 3.05 | -6.97 | -0.21 | -6.25 | -2.67 | 9.01 | 3.98 | 6.67 | 5.72 |

| 2006 | 2.01 | 3.56 | 0.48 | 3.31 | N/D | -0.36 | -5.11 | -7.44 | N/D | 3.92 | 5.59 | 10.8 |

| 2007 | 1.95 | 3.53 | 0.54 | 2.94 | N/D | -1.56 | -5.08 | -6.82 | N/D | 5.09 | 5.62 | 9.76 |

| 2008 | 1.84 | 3.44 | 0.41 | 3.12 | N/D | -1.28 | -7.73 | -6.36 | N/D | 4.71 | 8.14 | 9.47 |

| 2009 | 1.88 | 3.32 | 0.51 | 3.09 | N/D | 0.46 | -5.36 | -6.5 | N/D | 2.86 | 5.87 | 9.6 |

| 2010 | 1.97 | 3.56 | 0.32 | 3.26 | N/D | 0.22 | -2.37 | -5.46 | N/D | 3.34 | 2.69 | 8.71 |

| 2011 | 1.95 | 3.52 | 0.52 | 3.37 | N/D | 0.52 | -2.56 | -6.42 | N/D | 3.01 | 3.09 | 9.79 |

| 2012 | 1.66 | 3.34 | 0.71 | 2.97 | -9.42 | 0.59 | -3.38 | -3.53 | 11.08 | 2.75 | 4.10 | 6.51 |

| 2013 | 1.66 | 3.60 | 0.45 | 2.75 | -7.02 | -0.37 | -2.98 | -5.73 | 8.68 | 3.98 | 3.43 | 8.48 |

| 2014 | 1.93 | 3.71 | 0.14 | 2.49 | -8.37 | -0.80 | -1.38 | -6.94 | 10.31 | 4.51 | 1.52 | 9.43 |

| 2015 | 1.90 | 3.78 | -0.07 | 2.17 | -8.4 | -1.81 | -1.24 | -6.07 | 10.3 | 5.59 | 1.17 | 8.25 |

| 2016 | 1.82 | 3.78 | -0.30 | 2.44 | -8.54 | -1.67 | -1.01 | -5.56 | 10.36 | 5.46 | 0.71 | 8.00 |

| 2017 | 1.61 | 3.74 | -0.10 | 2.31 | -5.18 | -1.05 | -1.77 | -5.5 | 6.79 | 4.79 | 1.67 | 7.81 |

| 2018 | 1.67 | 3.75 | -0.08 | 2.28 | -4.04 | 0.19 | -2.12 | -6.38 | 5.71 | 3.56 | 2.03 | 8.66 |

| 2019 | 1.83 | 3.78 | -0.28 | 2.15 | -6.52 | -0.05 | -1.54 | -6.32 | 8.35 | 3.83 | 1.26 | 8.47 |

N/D: la información no está disponible para esos años en la plataforma Faostat

Fuente: elaboración propia con datos de FAO (2021).

Por otro lado, entre 2015 - 2019, se observa una desventaja comparativa tanto en las exportaciones (VRE < 0) como en las importaciones (VRI < 0) del café verde mexicano, de lo cual se deduce una participación poco significativa en el mercado mundial y que se refleja en un índice de Vollrath cercano a cero y muy por debajo de sus competidores en América Latina, los cuales también han tenido un decrecimiento en su competitividad durante el periodo de análisis, aunque con un descenso más suave en comparación con México, cuya producción de café se encuentra en crisis.

Para comprender la situación adversa que atraviesa la caficultura mexicana es preciso señalar algunos elementos de gran relevancia acontecidos durante las últimas décadas. En primer lugar, se encuentra la decisión de eliminar al INMECAFÉ en 1989 bajo un contexto de apertura comercial, iniciado con la instauración del modelo neoliberal por medio de un grupo de reformas orientadas a la exportación sin regulación estatal y sujetas a las fuerzas del mercado que, en el caso de la industria del café, desembocaría en el cierre del INMECAFÉ definitivamente (Pérez-Pérez y Villafuerte-Solís, 2018) gracias a las presiones internacionales por parte de los principales países consumidores (Martínez, 1989).

Asimismo, a partir de la instauración del modelo neoliberal en 1982 (Valenzuela en Pérez y Villafuerte-Solís, 2018), el INMECAFÉ redujo progresivamente su participación en la captación del grano mexicano (Cuadro 2) a pesar de seguir fungiendo como organismo regulador de exportaciones. Por el contrario, el sector privado se posicionó como principal acopiador de café, llegando a captar 90.4% de la producción total.

Cuadro 2 Captación de café en México, 1982 - 1989

| Ciclo | Producción nacional | Captación | |

|---|---|---|---|

| % INMECAFÉ |

% Sector Privado |

||

| 1982 - 1983 | 5,947,826 | 43.5% | 56.5% |

| 1983 - 1984 | 6,482,609 | 36.9% | 63.1% |

| 1984 - 1985 | 5,752,174 | 40.2% | 59.8% |

| 1985 - 1986 | 6,267,391 | 33.3% | 66.7% |

| 1986 - 1987 | 6,652,170 | 33.9% | 66.1% |

| 1987 - 1988 | 6,521,800 | 9.6% | 90.4% |

| 1988 - 1989 | 7,177,000 | 16.8% | 83.2% |

Fuente: INMECAFÉ en Martínez (1989).

En concordancia con lo mencionado anteriormente, la estructura industrial del café mexicano no era la más apropiada para competir en un mercado global regido por la oferta y la demanda. Sus condiciones tecnológicas y productivas eran poco desarrolladas para la mayoría de los productores, quienes estaban localizados en zonas marginadas y de los cuales 71% eran minifundistas con menos de dos hectáreas, mientras que el proceso de transformación estaba a cargo de productores medianos y grandes, así como de cooperativas y asociaciones cuyos inventarios se complementaban con la producción de pequeños productores quienes con frecuencia sufrían oportunismo por parte de acopiadores e intermediarios (Martínez, 1989). Tras este evento, aparecieron desincentivos para continuar en la producción, principalmente falta de recursos para realizar inversiones en las fincas, por lo cual, algunas fueron abandonadas o vendidas (CDRSSA, 2018).

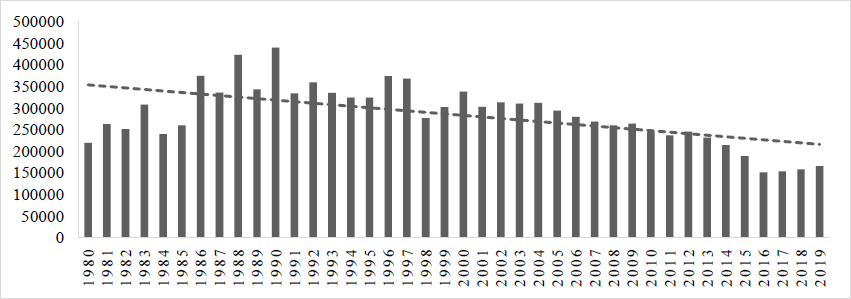

Durante el periodo 2012 - 2019 se presentó otro de los episodios de mayor trascendencia para la industria cafetalera mexicana, en el cual se agravó la caída de la producción hasta alcanzar mínimos históricos en cuatro décadas de crisis, especialmente en 2016 (Gráfica 3). Los efectos del cambio climático, disminución en las precipitaciones fluviales, caídas en los precios internacionales, periodos con exceso de oferta, así como el esparcimiento de la roya del café han afectado los niveles de producción con impacto que se refleja tanto en el volumen como en la calidad del aromático (CDRSSA, 2019).

Fuente: elaboración propia con datos de FAO (2021).

Gráfica 3 Producción mexicana de café verde, 1980 - 2019 (toneladas)

En conjunto, la desaparición del INMECAFÉ, la desregulación de la producción, el proceso de inmersión en el mercado internacional, el abandono y descuido de cafetales, las condiciones estructurales de la industria, el bajo consumo, al igual que el cambio climático y la propagación de plagas, ocasionaron que la producción en 2019, fuera 62% menor a la obtenida en 1990 y 51% respecto al año 2000 y dan cuenta, en buena medida, del decremento de la competitividad del café verde mexicano en el mercado internacional.

Con relación al café tostado, los resultados indican que la situación no es mejor. De acuerdo con los índices VRE, VRI y de Vollrath (Cuadro 3), la industria mexicana de café tostado tampoco juega un papel relevante en el exterior, al igual que Brasil y Perú; sin embargo, el caso de Brasil es especial dado que, como se mencionó anteriormente, cuenta con las condiciones tecnológicas y organizativas que le permiten procesar el grano, lo cual, aunado con un mercado interno sólido y creciente le han permitido ubicarse como el segundo consumidor de café a nivel mundial. Por tal motivo, su demanda interna permite amortiguar y explicar su desempeño en el comercio internacional. Perú, por su parte, mantiene una participación marginal en el mercado de sus principales compradores: Estados Unidos y Alemania.

Cuadro 3 Índices de competitividad de café tostado en el comercio internacional, 2000 - 2019

| Año | VRE | VRI | ÍNDICE DE VOLLRATH | |||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| BRA | COL | MEX | PER | BRA | COL | MEX | PER | BRA | COL | MEX | PER | |

| 2000 | -2.70 | -3.09 | -1.23 | -2.17 | -2.33 | -1.46 | -2.14 | -3.61 | -0.37 | -1.63 | 0.91 | 1.44 |

| 2001 | -2.30 | -2.26 | -1.70 | -2.18 | -1.75 | -0.03 | -1.98 | -2.76 | -0.55 | -2.23 | 0.28 | 0.59 |

| 2002 | -2.33 | -2.38 | -1.49 | -4.00 | -1.77 | 0.06 | -2.42 | -2.98 | -0.56 | -2.44 | 0.94 | -1.02 |

| 2003 | -1.89 | -1.58 | -1.99 | -5.37 | -2.55 | -0.64 | -2.33 | -2.70 | 0.67 | -0.93 | 0.34 | -2.67 |

| 2004 | -2.42 | -1.21 | -1.25 | -4.51 | -2.35 | -1.41 | -2.12 | -3.02 | -0.07 | 0.20 | 0.88 | -1.49 |

| 2005 | -2.03 | -1.30 | -0.91 | -4.20 | -2.52 | -0.88 | -2.11 | -2.89 | 0.48 | -0.41 | 1.20 | -1.30 |

| 2006 | -1.85 | -1.42 | -2.16 | -4.19 | -2.57 | -1.47 | -1.90 | -2.86 | 0.73 | 0.05 | -0.27 | -1.32 |

| 2007 | -2.02 | -1.59 | -2.59 | -4.91 | -2.51 | -1.32 | -1.93 | -3.11 | 0.48 | -0.27 | -0.66 | -1.81 |

| 2008 | -2.08 | -0.92 | -2.71 | -4.28 | -1.50 | -1.39 | -1.72 | -3.04 | -0.58 | 0.47 | -0.98 | -1.24 |

| 2009 | -2.33 | -0.34 | -2.26 | -4.30 | -0.85 | -0.88 | -1.82 | -2.94 | -1.48 | 0.54 | -0.44 | -1.36 |

| 2010 | -2.87 | -0.24 | -1.50 | -3.87 | -0.74 | -1.24 | -1.71 | -3.17 | -2.13 | 0.99 | 0.21 | -0.70 |

| 2011 | -3.06 | -0.23 | -1.30 | -4.09 | -0.41 | -1.07 | -1.67 | -2.89 | -2.65 | 0.84 | 0.36 | -1.20 |

| 2012 | -3.40 | 0.08 | -2.06 | -3.67 | -0.53 | -2.25 | -1.53 | -2.85 | -2.87 | 2.34 | -0.53 | -0.81 |

| 2013 | -3.62 | -0.12 | -1.86 | -4.63 | -0.70 | -4.07 | -1.38 | -2.35 | -2.91 | 3.96 | -0.49 | -2.28 |

| 2014 | -3.94 | -0.21 | -1.80 | -3.13 | -0.30 | -3.20 | -1.32 | -2.45 | -3.64 | 2.99 | -0.49 | -0.68 |

| 2015 | -4.07 | -0.16 | -1.59 | -3.02 | 0.20 | -2.97 | -1.21 | -2.41 | -4.26 | 2.81 | -0.39 | -0.61 |

| 2016 | -3.84 | -0.30 | -1.83 | -4.10 | -0.29 | -3.06 | -1.40 | -2.48 | -3.56 | 2.76 | -0.43 | -1.62 |

| 2017 | -3.89 | 0.11 | -1.97 | -4.11 | 0.07 | -2.70 | -1.37 | -2.56 | -3.96 | 2.81 | -0.61 | -1.54 |

| 2018 | -4.03 | 0.15 | -2.03 | -4.59 | -0.10 | -2.69 | -1.42 | -2.12 | -3.92 | 2.84 | -0.61 | -2.47 |

| 2019 | -4.17 | 0.44 | -3.35 | -3.47 | 0.12 | -2.88 | -1.35 | -2.08 | -4.28 | 3.31 | -2.01 | -1.38 |

N/D: la información no está disponible para esos años en la plataforma Faostat

Fuente: elaboración propia con datos de Food and Agricultural Organization (2021).

En contraste, Colombia ha ido incrementando su nivel de competitividad a lo largo del periodo de análisis (Gráfica 4) gracias a que es reconocido como uno de los mejores cafés del mundo y a la implementación de políticas exitosas que le han permitido incrementar su producción como el programa de renovación de cafetales (IICA, 2016). Como se señaló en párrafos anteriores, su principal socio comercial es Estados Unidos; sin embargo, abarca únicamente 4.52% de su demanda, compitiendo en este mercado directamente con México, quien provee 3.43% de los requerimientos de ese país (FAO, 2021).

Fuente: elaboración propia con datos de FAOSTAT (2019).

Gráfica 4 Índice de competitividad de Vollrath para las exportaciones mexicanas de café tostado (2000 - 2019)

El mercado internacional de café tostado implica la misma complejidad del café verde y añade, además, un elemento adicional: la participación de países desarrollados como competidores. De este hecho, se desprende mayor dificultad para los países productores, comúnmente en vías de desarrollo y que, con algunas excepciones, no cuentan con capacidad tecnológica ni suficiente demanda interna para procesar el grano y comercializarlo al interior o, en su caso, colocarlo en el mercado internacional. Además, las exportaciones de café tostado están concentradas en un 73% por parte en economías avanzadas como: Suiza (22.48%), Italia (14.81%), Alemania (12.78%), Francia (10.71%), Holanda (6.15%) y Estados Unidos (6.15%) (FAO, 2021).

Al centrar la atención en un nivel de análisis más concreto, subyacen las condiciones estructurales bajo las que se despliega la producción de café en México y que permiten comprender parte de su incipiente participación en el mercado internacional de café tostado. Entre éstas resaltan: altos costos de insumos y servicios, falta de capacitación y asistencia técnica, pérdida de fertilidad del suelo, infraestructura insuficiente para la producción, vejez o invalidez por enfermedad del productor, entre otras (Instituto Nacional de Estadística y Geografía [INEGI], 2017).

Bajo tales condiciones, aunado a los bajos niveles de escolaridad, los pequeños productores enfrentan altos costos de transacción para comercializar directamente sus productos en el mercado internacional como: desconocimiento de los trámites necesarios, estrictos requerimientos técnicos y fitosanitarios, así como dificultades para transportar su producción (INEGI, 2017). Por otro lado, los cafetales nacionales sufren una pérdida sostenida en sus niveles de productividad ocasionado, principalmente, por la avanzada edad de las plantas, presencia de variedades de baja producción que son propensas a enfermedades y rendimientos variables (CEDRRSA, 2019).

Las problemáticas señaladas previamente, generan una barrera de entrada al mercado exterior y con ello, se ven en la necesidad de acudir con acopiadores e intermediarios que, con frecuencia, manifiestan conductas oportunistas, las cuales son el principal problema de la caficultura a nivel mundial puesto que le permiten capturar al productor únicamente 10% del precio minorista (Hung Anh y Bokelmann, 2019). En general, bajo este escenario la producción y productividad de los cafetales en México ha disminuido a lo largo del tiempo y, en consecuencia, su competitividad en el mercado internacional tanto para el grano en verde como tostado.

Conclusiones y recomendaciones

El estudio de la competitividad a nivel internacional resulta de vital importancia en un contexto de apertura comercial. Los países compiten por factores de producción e ingreso de divisas por concepto de exportación. Es por ello por lo que intentan generar los incentivos necesarios y suficientes para atraer inversiones que coadyuven a que las mercancías generadas al interior sean colocadas en los mercados internacionales.

En este tenor, el café es una mercancía que compite por colocarse en el mercado mundial. Su producción y comercialización van en constante aumento durante los últimos años al punto de ubicarse como uno de los bienes más transables del mundo; sin embargo, atraviesa por un periodo de sobreoferta, lo cual ha generado que su precio internacional se mantenga a la baja. Para el caso particular del café mexicano, como se muestra en los resultados, se observa un decremento en su competitividad a lo largo del periodo de estudio (2000-2019). Entre los factores que contribuyen a ello se encuentran un escenario de competencia internacional cada vez más concentrado por Brasil, Vietnam, Colombia, Indonesia y Honduras, así como el surgimiento de nuevos competidores. Además, el precio del aromático ha sufrido caídas abruptas en diversos episodios durante el periodo de estudio, lo cual genera un desincentivo para que los caficultores incrementen su producción y que, en consecuencia, ha generado un decrecimiento de las exportaciones durante los últimos años.

Por otro lado, la caficultura mexicana enfrenta problemas en el mercado interno como el incremento de importaciones de café, una mayor competencia en el mercado de bebidas, vejez de los cafetales, baja productividad y plagas como la roya. A lo cual se suman las condiciones de marginación en que viven los productores, misma que dificulta se destine mayor inversión a los procesos de producción y exportación. Todos estos elementos coadyuvan en los resultados variables del nivel de competitividad en el mercado mundial desde el año 2000 hasta el 2014, llegando incluso a contar un desempeño poco relevante en el mismo a nivel de exportación durante los 2014 y 2015 en los que el índice de Vollrath presentó valores negativos.

Con la finalidad de mejorar la competitividad del café mexicano en el comercio mundial, es urgente implementar políticas que la conciban como una necesidad de mejorar en cada uno de los aspectos de la industria del grano. En este sentido, los apoyos al campo que destina principalmente la Administración Pública deben ser estratégicamente gestionados para asegurar el beneficio de los cafeticultores, por lo cual es necesario definir planes de capacitación y adiestramiento, así como la compra de maquinaria, equipo y materia prima que permita generar mayor eficiencia en la producción de los terrenos destinados a este grano, al tiempo que se mejora su calidad. De igual manera, se considera importante una mayor vinculación entre gobierno y productores para acceder a más mercados y así, diversificar los destinos de las exportaciones a fin de encontrar mercados menos competidos que puedan representar una oportunidad para el café mexicano. Finalmente, es necesario proteger a los productores de ciertas externalidades por medio de la adquisición de coberturas de riesgos con la finalidad de cubrirlos ante fluctuaciones en los precios internacionales y de amenazas que conllevan la aparición de plagas. Finalmente, con este estudio se abren nuevas líneas de investigación, al comprobar que es necesario analizar desde diferentes aristas la competitividad a nivel internacional para cada producto, a fin obtener elementos más específicos que ayuden al desarrollo de estrategias particulares.

nueva página del texto (beta)

nueva página del texto (beta)