Clasificación JEL: E30, E32, E63.

Introducción

Hacia fines del decenio de los noventa del siglo pasado la economía chilena se desaceleró significativamente. Si entre 1988 y 1998 el crecimiento promedio alcanzó 7.8% anual, durante el periodo poscrisis asiática la tasa de crecimiento promedio fue de sólo 3.7%. Las causas de esta desaceleración son motivo de un intenso debate; algunos subrayan el estancamiento del proceso de reformas económicas y otros destacan el coletazo de una serie de choques externos que afectaron a Chile. Sin embargo, junto con la desaceleración del crecimiento, la economía chilena experimentó una gran reducción en su volatilidad macroeconómica, medida esta última por la desviación estándar del crecimiento del PIB. La pregunta que nos hacemos en esta investigación es justamente qué factores explican la reducción en la volatilidad del crecimiento del PIB desde finales del decenio de los noventa. Nuestros candidatos son las modificaciones que se hicieron en la política cambiaria y la política fiscal.

Más precisamente, este artículo investiga empíricamente el papel que tuvieron la introducción del régimen de flotación cambiaria en septiembre de 1999 y la regla de superávit estructural que nació a comienzos de 2000 en la suavización del ciclo económico chileno.1 Los resultados de esta investigación muestran que ambos cambios institucionales han tenido un efecto significativo en reducir la volatilidad de la economía chilena.

El trabajo está organizado como sigue. La sección I describe el comportamiento de la volatilidad macro chilena desde fin de los años ochenta. A su vez, revisa qué nos dice la teoría respecto a la relación entre régimen cambiario, política fiscal y volatilidad macroeconómica. Luego, la sección II analiza, a nivel teórico, los determinantes de la volatilidad macro de una economía. La sección III presenta un análisis econométrico formal y la sección IV analiza los principales resultados. La sección V realiza otro análisis mediante la metodología de vectores autorregresivos (VAR) que complementa los resultados obtenidos en las secciones previas. Al final se presenta las conclusiones.

I. Hechos e hipótesis

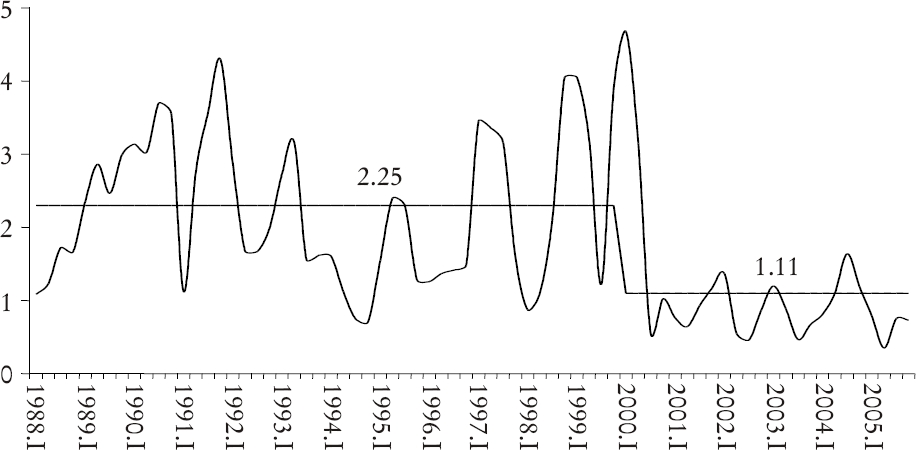

La volatilidad de una economía, medida usualmente como la desviación estándar del crecimiento del PIB, es un determinante fundamental del crecimiento económico de un país. Mayor volatilidad se asocia con una mayor incertidumbre, la cual, a su vez, frena la inversión y con ello el crecimiento económico. Desde fines del decenio de los ochenta la economía chilena ha presentado significativas fluctuaciones en sus niveles de volatilidad macroeconómica, tal como se puede apreciar en la gráfica 1. Las cifras muestran que la volatilidad macroeconómica ha caído significativamente desde fines del decenio de los noventa. En realidad, la desviación estándar del crecimiento del PIB promedió 2.25% durante el periodo 1988-1999, mientras que para el periodo 2000-2005 se redujo a sólo 1.11%. Es decir, la volatilidad de la economía se redujo prácticamente a la mitad ¿Qué factores explican este cambio?

Fuente: Elaboración propia.

Gráfica 1 Volatilidad de la economía chilena (1988-2005). (Desviación estándar en cuatro trimestres del crecimiento del PIB)

La frecuencia y magnitud de los choques a que está expuesta una economía son un determinante clave de su volatilidad macro; mientras mayor sea la magnitud y volatilidad de los choques, mayor será la inestabilidad macroeconómica de la economía. Sin embargo, resultan también fundamentales los mecanismos de ajuste con que cuenta una economía para suavizar los efectos que tengan dichos choques en el ciclo económico. Por en de, para explicar los cambios en la pauta de volatilidad que presenta Chile durante los dos pasados decenios es necesario describir primero el tipo de choques y la magnitud con que éstos han gol pea do a la economía chilena. Segundo, se requiere analizar qué cambios institucionales son responsables de que la economía chilena cuente con mejores mecanismos de suavización del ciclo. Al respecto, dos son los candidatos: la instrumentación de un sistema cambiario flotante en septiembre de 1999 y la introducción de la regla de superávit estructural en 2001.

1. Choques externos

Entre 1988 y 2005 la economía chilena creció a una tasa promedio de 6% anual. Sin embargo, detrás de esta cifra se esconden dos periodos con marcadas diferencias. Entre 1988 y 1998 el crecimiento promedio anual del producto alcanzó 7.8%, mientras que en los pasados siete años, poscrisis asiática, la tasa de crecimiento anual bordea el 3.7% promedio. Las causas de esta desaceleración son motivo de un intenso debate; algunos subrayan el estancamiento del proceso de reformas económicas y otros destacan el coletazo de una serie de choques externos que afectaron a Chile, los cuales son resumidos en el cuadro 1.

Cuadro 1 Choques externos (1997-2005)

| Evento | Fecha |

| Crisis y devaluación en Tailandia | Julio de 1997 |

| Devaluación y cesación de pagos en Rusia | Julio de 1998 |

| Ataque especulativo y devaluación en Brasil | Enero de 1999 |

| Fin de burbuja tecnológica en los Estados Unidos | Marzo de 2000 |

| Ataque especulativo y devaluación en Turquía | Enero de 2001 |

| Problemas políticos, ataque especulativo, problema de sostenibilidad de la deuda en Argentina | Febrero de 2001 |

| Ataque a Torres Gemelas en los Estados Unidos | Septiembre de 2001 |

| Escándalos contables en los Estados Unidos | Diciembre de 2001 |

| Devaluación y cesación de pagos en Argentina | Diciembre de 2001 |

| Incertidumbre sobre insostenibilidad de la deuda pública de

Brasil Elecciones en Brasil |

Mayo-octubre de 2002 |

| Choques sobre el precio del petróleo | 2003-2005 |

Fuente: Elaboración propia, Massad (2003a y 2003b) y Céspedes et al (2005).

En julio de 1997 se produjo la devaluación del baht tailandés y, con ello, el comienzo de la crisis asiática. En los meses siguientes otros países del sudeste asiático se vie ron obligados a depreciar su moneda. Luego, la cesación de pagos y devaluación en Rusia de mediados de 1998, que repercutió en Brasil en el último trimestre del año y forzó la devaluación del real a comienzos de 1999, llevaron a un drástico cambio en la percepción de los riesgos asociados a los mercados emergentes. En marzo de 2000 reventó la burbuja de precios de acciones tecnológicas en los Estados Unidos, con la consecuente desaceleración de dicha economía. Por su parte, en 2001 hubo ataques a los regímenes cambiarios de Turquía y Argentina, que desencadenaron grandes devaluaciones, crisis económicas y cesación de pagos externos en el caso de Argentina. Luego, en septiembre y diciembre de 2001 vinieron los ataques terroristas a las Torres Gemelas y los escándalos contables en los sal dos de grandes empresas estadunidenses, respectivamente.

En la segunda mitad de 2002 la preocupación de los mercados se volcó sobre la sostenibilidad de la deuda pública de Brasil y la incertidumbre res pecto al manejo que tendrían las autoridades que serían elegidas a fines de 2002. Más recientemente, la incertidumbre asociada al conflicto bélico entre los Estados Unidos e Irak y el efecto devastador de una serie de huracanes que afectaron los pozos petroleros del Golfo de México provocaron grandes incrementos en el precio del petróleo. Por supuesto, el panorama externo cambió muy favorablemente a partir de 2003 con la recuperación de la economía estadunidense y el di na mismo de China, que afectaron positiva mente el precio de las mercancías.

A través de diferentes canales, los eventos externos resumidos en el cuadro 1 afectaron con diferente grado de intensidad a la economía chilena durante el periodo 1997-2005. Estos choques externos debiesen haber afectado tan to el crecimiento económico como la volatilidad de la economía. Sin embargo, si bien los efectos en el crecimiento resultan claros, la volatilidad tuvo un comportamiento contrario al esperado. La mayor concentración de choques debió haber incrementado —presumiblemente— la volatilidad de la economía. Pero la volatilidad cayó. ¿Cómo explicamos el cambio en la pauta de volatilidad? Esto nos lleva a buscar la explicación de la mayor estabilidad del segundo periodo en cambios institucionales internos. Dos son los candidatos al respecto.

2. Cambios institucionales

A partir de 1999, en parte como reacción a las secuelas de la crisis asiática, Chile efectúo dos importantes cambios económico-institucionales: la adopción de un régimen de flotación cambiaria en septiembre de 1999 y el anuncio a comienzos de 2000 de que a partir de 2001 las decisiones de gasto del gobierno central se regirían por una regla de superávit estructural. Podemos conjeturar que estos cambios institucionales contribuye ron a disminuir la volatilidad de la economía chilena desde 1999. Antes de realizar un análisis econométrico formal para verificar esta hipótesis, revisaremos qué nos dicen las pruebas respecto a la relación entre sistema cambiario, política fiscal y volatilidad macroeconómica.

a) Sistema cambiario y volatilidad macro. Existe bastante consenso —avalado por sólidos resultados empíricos— en que el régimen cambiario más adecuado para economías pequeñas, abiertas y dependientes de la exportación de mercancías es la flotación. El clásico argumento en favor de la flexibilidad se basa en Friedman (1953) y consiste en que si los precios internos se mueven lentamente es más rápido y menos costoso ajustar el tipo de cambio nominal en respuesta a un choque que requiera un ajuste en el tipo de cambio real. Con ello, un régimen cambiario flexible permite amortiguar choques reales, como caídas en el precio del cobre. Ello contribuye a la estabilidad macroeconómica y potencia el crecimiento de los países, como se muestra en una serie de trabajos recientes.2 Por su parte, un esquema de metas de inflación (como el que impera en Chile desde 1991) y un merca do profundo de derivados permiten soslayar los principales costos atribuidos a la flotación.

Durante su historia, Chile ha utilizado casi todos los sistemas cambiarios existentes. Después de un periodo de tipo de cambio fijo entre julio de 1979 y mayo de 1982, el resto de los decenios de los ochenta y noventa se caracterizaron por ser periodos de tipo de cambio reptante, basado en una regla de paridad de poder de compra y con una banda dentro de la cual se podía mover libremente. Sin embargo, a partir de 1998 comenzaron los problemas. Hubo tres rondas de presiones extremas sobre el peso. El primer episodio coincidió con la crisis asiática. El segundo fue consecuencia del contagio de Brasil. El tercer ata que contra el peso se desarrolló después de la crisis rusa en agosto de 1998 y continuó hasta mediados de septiembre. Entonces, la contracción monetaria que aplicó el Banco Central con el fin de defender el peso llevó las tasas de interés a niveles sin precedentes y generó una gran crisis de liquidez que tuvo consecuencias nefastas para el crecimiento. Finalmente, en septiembre de 1999 se anunció la eliminación de la banda cambiaria, dando así inicio a la flotación. En este régimen el tipo de cambio lo determina el mercado y el Banco Central sólo intervendría en el mercado cambiario en circunstancias excepcionales.3

Desde entonces, la volatilidad del tipo de cambio nominal ha aumenta do, lo que ha ce más difícil predecir lo. Sin embargo, la volatilidad del crecimiento económico, tal como vimos en la gráfica 1, se ha reducido, y es to a pesar de que el periodo posterior a septiembre de 1999 concentra buena parte de los choques de los decenios recientes, como se mostró en el cuadro 1.

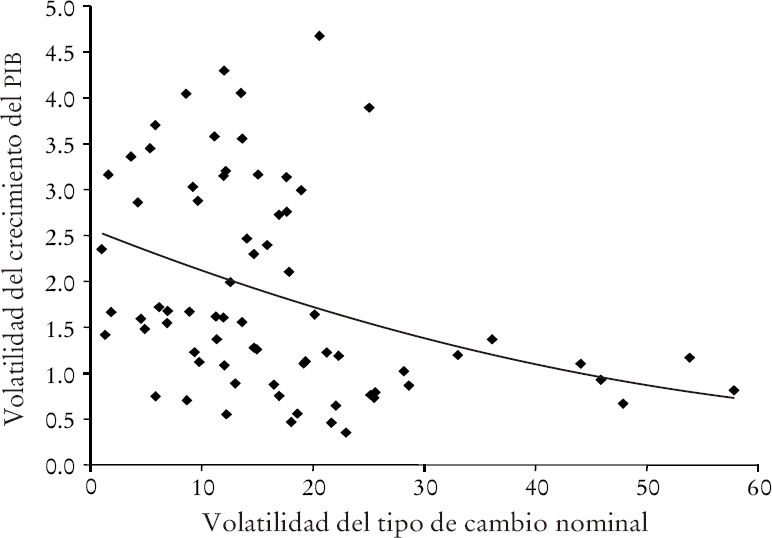

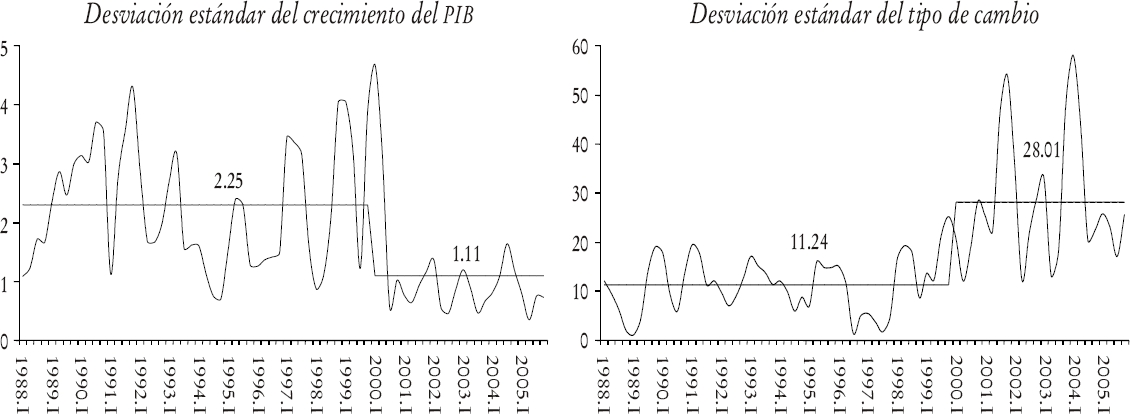

¿Existe alguna relación entre la flexibilidad cambiaria y la estabilidad de la economía chilena? La gráfica 2 nos da un primer indicio. Allí se puede observar una marcada correlación negativa entre la volatilidad del tipo de cambio nominal y la volatilidad del crecimiento del PIB. En realidad, el coeficiente de correlación es de −0.35. Esto es, periodos de menor volatilidad cambiaria están asociados con mayor inestabilidad del crecimiento. Además, la gráfica 3 nos muestra que el periodo anterior a 1999 se caracteriza por una baja volatilidad cambiaria y alta volatilidad del crecimiento del producto. Esto es justamente lo contrario a lo observado en el periodo posterior a 1999: mientras la volatilidad cambiaria prácticamente se triplicó, la volatilidad de la economía disminuyó casi a la mitad.

Fuente: Elaboración propia.

Gráfica 2 Volatilidad del tipo de cambio y volatilidad del PIB (1988-2005). (Desviación estándar, cuatro trimestres)

Fuente: Elaboración propia.

Gráfica 3 Volatilidad del tipo de cambio y volatilidad del PIB (1988-2005)

Esta sencilla inspección de los datos sugiere que la volatilidad cambiaria, inherente a los regímenes cambiarios más flexibles, puede haber contribuido en algo a la estabilidad macroeconómica. En la sección III verificamos formalmente esta hipótesis por medio de un análisis econométrico.

b) Política fiscal y volatilidad macro. A comienzo de 2000 se anunció que a contar de 2001 las decisiones de gasto del gobierno central se regirían por la regla de superávit estructural (RSE).4 Dicha regla apunta a asegurar un superávit anual de 1% del PIB, considerando los ingresos estructurales —medidos como los ingresos tributarios ajustados por el ciclo económico— y un precio del cobre de mediano plazo. El equilibrio estructural del sector público re fleja, por en de, el sal do presupuestario que hubiese existido en el gobierno central si la economía se hubiera ubicado en su trayectoria de mediano plazo. Refleja el monto que los ingresos y gastos fiscales alcanzarían si el producto estuviese en su nivel potencial y el precio del cobre fuese el de mediano plazo.

Esta regla es públicamente anunciada y verificable, por lo que proporciona un ancla de credibilidad a la política fiscal. Además, da espacio para que existan políticas estabilizadoras del ciclo económico. Por construcción, la regla es de carácter contracíclico, ya que permite la operación de estabilizadores automáticos. Esto es, mientras los ingresos fiscales fluctúan con el ciclo económico, la expansión del gasto es más suave, siguiendo la evolución de la capacidad productiva de la economía. Esto asegura que el gasto no se expanda ni contraiga de manera excesiva en la fa se expansiva o recesiva del ciclo, respectivamente.5

Así, la RSE debería haber contribuido a reducir la volatilidad de la economía chilena, da do su carácter contra cíclico. Tal como se observa en la gráfica 1, la volatilidad de la economía se ha reducido significativamente desde la introducción de la regla. Sin embargo, requerimos un análisis econométrico formal para investigar el verdadero efecto de la RSE en la estabilidad macro de la economía chilena.

II. Volatilidad macro: aspectos conceptuales

El intento por entender la drástica reducción de la volatilidad del crecimiento de la economía estadunidense desde mediados del decenio de los ochenta —llamada a veces la “gran moderación”— ha sido el punto de partida de mucho de los estudios de volatilidad. Entre los trabajos pre curso res están los de Kim y Nelson (1999) y McConnell y Perez-Quiros (2000), quienes identifican un quiebre en la volatilidad del crecimiento de la economía de los Estados Unidos. Posteriormente, los trabajos de estos autores estimularon una explosión de la bibliografía que caracteriza y busca las causas de la declinación de la volatilidad de la economía de los Estados Unidos.6 Dichos estudios identifican una reducción en la volatilidad de los choques de términos de intercambio, una menor volatilidad de la inflación, de la inversión y del gasto del gobierno como las principales causas.

Otro grupo de trabajos empíricos se ha enfocado en el estudio específico de la relación entre la elección de sistema cambiario y la volatilidad macroeconómica para un panel de países en desarrollo, como Broda (2001), Edwards y Le vi-Ye ya ti (2003) y Larraín (2005). Los resultados de estos trabajos muestran que los sistemas cambiarios flexibles aíslan de mejor manera la economía de choques reales y, con ello, contribuyen a reducir la volatilidad macroeconómica.7 Sin embargo, a nivel teórico, son pocos los trabajos que pueden ser usa dos como guía clara para modelar las variables que debiesen ser incluidas como determinantes de la volatilidad en un análisis econométrico. Por en de, a modo de especificar un modelo verificable que explique los determinantes de la volatilidad macro, complementamos la bibliografía empírica existente respecto a la volatilidad con la teoría del crecimiento económico.

Muchas de las variables que afectan el crecimiento económico de un país afectan también su volatilidad macro, es to es, la volatilidad del crecimiento. En algunos casos, son los segundos momentos de dichas variables los que influyen en la volatilidad de la economía. Por su par te, una especificación adecuada del modelo debería descartar variables que afectan el crecimiento económico, pero que a priori no debieran influir la volatilidad macro de una economía, tal como es el caso de las variables educacionales y de capital humano.

Una variable que la bibliografía empírica identifica como determinante del crecimiento económico y que, a la vez, influye en la volatilidad de una economía es la apertura comercial. El efecto de una mayor apertura comercial en la volatilidad de una economía es ambiguo. Esto depende de si el ciclo económico del país de que se trate está o no en sincronía con el ciclo de sus socios comerciales. Si lo está, una mayor apertura comercial exacerbará las fluctuaciones del producto, incrementan do su volatilidad macro. En el caso contrario en que existe una correlación negativa entre los ciclos del país y los de sus socios comerciales, una mayor apertura comercial pro duce efectos estabilizadores en las fluctuaciones del producto, reduciendo así la volatilidad de la economía. A nivel empírico, muchos de los estudios del tema encuentran que un incremento en el grado de apertura comercial de un país incrementa la volatilidad del producto, en particular en las economías en desarrollo (Bejan, 2004; Easterly et al, 2001, y Kose et al, 2003).

Por su par te, existen variables que afectan el crecimiento económico y cuya volatilidad contribuye a generar dispersión en el crecimiento del producto, es decir, variables cuyo nivel influye en el crecimiento y cuyo segundo momento afecta la volatilidad del crecimiento. Entre ellas están el crecimiento de los términos de intercambio y de la inversión y las condiciones monetarias.

El cambio de los términos de intercambio refleja el coletazo de choques externos en la economía. Un crecimiento de la proporción de intercambio contribuye positivamente al crecimiento económico. Por lo contrario, una caí da en los términos de intercambio afecta negativamente al crecimiento. Por en de, si la variación en los términos de intercambio se torna más volátil, también lo hará el crecimiento económico. Esto debido al efecto en la volatilidad de los volúmenes importa dos y exportados y a la incertidumbre que genera. Por en de, la volatilidad del crecimiento de los términos de intercambio debería ser incluida como determinante de la volatilidad macro de una economía. A su vez, existe un efecto directo positivo entre el crecimiento de la inversión y el crecimiento del producto. Al igual que el caso de la proporción de intercambio, mayor (menor) crecimiento de la inversión afectará positivamente (negativamente) el crecimiento del producto. Por en de, podemos establecer que la volatilidad del crecimiento de la inversión es un determinante de la volatilidad del crecimiento del PIB.

Por último, sabemos que en presencia de rigideces de precios la volatilidad de las condiciones monetarias contribuye a generar volatilidad económica. Por en de, la volatilidad del crecimiento del dinero debiese incluir se como determinante de la volatilidad macroeconómica de un país. El marco conceptual anterior, basado en la bibliografía de crecimiento económico, nos da una especificación base para modelar los determinantes de la volatilidad macro de una economía. Así, partiendo de un modelo que incluya las variables antes menciona das, agregamos otras dos variables que pudiesen ser también importantes determinantes de la volatilidad de la economía chile na: la regla de superávit estructural y la flexibilidad del sistema cambiario. La significación de dichas variables será verificada empíricamente en las siguientes secciones.

III. Análisis empírico

En esta sección estudiamos formalmente si la flexibilidad cambiaria y la Introducción de la regla de superávit estructural efectivamente permitieron disminuir la volatilidad de la economía chilena. Para ello, realizamos un análisis de regresión tradicional. Dada la disponibilidad de información estadística, utilizamos datos trimestrales para el periodo 1988-2005. Estimamos una regresión entre la volatilidad del crecimiento del PIB como variable dependiente, y una serie de variables de control que la bibliografía empírica identifica como determinantes de la volatilidad macroeconómica.

Así, nuestra medida de volatilidad macroeconómica es la variación del crecimiento del PIB respecto a su tendencia central. Existen varias maneras de medir la volatilidad, sien do las medidas más comunes la desviación estándar y el coeficiente de variación. La desviación estándar mi de cuán ale ja das están las observaciones del promedio, y el coeficiente de variación se define como el cociente entre la desviación estándar y la media aritmética. En este trabajo utilizamos como medida de volatilidad macroeconómica la desviación estándar del crecimiento del PIB, calcula da en ventanas de cuatro trimestres. Existen varias razones que justifican esta elección.

En primer lugar, las medidas de dispersión deben ser siempre positivas. En el caso de la desviación estándar ello está garantiza do. Sin embargo, en el caso del coeficiente de variación se requiere que la media de la variable por analizar tenga un valor positivo. Si la variable toma valores positivos y negativos el coeficiente de variación no tiene sentido por que puede ocurrir que la media que de compensada por los valores positivos y negativos y no refleje el tamaño de la variable.8 Justamente esto ocurre con nuestras observaciones para 1998-1999, en que se mezclan trimestres con crecimiento positivo y negativo.

En segundo lugar, puede ocurrir que la media aritmética tienda a 0, en cuyo caso el valor del coeficiente de variación tiende a in finito. En este caso, el uso de este estadígrafo no entrega información adecuada que permita sacar conclusiones estadísticamente correctas. Esto sucede justamente con las observaciones del primer y cuarto trimestre de 1999, en los que el crecimiento promedio del PIB (de la ventana correspondiente) alcanza valores cercanos a 0 y, por en de, el coeficiente de variación experimenta un enorme salto. Por último, existe una serie de trabajos que han utilizado la desviación estándar como indicador de volatilidad económica, como Ramey y Ramey (1995), Ferranti et al (2000), Rodrik (2001), Blanchard y Simon (2001), y Levy-Yeyati y Sturzenegger (2003), entre otros.

Entre las variables de control se incluye: una medida de apertura de la economía (medida como la suma de las exportaciones más importaciones como porcentaje del PIB); la dispersión del crecimiento de los términos de intercambio como proxy de la volatilidad de los choques externos que enfrenta la economía; la volatilidad del crecimiento de la inversión, y la volatilidad del crecimiento del agregado monetario M1A real (rezagado un periodo) como proxy de la volatilidad de las condiciones monetarias.

Junto con las variables anteriores, incluimos un variable ficticia o dicotómica (dummy) (D SE ) que toma el valor 1 durante el periodo en que ha regido la regla de superávit estructural y 0 en el resto del periodo muestral. Se incluye, además, un índice de flexibilidad cambiaria, variable continua que toma valores entre 0 y 1, en que 1 es el valor para la máxima flexibilidad. A continuación detallamos la manera en que se construye este índice de flexibilidad cambiaria.

Índice de flexibilidad cambiaria

Para la construcción de la variable de flexibilidad cambiaria seguimos la metodología utilizada por Bofinger y Wollmershaeu ser (2001), utilizada también por Morandé y Tapia (2002). Considérese la siguiente definición:

R t tiene la ventaja de ser una variable continua para medir flexibilidad cambiaria, en contraste con las variables binarias que clasifican el régimen cambiario en fijo o flexible. Para efectos de nuestro análisis esta característica es decisiva, dado que la flotación y la RSE se adoptan con poca distancia en el tiempo. R t toma valores entre −1 y 1 y mide el grado en que la autoridad interviene en el mercado cambiario por medio del manejo de las reservas internacionales con el propósito de influir en la tendencia que sigue el tipo de cambio nominal. Si el índice toma el valor de 1 o −1, el Banco Central está activamente acumulando o perdiendo reservas, lo cual podemos interpretar como un intento por influir la tendencia del tipo de cambio nominal. Esto es congruente con la definición de “flotación manejada” entrega da por el Fondo Monetario Internacional. Por lo contrario, si el valor del índice es cercano a 0, significa que entre t = 0 y t = n el Banco Central acumuló y desacumuló reservas mensualmente, por lo que podemos suponer que no intentó manejar la tendencia del tipo de cambio nominal. Esto coincide con la definición del “flotación libre” del Fondo Monetario Internacional. Así, mayor será la flexibilidad cambiaria mientras más cerca de 0 esté el índice. La gráfica 4 nos muestra la evolución del índice anterior para el periodo 1988-2005, considerando una ventana de 12 meses.

Fuente: Elaboración propia con base en Bofinger y Wollmershaeuser (2001).

Gráfica 4 Índice de flexibilidad cambiaria para Chile (1988-2005). (Enero)

Durante la mayor parte del decenio de los noventa el índice se encuentra cercano a 1, lo cual refleja una acumulación considerable de reservas y, con ello, el intento del Banco Central de depreciar el tipo de cambio. Luego, durante los años 1998-1999, en plena crisis asiática, el índice se aproxima a −1, lo cual muestra el intento de la autoridad por prevenir una violenta depreciación del tipo de cambio nominal. Así, según este índice, durante el decenio de los noventa, el régimen cambiario imperan te en Chile fue de flotación manejada, en que el Banco Central intentó influir la tendencia del tipo de cambio nominal, utilizando las reservas. Sin embargo, a partir de septiembre de 1999, mes en el cual comenzó el periodo de flexibilidad cambiaria imperante hasta hoy, el índice se ubica cercano a 0.

Si bien el índice anterior describe de manera adecuada la flexibilidad que ha tenido el régimen cambiario chileno durante el periodo 1988-2005, no es posible incluir lo directamente en nuestro análisis econométrico. Esto pues, ambos extremos del índice (−1 y 1) indican mayor rigidez del sistema cambia rio, por lo que la interpretación del coeficiente del índice sería muy difícil. Dado que nuestro objetivo es investigar si la flexibilidad cambiaria tiene un efecto suavizador en el ciclo económico, necesitamos una variable cuyo valor crezca con el grado de flexibilidad del régimen cambiario. Esto porque para el propósito del análisis es irrelevante si el manejo de la flotación es para depreciar o apreciar el tipo de cambio nominal. Para resolver el problema, normalizamos el índice R t de la siguiente manera:

De esta forma

Así, la regresión estimada es de la siguiente forma:

en la que

en que Open

t

es la apertura comercial que presenta la economía en el periodo

IV. Resultados

Los resultados que revelan la relación entre la operación de una regla de superávit estructural para el manejo de la política fiscal, la flexibilidad cambiaria y la volatilidad macroeconómica de la economía chilena se presentan en el cuadro 2. De acuerdo con los resultados del cuadro 2, la volatilidad de la inversión, del crecimiento de los términos de intercambio y de las condiciones monetarias afectan positiva y significativamente la volatilidad de la economía chilena. Asimismo, una mayor apertura comercial se asocia con una mayor volatilidad del crecimiento del PIB. Este último resultado está en línea con la evidencia aportada por Easterly et al (2001), Kose et al (2003) y Bejan (2004). De ello, sin embargo, no puede concluirse que la autarquía comercial sea la mejor estrategia de desarrollo para el país. Esto pues la evidencia empírica que respalda la idea de que la apertura contribuye mucho al crecimiento de los países es extensa y concluyente; países más abiertos al comercio permiten una mejor asignación de recursos, un mejor aprovechamiento de las economías de escala, mayor competencia y mayor difusión de nuevas tecnologías en sus economías.9

Cuadro 2 Regresión para la volatilidad macroeconómica de Chilea. (Variable dependiente: volatilidad del crecimiento del PIB)

| Variable | Coeficiente | Error estándar |

| Apertura comercial | 0.029** | 0.014 |

| Volatilidad del crecimiento de los términos de intercambio | 0.044** | 0.022 |

| Volatilidad del crecimiento de la inversión | 0.111*** | 0.022 |

| Volatilidad del crecimiento del M1A real (−1) | 1.160*** | 0.026 |

| Ficticia del superávit estructural | −0.752** | 0.302 |

| Índice de flexibilidad cambiaria | −1.561*** | 0.369 |

| R 2 | 0.67 | |

| R 2 ajustado | 0.63 |

*, **, *** indican significación a 10, 5 y 1%, respectivamente.

a Constante incluida pero no presentada.

Sin embargo, desde la perspectiva de este trabajo los resultados más interesantes tienen relación con la Introducción de la regla para el manejo de la política fiscal y con la flexibilidad del régimen cambiario. De acuerdo con nuestras estimaciones, tan to la introducción de la regla de superávit estructural como la adopción del régimen de flotación redujeron significativamente la volatilidad anual en el crecimiento de la economía chilena. Esto con cuerda con las estimaciones empíricas presenta das en Larraín (2005) para un conjunto de 147 países en desarrollo en el periodo 1975-2000.

Cuantitativamente, el RSE redujo en 0.75 puntos la desviación estándar del crecimiento, y la flotación cambiaria tiene el potencial de reducir en hasta 1.56 puntos la misma medida de volatilidad macro. Pre ci san do, la desviación estándar promedio del periodo anterior a la RSE (1988-2000) era de 2.26, de modo que el sólo efecto de introducir la RSE permite reducir, de acuerdo con esta estimación, 33% de la volatilidad del crecimiento del PIB. Para calcular el efecto preciso de la flotación el análisis es un poco más complejo: debe considerar se la diferencia entre el valor del índice en el periodo de flexibilidad, en comparación con el periodo de mayor rigidez cambiaria; esta diferencia es de 0.35, lo que considerando el valor del coeficiente (−1.56) permite concluir que la flotación contribuyó a reducir la volatilidad del crecimiento del PIB en 25%. En conjunto, ambas medidas son responsables de haber reducido la volatilidad del crecimiento del PIB en nada menos que 58%, lo que es en sí una aportación muy significativa.

Sin embargo, las estimaciones anteriores podrían resultar in consistentes en vista de la posible en do ge ni dad de algunas variables del lado derecho, como es el caso de la apertura comercial y la volatilidad del crecimiento de la inversión. A modo de verificar la solidez de nuestros resultados estimamos la regresión anterior utilizando variables instrumentales (VI). El estimador de VI lo obtenemos mediante el procedimiento de mínimos cuadrados en dos etapas (MCDE). Como conjunto de instrumentos utilizamos la apertura comercial rezagada un periodo, la volatilidad del crecimiento de la inversión rezagada un periodo y la volatilidad del crecimiento del producto también rezagada un periodo. Los resultados se presentan en el cuadro 3.

Cuadro 3 Regresión VI para la volatilidad macroeconómicaa. (Variable dependiente; volatilidad del crecimiento del PIB)

| Variable | Coeficiente | Error estándar | |

| Volatilidad del crecimiento de los términos de intercambio | 0.049** | 0.023 | |

| Volatilidad del crecimiento del M1A real (−1) | 0.165*** | 0.027 | |

| Ficticia del superávit estructural | −0.715* | 0.377 | |

| Índice de flexibilidad cambiaria | −1.741*** | 0.408 | |

| Variables endógenas | |||

| Apertura comercial | 0.037** | 0.014 | |

| Volatilidad del crecimiento de la inversión | 0.138*** | 0.044 | |

| Instrumentos | |||

| Volatilidad del crecimiento de la inversión (−1) | |||

| Apertura comercial (−1) | |||

| Volatilidad del crecimiento del PIB (−1) | |||

| R 2 | 0.66 | ||

| R 2 ajustado | 0.62 | ||

*, **, *** indican significación a 10, 5 y 1%, respectivamente.

a Constante incluida pero no presentada.

En este caso, los resultados muestran un efecto un poco mayor de la flexibilidad cambiaria en la volatilidad y algo menor en el caso de la RSE. De acuerdo con las estimaciones por MCDE la flotación contribuyó a reducir la volatilidad del crecimiento del PIB en 27%, mientras que la RSE lo hizo en 32%. Con ello, la RSE junto con la flotación cambiaria reducen la volatilidad del crecimiento del PIB en 59 por ciento.

Robustez

Además, analizamos la solidez de nuestros resultados, incluyendo algunas variables adicionales a nuestra especificación base. Los resultados se presentan en los cuadros A2-A5 del apéndice. Incluimos como variables adicionales la volatilidad de la tasa de interés real de captación 90-365 días, la volatilidad de la inflación rezagada un periodo y la tasa de encaje (la fracción de la entrada de capital externo que debía ser depositado en una cuenta sin intereses en el Banco Central de Chile). La volatilidad de la tasa de interés real fue incluida como proxy de la volatilidad de las condiciones monetarias, en remplazo de la volatilidad del crecimiento del agregado monetario M1A.

La inclusión de la volatilidad de la inflación y del encaje buscan controlar por los efectos que pudiesen tener la consolidación del régimen de me tas de inflación y la liberación de los flujos de capitales —políticas que ocurren en el mismo periodo que la RSE— en la volatilidad.

En el cuadro A2 consideramos todas las variables explicativas exógenas, mientras que en los cuadros A3 y A4 consideramos algunas de estas variables como endógenas y, por ende, estimamos las regresiones con variables instrumentales. Los resultados muestran que los efectos de la RSE y de la flotación cambiaria en la volatilidad de la economía chilena permanecen significativos. En realidad, en algunas especificaciones el efecto conjunto de ambos cambios institucionales se incrementa.

También estimamos nuevamente las regresiones de los cuadros A2 y A3, incluyendo esta vez la volatilidad del crecimiento del gasto real del gobierno central como variable fiscal directa. Por definición, los ingresos fiscales estructurales de un país (regidos por el movimiento del producto de tendencia y precios de largo plazo) debiesen presentar una volatilidad significativamente menor que los ingresos fiscales “efectivos”. Esto pues el producto efectivo de una economía es más volátil que su producto tendencial. Por ello, una regla fiscal que tiene como objetivo el lo gro de un superávit estructural de 1%, debiese ir asociada con un gasto fiscal menos volátil. Con la regla fiscal la expansión del gasto es más suave, pues sigue la evolución de la capacidad productiva de la economía. Dicho de otra manera, el gasto no se expande ni contrae excesivamente en la fase expansiva o recesiva del ciclo, respectivamente, por lo que es menos volátil.

Esto es justamente lo que sucede si analizamos el comportamiento de la volatilidad del crecimiento del gasto real durante el periodo que va desde el cuarto trimestre de 1991 hasta el cuarto trimestres de 2005.10 Mientras la desviación estándar promedio del periodo anterior a la RSE (1991.IV-2000.IV) era de 2.5, posterior a la introducción de la regla fiscal, la desviación estándar promedio del crecimiento del gasto fiscal fue sólo 2.

Por su parte, tal como se observa en los cuadros A5-A6, el efecto de la volatilidad del crecimiento del gasto fiscal en la volatilidad de la economía es positivo y significativo. Esto, sumado al hecho de que la desviación estándar promedio del crecimiento del PIB del periodo anterior a la RSE (1991.IV-2000.IV) era de 2.17, nos lleva a concluir que la menor volatilidad del gasto fiscal permitió reducir la volatilidad macroeconómica de la economía chilena hasta 11%. Este efecto, sin duda, es menor al captado por la variable ficticia incluida en las estimaciones de los cuadros 2, 3 y A2-A4. De es to se infiere que la variable ficticia efectivamente capta algo más que la volatilidad fiscal directa al momento de explicar la reducción de la volatilidad de la economía chilena.

Sin embargo, en las distintas estimaciones de este trabajo se controla por los principales hechos que pudiesen haber afectado la volatilidad del crecimiento del PIB (volatilidad de choques externos, volatilidad de las condiciones internas de la economía, la liberación de los flujos de capitales, etc.). Por en de, si bien no se puede atribuir este efecto adicional exclusivamente a la RSE, sí podemos concluir que el efecto de la regla fiscal en la volatilidad de la economía chilena va más allá de la mera reducción de la volatilidad del gasto fiscal. Esto es, una economía que cuenta con una regla fiscal creíble es capaz de alcanzar mayor estabilidad macroeconómica que el me ro hecho de contar con una autoridad fiscal responsable, pero que mantiene amplia discrecionalidad en las decisiones de gasto público; la institucionalidad del manejo de la política fiscal por medio de una regla creíble importa, y mucho.

Finalmente, como ejercicio complementario investigamos el efecto directo que puede tener la RSE y la flotación cambiaria como amortiguadores de choques de términos de intercambio. Para ello, incluimos efectos de interacción entre la RSE, la flexibilidad cambiaria y la volatilidad del crecimiento de los términos de intercambio. Los resultados se presentan en los cuadros A7-A9 (A8). El cuadro A7 muestra los resultados de los efectos interacción al suponer que todas las variables explicativas son exógenas. Se observa que tanto la RSE como la flexibilidad cambiaria reducen los efectos de los choques de los términos de intercambio en la economía chilena. En los cuadros A8 y A9 realizamos el mismo ejercicio anterior, considerando posibles endogeneidades en las variables explicativas y las conclusiones se mantienen.

Así, de acuerdo con nuestros resultados, tanto la regla fiscal como el régimen de flotación cambiaria constituyen dos importantes cambios institucionales que han ayudado a suavizar el ciclo económico en Chile. La RSE anunciada a comienzos de 2000, por construcción, es de carácter contracíclico. Junto con ello, la responsabilidad con que las autoridades se apegaron al cumplimiento de dicha regla ha permitido contar con políticas estabilizado ras del ciclo económico, ya que permite la operación de los estabiliza dores automáticos.

Por su parte, la flotación cambiaria ha producido un incremento de la volatilidad del tipo de cambio nominal, lo cual ha permitido ajustes rápidos y menos costosos de la economía una vez que ésta sufre los efectos de choques externos. Esto ayuda a explicar la mayor estabilidad macroeconómica del país a partir defines de 1999. De es to último se desprende que los regímenes cambiarios más rígidos, o caracteriza dos por grandes intervenciones de la autoridad, incrementan la inestabilidad de la economía. Esto porque en presencia de precios rígidos (por ejemplo, como consecuencia de mercados laborales rígidos), una escasa volatilidad del tipo de cambio nominal esconde importantes desalineamientos del tipo de cambio real, lo cual exacerba las fluctuaciones del producto y del empleo cada vez que la economía enfrenta choques externos.

V. Volatilidad macroeconómica con vectores autorregresivos

En esta sección utilizamos la técnica de vectores autorregresivos (VAR), con lo cual intentaremos verificarla ro bus tez de la hipótesis principal de este trabajo usan do otra línea metodológica. Con ello, pretendemos evaluar directamente si la RSE y la flexibilidad cambiaria han ser vi do de amor ti gua do res de choques externos para la economía chilena, apoyan do así las conclusiones presenta das en las secciones anteriores de este artículo.

Como variables endógenas se usan la volatilidad del crecimiento del PIB, la volatilidad del crecimiento de la inversión, la apertura comercial y la volatilidad del crecimiento del agregado monetario M1A real (rezagado un periodo). Las variables exógenas son la volatilidad del crecimiento de los términos de intercambio, el índice de flexibilidad cambiaria y la variable ficticia para el periodo en que opera la regla de superávit estructural. La especificación selecciona da considera seis rezagos para las variables endógenas.

En primer lugar, la estimación se hace para la muestra completo. Luego, se estima sólo hasta el cuarto trimestre de 2000, es decir, justo antes de la puesta en marcha de la regla de superávit estructural. No realizamos la estimación para el periodo comprendido entre el primer trimestre de 2001 hasta el final de la muestra debido a que el número de observaciones resulta insuficiente para obtener estimadores, dada la estructura de rezagos.

Para ver cómo afectó el funcionamiento de la regla de superávit estructural se comparan las respuestas acumuladas de las variables en ambos periodos, mediante el análisis de impulso-respuesta generalizado, que tiene la ventaja de que las funciones de impulso-respuesta son invariantes al orden de las variables, lo cual no sucede con otros métodos. La gráfica 6 muestra la función de impulso-respuesta generalizada ante innovaciones de una desviación estándar en la volatilidad del crecimiento de los términos de intercambio.

Gráfica 6 Función de impulso-respuesta generalizada de la volatilidad del crecimiento del PIB ante un choque externo. (Choque volatilidad del crecimiento de los términos de intercambio)

Como se observa en la gráfica 6, después de la aplicación de la regla fiscal los choques que aumentan la volatilidad del crecimiento de los términos de intercambio afectan considerablemente menos a la volatilidad del crecimiento del PIB. En efecto, después de 30 periodos la respuesta ante choques externos (dados por innovaciones a la volatilidad del crecimiento de los términos de intercambio) casi ha desaparecido cuando se analiza los efectos para la muestra completo, mientras que las funciones impulso-respuesta para el periodo que abarca sólo hasta antes de la aplicación de la regla permanecen estables a un nivel superior.

Así, el análisis de VAR tiende a corroborar el importante papel que han cumplido la RSE y la flexibilidad cambiaria en la reducción de la volatilidad de la economía chilena. Específicamente, del análisis anterior podemos concluir que ambos cambios institucionales han ser vi do de amor ti gua do res de choques externos para la economía chilena, justamente en un periodo en que la concentración de choques externos ha sido particularmente alta, tal como queda de manifiesto en la sección I de este artículo. Esto refuerza las conclusiones derivadas en las secciones anteriores respecto a la importancia de la RSE y la flexibilidad cambiaria en transformar a Chile en una economía menos volátil.

Conclusiones

Este artículo investigó el papel de la flexibilidad cambiaria y de la regla de superávit estructural para el manejo de la política fiscal en la suavización del ciclo económico chileno. Nuestros resultados muestran que la introducción de la RSE permitió reducir la volatilidad del crecimiento del PIB entre 32 y 33%, con una especificación base. Por su parte, la flotación cambiaria contribuyó a reducir la volatilidad entre 25 y 27%. Así, en conjunto ambos cambios institucionales disminuyeron la volatilidad del crecimiento del PIB chileno entre 58 y 59%. Estos resultados son robustos ante otras especificaciones y posibles problemas de endogeneidad en algunas de las variables explicativas.

Además, el análisis de VAR muestra una importante reducción del efecto de choques externos (re fleja dos en un aumento de la volatilidad del crecimiento de los términos de intercambio), luego de la aplicación de la RSE y el inicio de la flexibilidad cambiaria. Esta evidencia empírica adicional re fuerza las conclusiones respecto al importante papel que han desempeñado ambos cambios institucionales como amortiguadores de choques externos para la economía chilena.

Específicamente, en el caso de la RSE los resultados se explican por que, por construcción, esta regla es de carácter contracíclico, al permitir la operación de estabilizadores automáticos. Sin embargo, tan importante como la existencia de la regla es la responsabilidad con que las autoridades se apegaron al cumplimiento de ella, incluso en periodos de elección en que las presiones por aumentar el gasto público más allá de la regla se hicieron presentes.

Por su parte, la flexibilidad del sistema cambiario permite ajustes rápidos de precios relativos cuando la economía sufre los efectos de choques externos, lo que ayuda a reducir la volatilidad del ciclo. Estos resultados obtenidos para Chile concuerdan con las crecientes pruebas internacionales en el sentido de que los regímenes de flotación cambiaria tienden a morigerar la volatilidad en el crecimiento de los países.

nueva página del texto (beta)

nueva página del texto (beta)