Clasificación JEL: D12, E21, E51, G21.

Introducción

En varios países de ingreso medio y alto se observa una tendencia a adoptar medios de pago electrónicos en sustitución de los basados en papel. Muchas instituciones y autoridades financieras consideran que esta tendencia es benéfica para la economía, ya que los pagos electrónicos tienen menores costos de procesamiento que los pagos en papel, además de ser más rápidos y seguros. En particular, esto beneficia a los hogares, que al sustituir el cheque y el efectivo por las tarjetas de crédito, débito o transferencias electrónicas como medios de pago reducen el costo de realizar ciertas operaciones cotidianas. En México se ha observado un aumento importante en la tenencia y uso de medios de pago electrónicos entre los hogares en los años recientes, y en particular el de las tarjetas de crédito.

Al cierre de 2008 el número de tarjetas de crédito emitidas se ubicó en 25.2 millones, cifra 3.2 veces superior a la observada en el mismo trimestre de 2002; a su vez, el monto de las transacciones anuales con este medio de pago en terminales punto de venta (TPV) sumó 301 mil millones de pesos, es decir un crecimiento de 435% durante el mismo periodo.1 No obstante, la intensidad en el uso de tarjetas de crédito en México aún es baja comparada con otros países. Por ejemplo, en 2007 en México el promedio de operaciones con tarjetas de crédito por habitante era de 8.03, mientras que en Brasil y España esta cifra fue de 11.3 y 23.1, respectivamente.2

Además de ser un medio de pago, la tarjeta de crédito es un instrumento financiero que permite a los hogares amortizar su consumo ante cambios en el ingreso corriente. Este comportamiento se deduce de la hipótesis del ingreso permanente de Friedman (1957), cuyo modelo establece que el consumo corriente es proporcional al ingreso permanente; así, los hogares con estos instrumentos financieros podrán hacer frente a cambios no anticipados en su ingreso y con ello mantener su consumo.3 Dada esta doble función, una evaluación integral de las políticas públicas que promuevan un mayor uso de la tarjeta de crédito debe considerar la evolución tanto de las financiaciones vigentes como las pautas de tenencia y uso de dicho instrumento.

Estas consideraciones son las que nos motivan a analizar en el presente artículo los determinantes de la tenencia y uso de tarjetas de crédito en México. Con datos de la Encuesta Nacional de Ingresos y Gastos en los Hogares (ENIGH) 2006 proponemos analizar la decisión de pagar con la tarjeta de crédito, mediante el modelo econométrico de selección de muestra propuesto por Heckman (1976). En este modelo el hogar decide en una primera etapa contar o no con una tarjeta de crédito y en una segunda cuánto gastar. Esta especificación nos permite evaluar cómo incidiría en los hogares un mayor impulso en dos de las estrategias que instrumenta la banca para fomentar el uso de tarjetas de crédito: la instalación de TPV y los programas de recompensas. Las estimaciones que realizamos sugieren que el uso de la tarjeta de crédito se vería más favorecido mediante la instalación de más TPV que por medio de incrementos en las recompensas para los hogares tarjetahabientes.

El artículo se estructura de la siguiente manera: en la sección I se presenta un revisión de la bibliografía relacionada con la tenencia y uso de tarjetas de crédito; en la sección II se describe la información de la ENIGH respecto a la tenencia y uso de tarjetas de crédito; en la sección III, se establece el modelo de selección de muestra para caracterizar la tenencia y uso de la tarjeta de crédito y los resultados de las estimaciones. Finalmente, se apunta las principales conclusiones del trabajo y se sugiere algunas líneas de investigación futuras.

I. El estudio de la tenencia y uso de la tarjeta de crédito

La bibliografía de la tenencia y uso de tarjetas de crédito es principalmente empírica y en buena medida se encuentra en investigaciones que también consideran a otros medios de pago, como la tarjeta de débito o el cheque. Por otra parte, en la actualidad aún se cuenta con un número reducido de bases de datos que permitan investigar los medios de pago, situación que limita las metodologías e hipótesis que pueden ser evaluadas.

La principal fuente de información a la que se ha recurrido en los Estados Unidos para analizar estos temas es la Survey of Consumer Finances (SCF). Mediante esta encuesta Kennickell y Kwast (1997), Stavins (2001), Klee (2006a) y Mester (2006) investigan los factores demográficos que influyen en la elección de medios de pago y concluyen que la edad, ingreso y educación son los más relevantes. Así, las familias que son más jóvenes, cuentan con mayores ingresos y poseen una mayor escolaridad son más proclives a usar instrumentos de pago electrónicos como la tarjeta de crédito.

Schuh y Stavins (2008) documentan con datos del Survey of Consumer Payment Choice 2006 una tendencia reciente en los Estados Unidos a sustituir medios de pago basados en papel (en particular cheques), por los electrónicos. De acuerdo con esta investigación, el costo, conveniencia, tiempo de procesamiento, la posibilidad de conservar un registro de las operaciones y las preferencias de los individuos son los determinantes más importantes en la elección de qué medio de pago utilizar, e incluso más importantes que las variables sociodemográficas o determinantes de la demanda de dinero. Carow y Staten (1999) obtienen resultados similares a partir de otra encuesta elaborada en la Universidad de Purdue. Zinman (2006) usa la SCF para inferir que el uso de tarjetas de débito es más común entre los consumidores con restricciones de crédito. Para el caso de México, De la Cerda y Negrín (2002) utilizan los datos de la ENIGH del periodo 1994-2000 para caracterizar la calidad de los usuarios de las tarjetas de crédito bancarias. Ellos encuentran que en el periodo de análisis aumentó la proporción de hogares que aún no había sido usuaria de tarjetas de crédito y cuya calificación crediticia resulta alta, según sus ingresos, escolaridad y otros factores sociodemográficos. Cabe observar que esta situación que caracterizó al sistema en ese periodo contribuye a explicar el dinamismo con que ha crecido la emisión de tarjetas de crédito desde entonces.

Otros estudios recientes también han empleado encuestas más elabora-das respecto a medios de pago para recabar información precisa de su uso. Destaca el estudio de Hayashi y Klee (2003), en el que se utiliza una Encuesta de la American Bankers Association para vincular el uso de medios de pago electrónico con el acceso a tecnologías de información. Los autores encuentran que la elección de los agentes está influida por su propensión a adoptar nuevas tecnologías. Loix et al (2005) encuentran resultados similares en una encuesta realizada en Bélgica, mientras que Jonker (2005) emplea los datos de una encuesta en Holanda para mostrar que los individuos siguen prefiriendo el uso de efectivo para la mayor parte de las operaciones, a pesar de las ventajas en el uso de la tarjeta de débito. Borzekowski y Kiser (2006) y Borzekowski et al (2006) estiman funciones de demanda para diferentes medios de pago mediante el Michigan Survey, combinándolo con la información de las características promedio de los tenedores de medios de pago. Sus resultados muestran que factores como la edad, escolaridad y género son los principales determinantes en la decisión de gasto con medios de pago; además, el uso de tarjeta de débito o crédito varía según las condiciones y expectativas financieras de los hogares. Así, los hogares tienden a usar más su tarjeta de débito si tienen expectativas negativas de sus condiciones financieras futuras, y tienden a usar más su tarjeta de crédito, en lugar de la de débito, si su situación financiera ha empeorado recientemente.

Sólo algunos estudios empíricos han podido usar como datos las transacciones con medios de pago. Entre estos trabajos se encuentran los artículos de Klee (2004, 2006b), Fusaro (2007) y Rysman (2006). Klee usa información de una cadena de supermercados y encuentra que el principal determinante en la elección de un medio de pago es el monto de la compra; en particular, el efectivo se usa con más frecuencia en transacciones de bajo monto y pocos bienes. Por su parte, Fusaro usa una muestra de cuentas bancarias para buscar determinantes en el uso de tarjeta de crédito y de débito. Las pruebas empíricas muestran que los consumidores tienden a usar más su tarjeta de débito cuando requieren limitar su gasto (principalmente si les resulta difícil estimar un presupuesto) y con ello evitar el pago de intereses por un sobreendeudamiento no programado. No obstante, si el monto de la operación es alto (y es posible que el consumidor ya hubiera previsto su gasto, como suele ser con bienes duraderos) es más probable que lo amortice pagándolo con una tarjeta de crédito. Rysman analiza una base de datos de la compañía Visa y encuentra que, mientras los consumidores suelen contar con tarjetas de varias marcas (MasterCard, Visa, etc.), en la práctica tienden a realizar sus compras con una sola.

II. La información de medios de pago en la ENIGH

El Instituto Nacional de Estadística Geografía en Informática (INEGI) se encarga de realizar la ENIGH. Esta encuesta bianual tiene como principal objetivo identificar las características del ingreso de los hogares, sus hábitos de gasto, así como las características sociodemográficas y de vivienda de sus habitantes. Desde 2002 la ENIGH incorporó en su cuestionario una serie de preguntas destinadas a identificar si alguna de las personas que habitan la vivienda contaba con tarjetas de crédito bancarias y/o comerciales, así como el gasto ejercido en el hogar con ambos medios de pago en cada bien y servicio considerado en la encuesta. Este cambio en la encuesta permitió conocer con mayor precisión la tenencia y el uso de tarjetas en los hogares, ya que hasta entonces se infería a partir del monto de las erogaciones financieras por concepto de pagos de tarjetas.4 En 2004 la encuesta tuvo una segunda modificación respecto a este tema, al preguntar a los hogares qué institución financiera o comercial le había otorgado las tarjetas de crédito.5 No obstante, el registro del gasto mantuvo su agregación en términos del tipo de tarjeta (bancaria y comercial), lo cual limita la precisión con que se pueden estudiar las pautas de uso de estos instrumentos. Aunque esta nueva información convierte a la ENIGH en una fuente de datos importante para realizar estudios empíricos de la tenencia y uso de las tarjetas de crédito, es importante señalar que ésta no permite identificar a los titulares de la tarjeta. Debido que los bancos utilizan características de las personas y no de los hogares para decidir si son o no sujetos de crédito, una mejora posible al cuestionario de la ENIGH sería solicitar los datos del titular de la tarjeta. Por el momento, para efectos del presente análisis es una li mi tan te que se pue de mitigar con el supuesto de que el jefe del hogar es quien cuenta con dichos medios de pago.

A continuación se presenta un análisis descriptivo de la tenencia en relación con diversas características del hogar obtenidas en la encuesta de 2006; en particular de las variables sociodemográficas, propiedad de activos en el hogar, ingresos y pautas de gasto con las tarjetas de crédito.

De acuerdo con la ENIGH, en promedio la edad del jefe de un hogar con tarjeta de crédito bancaria es la misma que en un hogar que no cuentan con es te medio de pago, mientras que su escolaridad e ingreso de su hogar son mayores que entre los que no cuentan con dicho instrumento (Cuadro 1). También se aprecia que en estos hogares hay en promedio más integrantes contratados en el sector formal, lo cual es congruente con el requisito de comprobación de ingresos que comúnmente establecen las instituciones de crédito.

Fuente: INEGI, ENIGH 2002 y 2006.

Cuadro 1 Comparativo de promedios de las características sociodemográficas y económicas seleccionadas de los hogares según la tenencia de tarjetas de crédito por año de levantamiento.

En general, la tenencia de la tarjeta de crédito se concentra en los hogares de mayor ingreso (Gráfica 1). Por tipo de tarjeta de crédito se observa que en los deciles con ingresos más bajos la tarjeta comercial es el instrumento de mayor penetración, mientras que en los deciles con ingresos más altos es más común en contrar hogares que cuenten tanto con tarjetas de crédito comerciales como bancarias.

Fuente: INEGI, ENIGH 2006.

Gráfica 1 Hogares por deciles de ingreso según la composición de su cartera de tarjetas de crédito (Porcentaje de hogares).

Entre 2002 y 2006 la adopción de la tarjeta de crédito bancaria ha sido mayor en los deciles de ingreso medio (V-VIII) (Gráfica 2). En cambio, la dinámica de las tarjetas de crédito comercial en ese periodo ha sido relativamente homogénea (Gráfica 3). Esta expansión en la tenencia de tarjetas de crédito contrasta con el periodo inmediato posterior a la crisis económica de 1994 cuando el acceso a este instrumento financiero se encontraba muy restringido. Sin embargo, pese a esta expansión posterior a 2002, las características sociodemográficas y económicas de los hogares que cuentan con tarjetas bancarias no han variado considerablemente en ese lapso (Cuadro 1). Esto sugiere que el deterioro de la calidad de los usuarios de tarje tas de crédito no ha sido drástico. Dado que en 2007 y 2008 se ha mantenido la expansión de las tarjetas de crédito, la ENIGH 2008 permitirá continuar la evaluación de estos indicadores.

Fuente: INEGI, ENIGH 2006.

Gráfica 2 Hogares con tarjeta de crédito bancaria por deciles de ingreso en 2002 y 2006. (Porcentaje de hogares).

Fuente: INEGI, ENIGH 2006.

Gráfica 3 Hogares con tarjeta de crédito comercial por deciles de ingreso en 2002 y 2006. (Porcentaje de hogares).

Otra dimensión relevante es la presencia de activos fijos en el hogar, ya que éstos son indicativos de la capacidad del hogar para garantizar la financiación que obtienen. De acuerdo con la encuesta, no se observa una relación entre la propiedad de la vivienda y la de alguna de las tarjetas de crédito analizadas (Gráfica 4); sin embargo, sí parece haber una relación positiva en el caso de la tenencia de vehículos (Gráfica 5). En cuan to a las características sociodemográficas del jefe del hogar, no es claro que la edad varíe considerablemente entre hogares según su tenencia de tarjetas de crédito (Gráfica 6). En cambio, en la escolaridad sí se aprecian diferencias. Es más común que en el hogar se tenga tarjetas de crédito bancarias cuando el jefe del hogar tiene escolaridad superior (Gráfica 7).

De acuerdo con Hayashi y Klee (2003), la tenencia de medios de pago electrónico suele vinculase con la aceptación de ciertas tecnologías de información por parte de los hogares. Según la encuesta, el acceso a telefonía fija, celular, computadoras personales e internet está más difundido entre los hogares con tarjeta de crédito, en particular con la bancaria (Gráficas 8-11). Por lo que se refiere al número de tarjetas por hogar, encontramos que en la mayoría de los hogares con tarjeta de crédito bancaria contaba con una o dos plásticos de diferentes instituciones financieras. Este resultado también se observa en el caso de las tarjetas de crédito comerciales (Cuadro 2 a y b).

Fuente: INEGI, ENIGH 2006.

Cuadro 2a Número de tarjetas si el hogar informa la tenencia de tarjeta de crédito bancarias.

Fuente: INEGI, ENIGH 2006.

Cuadro 2b Número de tarjetas si el hogar informa la tenencia de tarjetas de crédito comerciales.

La distribución de las tarjetas bancarias según la institución financiera emisora es congruente con la que actualmente tiene la banca en México, de acuerdo con cifras de la Comisión Nacional Bancaria y de Valores. Los datos muestran pruebas de que existe cierta segmentación del mercado de tarjetas, basada en el ingreso de los hogares. Por ejemplo, Banco Azteca es uno de los que tienen mayor penetración en los primeros tres deciles, mientras que en los deciles subsecuentes BBVA Bancomer y Banamex tienen mayor participación de mercado (Cuadro 3). También destaca que la quinta marca de tarjeta bancaria que los hogares informan tener con más frecuencia es American Express. No obstante, el producto más popular de esa empresa no es una tarjeta de crédito sino una de servicios, en la que si bien no se estable ce un límite de crédito, el total de los gastos debe liquidarse al final de cada mes. Entre las tarjetas comerciales, Coppel resultó ser la más común en todos los deciles, con excepción del décimo (Cuadro 4).6 Otras tarjetas como Wal-Mart, Famsa, Suburbia y Elektra tienen participaciones significativas en los primeros deciles. Mientras tanto, Liverpool, Sears, Fábricas de Francia y el Palacio de Hierro son más comunes en deciles de ingreso alto (IX y X).

Fuente: INEGI, ENIGH 2006.

aLos hogares están ordenados en los deciles de acuerdo con su ingreso total trimestral.

bIxe, Bajío,Bank of America, otros bancos extranjeros y hogares que no informan el banco pero sí la tenencia de tarjetas de crédito bancarias.

Cuadro 3 Distribución de las tarjetas de crédito bancarias por deciles de hogaresa (Porcentaje de hogares por institución financiera respecto al total de cada decil).

Fuente: INEGI, ENIGH 2006.

aLos hogares están ordenados en los deciles de acuerdo con su ingreso total trimestral.

Cuadro 4.Distribución de las tarjetas de crédito comerciales por deciles de hogaresa (Porcentaje de hogares por tienda comercial respecto al total de cada decil).

A manera de introducción a la información del gasto con tarjetas, de acuerdo con la encuesta de los poco más de 3.9 millones de hogares que informaron tener al menos una tarjeta de crédito bancaria, sólo 46.4% de ellos realizó un gasto con ella durante el trimestre de referencia, mientras que de los 4.9 millones de hogares con al menos una tarjeta de crédito comercial este porcentaje fue de 36.9 (Cuadro 5a y 5b). Para describir el gasto con tarjetas de crédito distinguimos tres grupos de hogares: i) los que sólo cuentan con tarjetas de crédito bancarias, ii) los que sólo cuentan con tarjetas de crédito comerciales y iii) los que cuentan con ambos tipos de tarjetas de crédito. Además, agrupamos los bienes en tres categorías, según la catalogación estandarizada que se emplea para construir el índice nacional de precios al consumidor: i) bienes no duraderos, ii) bienes duraderos y iii) servicios.

En los hogares que sólo cuentan con tarjeta de crédito bancaria se observa que el gasto con dicho instrumento representa cerca de 7% del gasto total del hogar en el trimestre y que, de ese total, poco más de un tercio se destinó a la compra de bienes duraderos (Figura 1). Para el caso de los hogares que sólo contaban con tarjeta de crédito comercial, el gasto total representó poco menos de 3% y que, de ese total, cerca de dos terceras partes se destinaron a compras de bienes duraderos (Figura 2). Independientemente de la tenencia de tarjeta de crédito, se observa que el efectivo se destina en menor proporción a los bienes duraderos, lo cual coincide con las pautas de compras en los Estados Unidos, que registran Klee (2004, 2006b) y Fusaro (2007). Sin embargo, las proporciones de gasto en efectivo respecto al total entre los hogares que cuentan con tarjetas aún resulta mayor que en los Estados Unidos y en Italia, en donde dicha proporción es de alrededor de 50%, según Álvarez y Lippi (2008).

La estructura de gasto con tarjeta de crédito bancaria suele parecerse más a la que se realiza con efectivo, lo cual podría sugerir que los hogares pueden safisfacer más comúnmente sus necesidades de pago en las TPV instaladas. No obstante esta última pauta, se observa una mayor propensión a usar la tarjeta de crédito bancaria en bienes duraderos y servicios. La tarjeta de crédito comercial se utiliza mucho menos para adquirir servicios, situación que coincide con la restricción legal del tipo de comercios en donde se puede usar este medio de pago, ya que no son un medio de pago de uso general como las tarjetas bancarias (Figura 3).

Finalmente, la información de gasto revela algunas pautas de la financiación con tarjetas de crédito. Una de ellas es que los hogares que cuentan con este instrumento suelen expandir más su gasto que el resto de los hogares (Gráfica 12). Otra pauta que destaca es que, conforme los hogares tienen un mayor ingreso, el porcentaje del gasto respecto al ingreso se reduce. Esto sugiere que los hogares con un menor ingreso se benefician más de las posibilidades de expansión del consumo que permiten las tarjetas; sin embargo, también se observa que entre los hogares ubicados en los quintiles inferiores (I y II), la proporción del gasto casi supera al ingreso total.

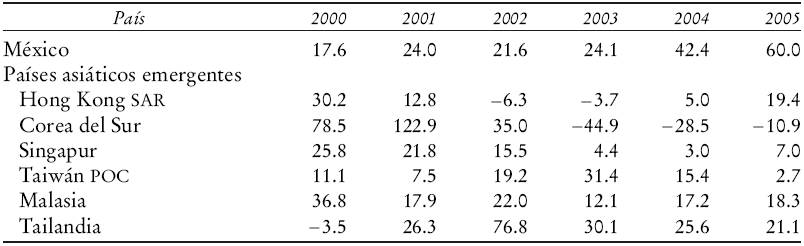

Esta última pauta debe ser supervisada por las autoridades financieras de manera cercana. Es cierto que en un plazo inmediato el aumento de la financiación con tarjeta de crédito no representa un riesgo al sistema financiero y al sistema de pagos, éste es aún mucho menos importante en México que en países asiáticos emergentes que experimentaron problemas severos de incumplimiento en el pago de tarjetas de crédito a principios del presente decenio (Gráfica 13 y Cuadro 6). Sin embargo, para los hogares de bajos ingresos un mal uso de la financiación mediante tarjetas de crédito puede ocasionarles problemas de solvencia y pérdidas en bienestar.

Gráfica 13 Deuda por crédito al consumo y la vivienda como proporción del ingreso disponible en los hogares (Porcentaje).

A nivel agregado, al analizar la dinámica de la cartera de tarjetas de crédito bancarias desde 1995, se observa que la mayor porción del crecimiento se encuentra en la porción vigente, aunque ciertamente las tasas de crecimiento de la cartera vencida son superiores (Gráfica 14), por lo que el índice de morosidad ha aumentado en años recientes (Gráfica 15).

Fuente: Banco de México. Precios constantes (junio de 2002).

Gráfica 14 Saldos reales y variación porcentual de la cartera vigente y vencida para tarjetas de crédito bancarias (Miles de millones de pesos constantes).

Fuente: Banco de México.

Gráfica 15 Índice de morosidad para tarjetas de crédito bancarias (Porcentaje).

Por lo anterior, es recomendable dar seguimiento a este mercado, tanto en su dinámica como en las reglas que siguen los bancos para otorgar créditos por medio de tarjetas. Las reformas a las leyes en materia de ser vicios financieros en México de junio de 2009 buscan limitar el sobreendeudamiento de los hogares a partir de una mayor transparencia en las tasas de interés y criterios prudenciales para permitir incrementos de las líneas de crédito, entre otras.7

Aun en países como el Reino Unido, los Estados Unidos y Australia, en donde las instituciones financieras y los consumidores presumiblemente son más refinados que en países emergentes, durante los años recientes se han venido discutiendo algunas medidas preventivas. Entre ellas destacan la aprobación de la Credit Card Accountability, Responsability and Disclosure Act de 2009 en los Estados Unidos que busca ordenar los incrementos a las tasas de interés y transparentar los cargos a los usuarios, en entre otras medidas de orientación financiera.

III. Un modelo empírico para determinar la tenencia y uso de tarjetas de crédito

En esta sección proponemos un modelo empírico para estimar el efecto que tendrían algunas de las características de los hogares descritas en la sección anterior en la probabilidad de que un hogar adquiera cada uno de los medios de pago que analizamos, así como el monto gastado con ellos. Suponemos que la decisión del hogar respecto al monto gastado con una tarjeta de crédito se puede modelar en dos etapas. En la primera, el hogar decide contar o no con la tarjeta como medio de pago y, en la segunda, el hogar decide cuan-to gastar (Figura 4).

Un modelo empírico apropiado para caracterizar el problema que nos interesa es el modelo establecido por Heckman (1976) de corrección del sesgo por autoselección, proveniente en este caso de la decisión de tener tarjeta. Las ecuaciones que conforman este modelo son las siguientes:

-

Ecuación del mecanismo de selección o de tenencia de tarjetas de crédito:

-

Modelo de regresión o ecuación de gasto:

en las que 1(∙) es una función indicativa en la cual 1(∙) = 1 en caso de ser válido (∙) o 0 en otro caso.

Antes de describir las variables que utilizamos en las estimaciones y los resultados que obtenemos, es conveniente analizar ciertas características del modelo anterior. La primera es que el planteamiento no distingue entre hogares que no tienen tarjeta de crédito porque no la han solicitado o porque, habiéndola solicitado, la institución rechazó su solicitud. En referencia a esto queremos señalar que, a pesar de que este planteamiento es muy pertinente para medir si existen restricciones de crédito y se ha analizado para el caso de México mediante modelos de calificación de crédito, es probable que sea me nos pertinente para la decisión de usar las tarjetas que nos interesa investigar. Por otra parte, la ENIGH no contiene información que permita distinguir entre las razones ya mencionadas por las que los hogares no cuentan con tarjeta de crédito, o el límite de las líneas de crédito y el endeudamiento total asocia dos a las tarjetas, los cuales también determinan el uso de estos instrumentos de pago. En consecuencia, la primera etapa del modelo se podría interpretar como un movimiento de la naturaleza con dos estados posibles (tener una tarjeta de crédito o no tenerla), que resumen el proceso de solicitud y aceptación antes descrito.

Los hallazgos de los modelos de calificación de crédito son útiles para determinar qué variables conviene incluir en el modelo. Las estimaciones de De la Cerda y Negrín (2002) para México sugieren que los principales de terminantes de la tenencia de tarjetas de crédito bancarias han sido el ingreso, la localización geográfica, la propiedad de automóvil y vivienda, la edad y, de manera muy importante, la escolaridad. En cambio, encuentran que el estado civil, el género y las variables relacionadas con el trabajo no resultan relevantes.

Otra característica del modelo es que no separa la decisión de usar la tarjeta de la de cuánto gastar, lo cual podría agregar una tercera etapa de decisión al planteamiento actual. Schuh y Stavins (2008) analizan un modelo similar al planteado aquí para estimar las decisiones de uso y adopción de diferentes medios de pago, con la diferencia de que el uso se mide a partir del número relativo de operaciones realizadas con un determinado medio de pago (efectivo, cheques, tarjetas y transferencias electrónicas). A su vez, en un estudio reciente del efecto de la innovación financiera en la demanda de efectivo, Álvarez y Lippi (2008) establecen un modelo en el que dividen la decisión del consumidor en tres etapas: i) selección de la tecnología o medio de pago (por ejemplo, tener una tarjeta de débito), ii) decisión sobre el monto de gastos realizados con efectivo o con tarjetas de crédito o débito, y iii) decisión acerca de la política de inventarios que minimiza el costo de mantener efectivo, dada cierta tecnología y monto de efectivo. No obstante, ellos sólo analizan empíricamente la tercera etapa.

Sin duda alguna, planteamientos con más etapas de decisión o con más estados de la naturaleza posibles pueden representar mejor situaciones cuando los consumidores tienen más de una tarjeta o instrumento para efectuar sus pagos, lo cual ciertamente es común y constituye un fenómeno de mucho interés entre los especialistas en medios de pago (el cual se denomina multihoming). En México, algunos estudios acerca del uso de banca electrónica, como el de la Asociación Mexicana de Internet (AMIPCI), indican que 56% de los tarjetahabientes tiene más de una tarjeta de crédito bancaria vigente.8 De acuerdo con los datos de la ENIGH, descritos en la sección anterior, es común que los hogares cuenten tanto con tarjetas de crédito emitidas por bancos como por cadenas comerciales. No obstante, como se indicó en la sección anterior, los datos de la ENIGH no son del todo adecuados para analizar el gasto efectuado con las distintas tarjetas mediante un modelo multinomial. Por consiguiente, a las recomendaciones para realizar investigación futura agregamos aquí la conveniencia de probar distintas especificaciones de la decisión de uso, en la medida en que la disponibilidad de bases de datos más completas así lo permita, a fin de evitar posibles sesgos de especificación al estimar los parámetros del modelo.

En la ecuación de tenencia de tarjetas el vector

Esta variable se construyó a partir de una base de datos del Banco de México, la cual es una

muestra de 24.7 millones de operaciones con tarjetas de crédito y débito

bancarias que se realizaron durante el mes de septiembre de 2006, en la que se

pueden identificar los municipios donde tales operaciones tuvieron lugar.9 Como variable de control en la

estimación, se agregaron efectos fijos por entidad federativa, que buscan

descontar posibles efectos atribuibles a las características regionales del

país. En la ecuación de gasto el vector

En el Cuadro 7 presentamos los resultados de la estimación del modelo, la cual utiliza todos los hogares que tienen al menos una tarjeta de crédito bancaria o comercial, según sea el caso. Encontramos que el ingreso y tenencia de vehículos del hogar, la edad, escolaridad y contratación del jefe del hogar tienen un efecto positivo en la tenencia de tarjetas de crédito, en concordancia con los resultados de estudios anteriores. A su vez, el género y estado civil del jefe del hogar no resultaron significativos en el caso de la tarjeta de crédito bancaria. Este resultado contrasta con los de Borzekowski y Kiser (2006) y Borzekowski et al (2006), que sugieren que en los Estados Unidos las mujeres son más proclives a usar medios de pago electrónicos.

a La estimación pondera a los hogares por el in verso de su probabilidad de ser incluidos dado el número de hogares que representa en la ENIGH. Se incluyen controles por la entidad federativa donde habita el hogar. Desviaciones estándar registradas entre corchetes.

*Significativa a una confianza de 90 por ciento.

**Significativa a una confianza de 95 por ciento.

***Significativa a una confianza de 99 por ciento.

Cuadro 7 Modelo para estimar el monto gastado con tarjeta de crédito en los hogaresa.

En la ecuación de gasto encontramos que las únicas variables que persisten como factores determinantes en la decisión de uso son el número de TPV en el municipio, el número de tarjetas de crédito del hogar y el tamaño del hogar. Esto sugiere que dar una transferencia adicional en ingreso al hogar promedio no repercute en un mayor gasto con este medio. Por otra parte, el número de TPV incide tanto en la decisión de tener la tarjeta de crédito bancaria como en el monto gastado. Este resultado coincide con las predicciones de los modelos para mercados de dos partes (Rochet y Tirole, 2003; Evans y Schmalensee, 2005); es decir, mercados en los que una o varias plataformas permiten que se lleven a cabo transacciones entre diferentes usuarios finales e intentan "traer abordo" a ambos tipos de usuarios fijando los precios adecuados a cada lado.

La utilidad de los tarjetahabientes aumenta entre más comercios acepten tarjetas y las ganancias de los comerciantes aumentan cuanto más compradores les pagan con tarjetas. Cabe observar que las estimaciones correspondientes a las tarjetas de crédito comerciales permiten corroborar este resultado. Como es de esperar, las estrategias de instalación de TPV bancarias y su regulación pública no tienen efecto en la decisión de uso de las tarjetas de crédito comerciales. Por otra parte, en dichas estimaciones también destaca que en la probabilidad de tener tarjetas de crédito comerciales si hay un efecto negativo asociado a que un hombre sea el jefe del hogar y uno positivo asociado a que el jefe del hogar esté casado, en contraste con lo registrado para las bancarias. Finalmente, la especificación propuesta resulta ser adecuada si se compara con otras en relación de la ubicación de las variables explicativas en la ecuación de gasto o tenencia (véase apéndice).

Los resultados de este ejercicio permiten hacer algunas inferencias respecto a los factores que pudieran estar influyendo en el crecimiento de la red de pagos con tarjetas bancarias, en particular en las estrategias para motivar el uso de tarjetas bancarias. En México se han realizado diversos esfuerzos para impulsar el uso de la tarjeta de crédito como medio de pago electrónico. Uno de ellos fue la entrada en vigor de la Ley para la Transparencia y Ordenamiento de los Servicios Financieros (LTOSF).10 Otra medida relevante fue la creación del Fondo de Infraestructura de Medios de Pago Electrónico (FIMPE) en 2004. Este fideicomiso es de carácter privado y sin fines de lucro, promovido por el gobierno federal y constituido por instituciones financieras que ofrecen infraestructura para la aceptación de pagos con tarjetas (servicios de adquisición), con el fin de promover y extender los beneficios del acceso a la red de medios de pago electrónicos a pequeñas y medianas empresas, así como fomentar el uso de dichos medios de pago, tanto entre los establecimientos como entre los consumidores.11 Por consiguiente, se pueden distinguir dos tipos básicos de programas: i) los de recompensas para los tarjetahabientes y ii) los que fomentan la instalación de TPV.

Con la primera política se pretende fomentar el negocio emisor dando a los tarjetahabientes puntos canjeables por descuentos en bienes o servicios, rembolsos en efectivo proporcionales al monto gastado y/o números para participar en sorteos aleatorios. Dada su naturaleza de subsidio, una recompensa tiene un equivalente monetario. Por tanto, las recompensas se miden indirectamente como incrementos en el ingreso del hogar. Con la política de instalación se busca fomentar el negocio de adquisición por medio de una ampliación de la red disponible a los usuarios de tarjetas, tanto en el número como en la diversidad de bienes y servicios que pueden ser adquiridos. Los resultados del modelo de selección sugieren que el uso de tarjetas de crédito se vería significativamente favorecido si se promoviera una mayor instalación de TPV, en lugar de dar mayores recompensas a los tarjetahabientes que ya tienen las tarjetas.

Otra pregunta que puede analizarse mediante la ENIGH 2006 es si los determinantes de tenencia de tarjetas de crédito difieren entre las diversas instituciones emisoras. Para ello, estimamos un modelo de elección binaria tipo probit de la tenencia de la tarjeta de crédito bancaria dividiendo los tarjetahabientes entre dos grupos: i) al que con tiene a los tenedores de tarjetas de los seis bancos más grandes del sistema financiero y ii) a los que tienen tarjetas emitidas por las demás instituciones, excepto American Express que se excluyó de ambos grupos (Cuadro 8). Los resultados de este ejercicio sugieren que la probabilidad de tener una tarjeta de crédito bancaria emitida por alguno de los seis bancos principales es mayor conforme i) aumenta el ingreso del hogar, incrementa el número de TPV; ii) el jefe del hogar posee grados educativos más altos; iii) el je fe del hogar está contratado; iv) el hogar cuenta con vehículo, o v) la vivienda se ubica en un municipio con sucursal bancaria. Estos resultados no difieren significativamente de los encontrados para todos los tarjetahabientes (véase Cuadro 7). En cambio, la probabilidad de tener alguna tarjeta de crédito bancaria emitida por cualquiera de los de-más bancos parece depender solamente de i) el ingreso, ii) que el jefe del hogar cuente con un grado educativo medio y iii) que el hogar habite en un municipio con sucursales bancarias. Sin embargo, las últimas dos variables pierden significación si se excluye a Banco Azteca de ese grupo.

a La estimación pondera a los hogares por el inverso de su probabilidad de ser incluidos dado el número de hogares que representa en la ENIGH. Se incluyen controles por la entidad federativa donde habita el hogar: Desviación estándar registradas entre corchetes.

*Significativa a una confianza de 90 por ciento.

**Significativa a una confianza de 95 por ciento.

***Significativa a una confianza de 99 por ciento.

Cuadro 8 Modelo para estimar la tenencia de tarjetas de crédito bancarias en los hogares (por grupos de bancos)a

Por último, estimamos el modelo de elección binaria para la tenencia de la tarjeta American Express. En este caso, la probabilidad de tener dicha tarjeta es mayor conforme i) aumenta el ingreso, ii) el jefe del hogar cuenta con escolaridad superior y iii) la edad del jefe del hogar es menor de 60 años. También destaca que no es relevante la infraestructura bancaria medida por la presencia de sucursales o concentración de TPV, lo cual es congruente con la clase de redes privadas que usa esta empresa para ofrecer sus servicios.

Conclusiones

Las presentes estimaciones permitieron confirmar la influencia que tienen los factores sociodemográficos, como el ingreso, escolaridad, formalidad en el empleo, así como el acceso a servicios bancarios en TPV y sucursales, en la tenencia de tarjetas de crédito. En cuanto al uso de estos medios de pago, encontramos que el número de tarjetas con que cuenta el hogar, así como el número de integrantes que la conforma, son importantes. De las variables consideradas en la ecuación de tenencia, sólo la existencia de TPV sigue teniendo un efecto significativo en el uso. Dichos resultados concuerdan con los hallazgos de Schuh y Stavins (2008) para los Estados Unidos, si bien para el presente ejercicio se tuvo una batería más reducida de variables relacionadas con el costo y conveniencia de utilizar tarjetas de crédito. No obstante, estas estimaciones tienen consecuencias importantes en los resultados que pueden esperarse de algunas estrategias de promoción de tarjetas. En particular, sugieren que en la etapa actual del proceso de adopción de medios de pago electrónicos, la aplicación de políticas que favorezcan la instalación de TPV tendría un mayor efecto que la promoción de programas de recompensas a los tarjetahabientes.

También identificamos que los hogares con tarjeta de crédito bancaria tienden a usarla con mayor intensidad cuando se adquieren bienes duraderos o servicios. Por lo que se refiere a la comercial, su uso es poco relevante en el caso de servicios, situación que coincide con la restricción de lugares donde se puede hacer uso de este medio de pago. Destaca que los hogares con tarjeta de crédito suelen expandir más su gasto que el resto, reflejo de la capacidad de financiación que les es otorgada. Algunos estudios adicionales podrían evaluar el grado de sustitución que existe entre los dos tipos de tarjeta de crédito y su sensibilidad a ciertas variables sociodemográficas.

Si bien la información acerca de tarjetas de crédito recabada por la ENIGH ubica a esta encuesta como una fuente importante para realizar estudios empíricos de la tenencia y el uso de tarjetas de crédito, se identificaron diversas mejoras que se podrían hacer a la estructura actual de su cuestionario. La primera se refiere a recabar en la sección de características sociodemográficas la asociación entre el titular de cada una de las tarjetas de crédito y no sólo el registro general de las tarjetas con que contó el hogar, ya que los bancos y las cadenas comerciales otorgan este tipo de instrumentos principalmente con base en las características de las personas más que de sus hogares o familias. La segunda se refiere a ampliar el alcance de la sección de gastos para que los hogares precisen no sólo el gasto con tarjeta, sino la marca con la cual decidió realizar la compra de cada producto. Finalmente, en la medida en que existan más y mejores datos respecto a tarjetas de crédito, resultará conveniente probar distintas especificaciones de las decisiones de tenencia y uso. En particular, sería útil incorporar distintos aspectos de la oferta y de demanda, para contar con mejores diagnósticos respecto a las maneras más adecuadas de promover el acceso a estos servicios financieros.

nueva página del texto (beta)

nueva página del texto (beta)